- पढ़ें

- स्लाइड्स

- वीडियो

5.1 रिस्क रिटर्न रिलेशनशिप

फाइनेंस साहित्य की सबसे मूलभूत टेनेट यह है कि जोखिम और रिटर्न के बीच ट्रेड-ऑफ है. रिस्क-रिटर्न रिलेशनशिप के लिए यह आवश्यक है कि सुरक्षा पर रिटर्न अपने जोखिम से सुरक्षित होना चाहिए. अगर पूंजी बाजार कार्यान्वित रूप से कार्यक्षम हैं, तो सभी निवेश एसेट को एक दर या रिटर्न प्रदान करना चाहिए जो उनसे संबंधित जोखिमों के साथ संगत हो. जोखिम और रिटर्न सीधे वेरिएबल होते हैं, यानि, अधिक जोखिम वाला इन्वेस्टमेंट अधिक रिटर्न प्रदान करना चाहिए.

रिस्क/रिटर्न ट्रेड-ऑफ को आसानी से "एबिलिटी-टू-स्लीप-अट-नाइट टेस्ट" कहा जा सकता है." हालांकि कुछ लोग आंखों को बेटिंग किए बिना फाइनेंशियल स्काइडाइविंग के बराबर हैंडल कर सकते हैं, लेकिन अन्य सुरक्षित उपयोग के बिना फाइनेंशियल सीढ़ी पर चढ़ने में भयभीत होते हैं. अपने इन्वेस्टमेंट के साथ आरामदायक रहने के दौरान आप कितनी मात्रा में जोखिम ले सकते हैं यह निर्धारित करना बहुत महत्वपूर्ण है.

इन्वेस्टमेंट की दुनिया में, जोखिम की शब्दकोश परिभाषा यह संभावना है कि इन्वेस्टमेंट का वास्तविक रिटर्न अपेक्षित से अलग होगा. तकनीकी रूप से, यह मानक विचलन द्वारा आंकड़ों में मापा जाता है. जोखिम का मतलब है कि आपको अपने मूल इन्वेस्टमेंट में से कुछ या सभी को खोने की संभावना है.

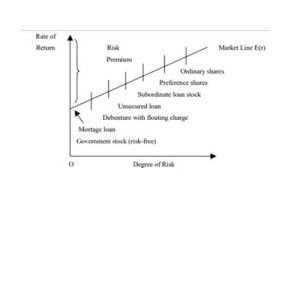

अनिश्चितता का कम स्तर (कम जोखिम) कम संभावित रिटर्न से जुड़ा हुआ है. उच्च स्तर की अनिश्चितता (उच्च जोखिम) उच्च संभावित रिटर्न से जुड़ी होती है. जोखिम/रिटर्न ट्रेड-ऑफ, सबसे कम संभव जोखिम और सबसे अधिक रिटर्न की इच्छा के बीच का बैलेंस है. इसे नीचे दिए गए चार्ट में ग्राफिक रूप से प्रदर्शित किया जाता है. उच्च मानक विचलन का अर्थ होता है, उच्च जोखिम और अधिक संभावित रिटर्न. नीचे दिए गए आंकड़े जोखिम और वापसी के बीच संबंध को दर्शाता है.

मार्केट लाइन की ढलान सभी इन्वेस्टर को आवश्यक जोखिम की प्रति यूनिट रिटर्न को दर्शाती है. अत्यधिक जोखिम से बचने वाले इन्वेस्टर के पास स्टीपर लाइन होगा, और इसके विपरीत. स्पष्ट रूप से समान स्टॉक की उपज अलग-अलग हो सकती है. कीमत में अंतर, और इसलिए उपज, जारी करने वाली कंपनी के स्टैंडिंग और विशेष स्टॉक में जोखिम तत्वों के बाजार के मूल्यांकन को दर्शाते हैं. सामान्य रूप से बाजार के संबंध में उच्च उपज औसत जोखिम तत्व को दर्शाता है

विभिन्न प्रतिभूतियों का जोखिम और वापसी संबंध

एक समय में प्रचलित कंपोजिट मार्केट लाइन को देखते हुए, इन्वेस्टर अपनी जोखिम प्राथमिकताओं के साथ सुसंगत इन्वेस्टमेंट चुन सकते हैं. कुछ लो-रिस्क इन्वेस्टमेंट पर विचार करेंगे, जबकि अन्य हाई-रिस्क इन्वेस्टमेंट को पसंद करेंगे.

एक सामान्य गलत धारणा यह है कि अधिक जोखिम अधिक रिटर्न के बराबर है. जोखिम/रिटर्न ट्रेडऑफ हमें बताता है कि उच्च जोखिम हमें उच्च रिटर्न की संभावना देता है. लेकिन कोई गारंटी नहीं है. जिस प्रकार जोखिम का मतलब है उच्च संभावित रिटर्न, इसका मतलब है उच्च संभावित नुकसान.

स्केल के निचले सिरे पर, रिटर्न की जोखिम-मुक्त दर सरकारी सिक्योरिटीज़ के ट्रेजरी बिलों पर रिटर्न द्वारा प्रतिनिधित्व की जाती है, क्योंकि उनकी डिफॉल्ट की संभावना शून्य होती है. अगर जोखिम-मुक्त दर वर्तमान में 8 से 10 % है, तो इसका मतलब है कि वर्चुअल रूप से कोई जोखिम नहीं है, हम अपने पैसे पर प्रति वर्ष 8 से 10 % अर्जित कर सकते हैं. The common question arises: who wants to earn 6% when index funds average 12% per year over the long run? इसका उत्तर यह है कि पूरे बाजार (इंडेक्स फंड द्वारा प्रतिनिधित्व किया गया) में भी जोखिम होता है. इंडेक्स फंड पर रिटर्न प्रत्येक वर्ष 12% नहीं है, बल्कि -5% एक वर्ष, 25% अगले वर्ष आदि है. एक निवेशक को अभी भी सरकारी सुरक्षा से अधिक रिटर्न प्राप्त करने के लिए अधिक जोखिम और अस्थिरता का सामना करना पड़ता है. यह अतिरिक्त रिटर्न जोखिम प्रीमियम है, जो इस मामले में 8% (12% - 8%) है. आपके लिए जोखिम का स्तर सबसे उपयुक्त है यह निर्धारित करना आसान प्रश्न नहीं है. जोखिम सहिष्णुता व्यक्ति से व्यक्ति के लिए अलग-अलग होती है. निर्णय अन्य कारकों के साथ आपके लक्ष्यों, आय और व्यक्तिगत स्थिति पर निर्भर करना चाहिए.

5.2 पोर्टफोलियो और सुरक्षा रिटर्न

पोर्टफोलियो सिक्योरिटीज़ का एक कलेक्शन है. क्योंकि किसी व्यक्ति या किसी संस्था के पूरे फंड को एक ही सुरक्षा में इन्वेस्ट करना बहुत ही आवश्यक है, इसलिए यह आवश्यक है कि प्रत्येक सिक्योरिटी को पोर्टफोलियो संदर्भ में देखा जाए. इस प्रकार, यह तर्कसंगत लगता है कि पोर्टफोलियो की अपेक्षित रिटर्न पोर्टफोलियो में मौजूद प्रत्येक सुरक्षा के अपेक्षित रिटर्न पर निर्भर करनी चाहिए. यह तर्कसंगत लगता है कि प्रत्येक सुरक्षा में निवेश की गई राशि महत्वपूर्ण होनी चाहिए. वास्तव में, यह मामला है.

नीचे दिखाई गई तीन प्रतिभूतियों वाला पोर्टफोलियो का उदाहरण इस बिंदु को दर्शाता है.

सुरक्षा और पोर्टफोलियो वैल्यू

|

सुरक्षा

(1) |

शेयरों की संख्या

(2) |

प्रति शेयर वर्तमान कीमत

(3) |

मौजूदा वैल्यू

(4) |

पीरियड शेयर वैल्यू का अपेक्षित अंत (5) |

पीरियड शेयर वैल्यू का अपेक्षित अंत (6) |

|

एक्सवायजेड |

100 |

15 |

1500 |

18 |

1800 |

|

एबीसी |

150 |

20 |

3000 |

22 |

3300 |

|

ईएफजी |

200 |

40 |

8000 |

45 |

9000 |

|

केएलएम |

250 |

25 |

6250 |

30 |

7500 |

|

नाप |

100 |

12.5 |

1250 |

15 |

1500 |

|

|

|

|

20000 |

|

23100 |

सुरक्षा और पोर्टफोलियो वैल्यू-रिलेटिव

|

सुरक्षा |

मौजूदा वैल्यू |

पोर्टफोलियो की वर्तमान वैल्यू का अनुपात |

प्रति शेयर वर्तमान कीमत |

पीरियड शेयर वैल्यू का अपेक्षित अंत |

अपेक्षित होल्डिंग पीरियड वैल्यू रिलेटिव |

पोर्टफोलियो में अपेक्षित होल्डिंग-पीरियड वैल्यू-रिलेटिव में योगदान |

|

(1) |

(2) |

(3)=2/20000 |

(4) |

(5) |

(6)= 5/4 |

(7)=3*6 |

|

एक्सवायजेड |

1500 |

0.0750 |

15 |

18 |

1200 |

0.0900 |

|

एबीसी |

3000 |

0.1500 |

20 |

22 |

1000 |

0.1650 |

|

ईएफजी |

8000 |

0.4000 |

40 |

45 |

1125 |

0.4500 |

|

केएलएम |

6250 |

0.3125 |

25 |

30 |

1200 |

0.3750 |

|

नाप |

1250 |

0.0625 |

12.5 |

15 |

1200 |

0.0750 |

|

|

20,000 |

1.000 |

|

|

|

1.155 |

सिक्योरिटी और पोर्टफोलियो होल्डिंग-पीरियड रिटर्न

|

सुरक्षा (1) |

पोर्टफोलियो की वर्तमान वैल्यू का अनुपात (2) |

अपेक्षित होल्डिंग अवधि रिटर्न (%) (3) |

पोर्टफोलियो में अपेक्षित होल्डिंग अवधि रिटर्न (%) में योगदान (4)= 2*3 |

|

एक्सवायजेड |

0.0750 |

20 |

1.50 |

|

एबीसी |

0.1500 |

10 |

1.50 |

|

ईएफजी |

0.4000 |

12.5 |

5.00 |

|

केएलएम |

0.3125 |

20 |

6.25 |

|

नाप |

0.0625 |

20 |

1.25 |

|

|

|

|

15.50 |

चूंकि पोर्टफोलियो का अपेक्षित रिटर्न अपनी सिक्योरिटीज़ के अपेक्षित रिटर्न का औसत औसत है, इसलिए पोर्टफोलियो के अपेक्षित रिटर्न में प्रत्येक सिक्योरिटी का योगदान इसके अपेक्षित रिटर्न और प्रारंभिक पोर्टफोलियो के मार्केट वैल्यू के अनुपात में शेयर पर निर्भर करता है. और कुछ प्रासंगिक नहीं है. यह इस बात का पालन करता है कि एक निवेशक जो बस सबसे अधिक संभव अपेक्षित रिटर्न चाहता है, एक सिक्योरिटी होनी चाहिए. यह वह होना चाहिए जिसे सबसे बड़ा अपेक्षित रिटर्न माना जाता है. बहुत कम इन्वेस्टर ऐसा करते हैं, और बहुत कम इन्वेस्टमेंट सलाहकार ऐसी एक्सट्रीम पॉलिसी पर सलाह देते हैं. इसके बजाय, इन्वेस्टर को विविधता प्रदान करनी चाहिए, अर्थात उनके पोर्टफोलियो में एक से अधिक सुरक्षा शामिल होनी चाहिए. यह इसलिए है क्योंकि विविधता जोखिम को कम कर सकती है.

5.3 जोखिम और वापसी की गणना

आइए एकल सुरक्षा का उदाहरण भी लेते हैं और इसकी रिटर्न गणना को समझते हैं. नीचे दिए गए टेबल में पिछले 6 वर्षों से सेल लिमिटेड के प्रति शेयर औसत बाजार मूल्य और लाभांश दिखाया गया है:

|

वर्ष |

औसत बाजार मूल्य |

लाभांश प्रति शेयर |

|

2016 |

50 |

3 |

|

2017 |

55 |

5 |

|

2018 |

60 |

2 |

|

2019 |

70 |

4 |

|

2020 |

65 |

2 |

|

2021 |

80 |

2 |

इसलिए, सेल लिमिटेड के लिए औसत रिटर्न होगा:

|

वर्ष |

औसत बाजार मूल्य |

कैपिटल गेन (%) |

लाभांश प्रति शेयर |

लाभांश उपज (%) |

रिटर्न की %दर |

|

(1) |

(2) |

(3) |

(4) |

(5)=4/2 |

(6)= 3+5 |

|

2016 |

50 |

- |

3 |

6.00% |

- |

|

2017 |

55 |

10.00% |

5 |

9.09% |

19.09% |

|

2018 |

60 |

9.09% |

2 |

3.33% |

12.42% |

|

2019 |

70 |

7.69% |

4 |

5.71% |

13.41% |

|

2020 |

65 |

-7.14% |

2 |

3.07% |

-4.07% |

|

2021 |

80 |

23.07% |

2 |

2.50% |

20.57% |

औसत रिटर्न= (19.09+12.42+13.41-4.07+20.57)/5= 12.28%

इनमें से प्रत्येक रिटर्न होने की कुछ संभावनाओं को ध्यान में रखते हुए सेल लिमिटेड के लिए मानक विचलन की गणना करें

|

वर्ष |

रिटर्न की %दर |

संभावना |

रिटर्न की दर- औसत रिटर्न |

(रिटर्न की दर-सरासरी रिटर्न)^2* P |

|

(1) |

(2) |

(3) |

(4) |

(5)= (4^2)*पी |

|

2017 |

19.09% |

0.35 |

6.81 |

16.210 |

|

2018 |

12.42% |

0.10 |

0.14 |

0.0019 |

|

2019 |

13.41% |

0.20 |

1.13 |

0.2552 |

|

2020 |

-4.07% |

0.05 |

-16.35 |

13.360 |

|

2021 |

20.57% |

0.30 |

8.29 |

20.634 |

|

|

|

1.00 |

|

50.447 |

औसत रिटर्न= 12.28%

मानक विचलन= 50.447 = 7.10%

5.4 पोर्टफोलियो की रिटर्न गणना (दो एसेट)

दो या अधिक प्रतिभूतियों के पोर्टफोलियो से अपेक्षित रिटर्न व्यक्तिगत प्रतिभूतियों से अपेक्षित रिटर्न के भारी औसत के बराबर है.

कहां,

(Rp)= दो प्रतिभूतियों के पोर्टफोलियो से अपेक्षित रिटर्न

Wa= सिक्योरिटी A में इन्वेस्ट किए गए फंड का अनुपात

डब्ल्यूबी = सिक्योरिटी बी में इन्वेस्ट किए गए फंड का अनुपात

Ra = सुरक्षा A का अपेक्षित रिटर्न

Rb= सुरक्षा B का अपेक्षित रिटर्न

Wa+Wb=1

आइए एक उदाहरण लेते हैं: श्रीमती रिद्धि के पोर्टफोलियो में 6 सिक्योरिटीज़ होते हैं और प्रत्येक सिक्योरिटी का वजन और रिटर्न नीचे दिया गया है.

|

सुरक्षा |

निवेश का अनुपात |

रिटर्न (%) |

|

विप्रो |

10% |

18% |

|

ICICI बैंक |

25% |

12% |

|

ITC |

8% |

22% |

|

टाटा मोटर्स |

30% |

15% |

|

HDFC बैंक |

12% |

6% |

|

आयशर मोटर्स |

15% |

8% |

वेटेड avg रिटर्न इस प्रकार होगा: (0.10*18)+(0.25*12)+(0.08*22)+(0.30*15)+(0.12*6)+(0.15*8)

= 12.98%

5.5 पोर्टफोलियो की रिटर्न गणना (दो एसेट)

सुरक्षा का जोखिम उसके रिटर्न के वेरिएंस या स्टैंडर्ड डिविएशन के संदर्भ में मापा जाता है. पोर्टफोलियो जोखिम केवल इसके वजन वाले औसत जोखिम का मापन नहीं है. पोर्टफोलियो में एक दूसरे से जुड़ी प्रतिभूतियां शामिल हैं. पोर्टफोलियो जोखिम इन्वेस्टमेंट के रिटर्न के बीच को-वेरिएंस पर भी विचार करता है. दो सिक्योरिटीज़ का कवरिएंस उनके सह-आंदोलन का एक उपाय है; यह उस डिग्री को व्यक्त करता है जिसके लिए सिक्योरिटीज़ एक साथ भिन्न होती हैं.

दो-शेयर पोर्टफोलियो का मानक विचलन नीचे दिए गए फॉर्मूला को अप्लाई करके कैलकुलेट किया जाता है:

सिक्योरिटी A और सिक्योरिटी () का कवरिएंस इस प्रकार दिया जा सकता है:

कोवैब = क्यूए क्यूबी पैब

दो-सुरक्षा पोर्टफोलियो का उपयोग करके अव्यवस्थित जोखिम का विविधता, उन दोनों सिक्योरिटीज़ के रिटर्न के बीच मौजूद सहसंबंध पर निर्भर करता है. दो प्रतिभूतियों के सहसंबंध गुणांक (रैब) की गणना के माध्यम से सहसंबंध की मात्रा की जाती है. सहसंबंध की कीमत - 1 से 1 के बीच होती है; इसकी व्याख्या इस प्रकार की जा सकती है:

अगर

PAB = 1, कोई भी अनसिस्टमेटिक जोखिम डाइवर्सिफाइड नहीं किया जा सकता है.

PAB = - 1, सभी अव्यवस्थित जोखिमों को विविधीकृत किया जा सकता है.

PAB = 0, सिक्योरिटी A और सिक्योरिटी B के रिटर्न के बीच कोई सहसंबंध मौजूद नहीं है.

पिछले पांच वर्षों से विप्रो की सुरक्षा और इन्फोसिस की सुरक्षा की रिटर्न नीचे दी गई है:

|

वर्ष |

विप्रो रिटर्न (%) |

इन्फोसिस रिटर्न (%) |

|

2017 |

9 |

10 |

|

2018 |

5 |

-6 |

|

2019 |

3 |

12 |

|

2020 |

12 |

9 |

|

2021 |

16 |

15 |

इसका मतलब है विप्रो का रिटर्न और स्टैंडर्ड डिविएशन

|

वर्ष |

विप्रो रिटर्न (%) |

मीन रिटर्न- रिटर्न |

(मीन-रिटर्न)^2 |

|

2017 |

9 |

0 |

0 |

|

2018 |

5 |

-4 |

16 |

|

2019 |

3 |

-6 |

36 |

|

2020 |

12 |

3 |

9 |

|

2021 |

16 |

7 |

49 |

|

|

45 |

|

110 |

मीन रिटर्न= 45/5= 9%

स्टैंडर्ड डिविएशन= 110= 10.49%

इन्फोसिस की रिटर्न और स्टैंडर्ड डिविएशन का मतलब है

|

वर्ष |

इन्फोसिस रिटर्न (%) |

मीन रिटर्न- रिटर्न |

(मीन-रिटर्न)^2 |

|

2017 |

10 |

2 |

4 |

|

2018 |

-6 |

14 |

196 |

|

2019 |

12 |

4 |

16 |

|

2020 |

9 |

1 |

1 |

|

2021 |

15 |

7 |

49 |

|

|

40 |

|

266 |

मीन रिटर्न= 40/5= 8%

स्टैंडर्ड डिविएशन= 266= 16.31%

विश्लेषण - विप्रो में इन्फोसिस की तुलना में अधिक ऐतिहासिक और कम जोखिम होता है

इन्फोसिस और विप्रो के रिटर्न का सह-प्रकार

|

वर्ष |

वापसी A (%) |

वापसी बी (%) |

(RA का माध्यम- RA का रिटर्न) |

आरबी- रिटर्न ऑफ बी का मतलब |

|

|

(1) |

(2) |

(3) |

(4) |

(5) |

(6)= 4*5 |

|

2017 |

9 |

10 |

0 |

2 |

0 |

|

2018 |

5 |

-6 |

-4 |

-14 |

56 |

|

2019 |

3 |

12 |

-6 |

4 |

-24 |

|

2020 |

12 |

9 |

3 |

1 |

3 |

|

2021 |

16 |

15 |

7 |

7 |

49 |

|

|

मीन- 9% |

मीन= 8% |

|

|

COVab=84 |

पीएबी= COVAB/ qA qB= 84/(10.49*16.31)= 0.491

COVAB= qA qB PAB= 10.49*16.31*0.491= 84

पोर्टफोलियो का रिटर्न (Rp ) = (0.80 * 9) + (0.20* 8) = 7.2 + 1.6 = 8.8%

पोर्टफोलियो का जोखिम (qp ) = (0.802 *10.492 ) + (0.202 *16.312 ) + (2 *0.80 * 0.20 * 10.49 * 16.31 * 0.491)

= (0.64 *110.04) + (0.04 * 266.02) + 26.88

= 70.43 + 10.64 + 26.88 = 107.95

(qp ) = √107.95 = 10.39%