बैलेंस्ड फंड में इक्विटी स्टॉक घटक, बॉन्ड घटक और कभी-कभी एक ही पोर्टफोलियो में मनी मार्केट घटक शामिल होते हैं. आमतौर पर, ये हाइब्रिड फंड स्टॉक और बॉन्ड के अपेक्षाकृत निश्चित मिश्रण पर निर्भर करते हैं जो या तो मध्यम, या उच्च इक्विटी, घटक, या संरक्षक, या उच्च निश्चित-आय को दर्शाते हैं, ये फंड इक्विटी और डेट के मिश्रण में निवेश करते हैं, जो इन्वेस्टर को दोनों विश्व के सर्वश्रेष्ठ प्रदान करते हैं. बैलेंस्ड फंड इक्विटी की स्वस्थ खुराक से लाभ प्राप्त करते हैं, लेकिन डेट का हिस्सा उन्हें किसी भी डाउनटर्न के खिलाफ मजबूत बनाता है.

बैलेंस्ड फंड मध्यम-अवधि के लिए उपयुक्त होते हैं और वे निवेशकों के लिए आदर्श होते हैं जो सुरक्षा, आय और मॉडेस्ट कैपिटल एप्रिसिएशन के मिश्रण की तलाश कर रहे हैं. म्यूचुअल फंड की इस प्रकार की राशि प्रत्येक एसेट क्लास में निवेश करती है, आमतौर पर निर्धारित न्यूनतम और अधिकतम राशि के भीतर रहनी चाहिए. हालांकि वे "एसेट एलोकेशन" परिवार में हैं, लेकिन बैलेंस्ड फंड पोर्टफोलियो अपने एसेट मिक्स को भौतिक रूप से नहीं बदलते. यह लाइफ-साइकिल, टार्गेट-डेट और ऐक्टिव रूप से मैनेज किए गए एसेट-एलोकेशन फंड के विपरीत नहीं है, जो इन्वेस्टर की बदलती जोखिम-रिटर्न क्षमता और आयु या कुल इन्वेस्टमेंट मार्केट की स्थितियों के जवाब में बदलाव करता है.

इक्विटी और मुद्रास्फीति

डुअल इन्वेस्टमेंट के उद्देश्य बैलेंस्ड फंड के पक्ष में होने वाले इन्वेस्टर. आमतौर पर, कम जोखिम सहनशीलता वाले सेवानिवृत्त या निवेशक, मुद्रास्फीति और वर्तमान आय को पूरा करने वाले विकास के लिए इन फंड को पसंद करते हैं. जबकि सेवानिवृत्त आमतौर पर आयु के एडवांस के रूप में रिस्क को वापस लेते हैं, लेकिन कई व्यक्ति इक्विटी एक्सपोजर की आवश्यकता को पहचानते हैं क्योंकि जीवन की अपेक्षाएं बढ़ती हैं. इक्विटी पावर खरीदने से रोकती है और रिटायरमेंट कॉर्पस की दीर्घकालिक संरक्षण सुनिश्चित करने में मदद करती है

विविधता

बैलेंस्ड फंड इन्वेस्टर को विविधता प्रदान करते हैं. विभिन्न एसेट क्लास में इन्वेस्टमेंट को डाइवर्सिफाई करके, इन्वेस्टर जोखिम को कम करता है कि अगर उन्होंने 100% इक्विटी फंड या 100% बॉन्ड फंड में इन्वेस्ट किया है, तो वे सामना करेंगे.

एक ऐसे परिस्थिति में जहां एक उद्योग में अस्थिरता होती है, एक संतुलित फंड पोर्टफोलियो उसी उद्योग में निवेश करने वाले शुद्ध इक्विटी पोर्टफोलियो की तुलना में कम उतार-चढ़ाव का अनुभव करेगा. हालांकि बैलेंस्ड फंड विविधता प्रदान करता है, लेकिन चुनी गई सिक्योरिटीज़ और प्रत्येक एसेट क्लास का वजन होल्डर के इन्वेस्टमेंट लक्ष्यों के साथ संरेखित नहीं किया जा सकता है.

बैलेंस्ड फंड कैसे काम करते हैं?

बैलेंस फंड, जैसा कि नाम से पता चलता है, डेट और इक्विटी मार्केट के बीच फंड के एक्सपोजर को अप्टिमाइज़ करके डेट और इक्विटी मार्केट में अपना एक्सपोजर बैलेंस करें.

उदाहरण के लिए, अगर कोई फंड मैनेजर मार्केट के भविष्य के कोर्स के बारे में आशावादी है, और सकारात्मक मार्केट आउटलुक से लाभ उठाना चाहता है, तो वह इक्विटी मार्केट में अपने इन्वेस्टमेंट के प्रमुख हिस्से को आवंटित करके इक्विटी मार्केट में अपना एक्सपोजर बढ़ा सकता है.

बैलेंस्ड फंड के लाभ:

स्थिर और निरंतर रिटर्न- जबकि इक्विटी रिटर्न अन्य फंड की तुलना में अधिक होते हैं, इन फंड का सबसे बड़ा ड्रॉबैक यह है कि रिटर्न अत्यधिक अस्थिर होता है. दूसरे शब्दों में, जबकि इक्विटी फंड पर रिटर्न अलग-अलग हो सकता है, संतुलित फंड में अधिकांशतः लंबे समय तक स्थिर और निरंतर रिटर्न होते हैं.

कम जोखिम- बैलेंस्ड फंड के सबसे बड़े फायदों में से एक यह है कि वे डेट और इक्विटी के प्रति आपके एक्सपोजर को संतुलित करके आपके इन्वेस्टमेंट जोखिम को कम करते हैं. बैलेंस्ड फंड में इन्वेस्ट करते समय, आप इक्विटी और डेट में अपने एक्सपोजर को ऑप्टिमाइज़ कर सकते हैं, ताकि जब इक्विटी मार्केट जोखिमपूर्ण हो जाए, तो आप कुछ लाभ बुक करके और डेट इंस्ट्रूमेंट में इन्वेस्ट करके अपने एक्सपोजर को कम कर सकते हैं.

संतुलित फंड के नुकसान

वे जोखिम रहित नहीं हैं- लोकप्रिय विश्वास के विपरीत, संतुलित फंड पूरी तरह जोखिम रहित नहीं हैं. प्रत्येक बैलेंस फंड में इक्विटी मार्केट में 50%-65% एक्सपोजर होता है. इस तरह का बड़ा एक्सपोजर मजबूत साक्ष्य है कि शुद्ध इक्विटी फंड न होने के बावजूद, बैलेंस्ड फंड में अभी भी जोखिम कारक होता है.

उच्च फीस- अंत में, बैलेंस्ड फंड द्वारा लिया जाने वाला शुल्क संभावित रिटर्न की तुलना में अधिक होता है, क्योंकि इसमें शामिल फंड मैनेजर और रिसर्च एनालिस्ट की टीम को रिटर्न को अनुकूलित करने के लिए इक्विटी और डेट मार्केट दोनों का विश्लेषण करने में कठिन काम करना होता है, बैलेंस फंड द्वारा लिया जाने वाला फंड शुल्क तुलनात्मक रूप से अधिक होता है.

रिटर्न इक्विटी फंड से कम होते हैं- जबकि बैलेंस स्टॉक मार्केट में इन्वेस्ट करने का सुरक्षित विकल्प हो सकता है, तो सुरक्षा कीमत पर आती है. अधिकांश बैलेंस्ड फंड आमतौर पर बुल मार्केट के दौरान इक्विटी म्यूचुअल फंड को परफॉर्म करते हैं, क्योंकि उनके फंड के एक हिस्से के रूप में अभी भी डेट फंड के लिए आवंटित रहते हैं. यह इक्विटी बुल रन का पूरा लाभ उठाने से संतुलित फंड को प्रतिबंधित करता है और इन्वेस्टर के पास मीडियोकर रिटर्न के साथ लाइव करने के लिए कोई अन्य विकल्प नहीं है.

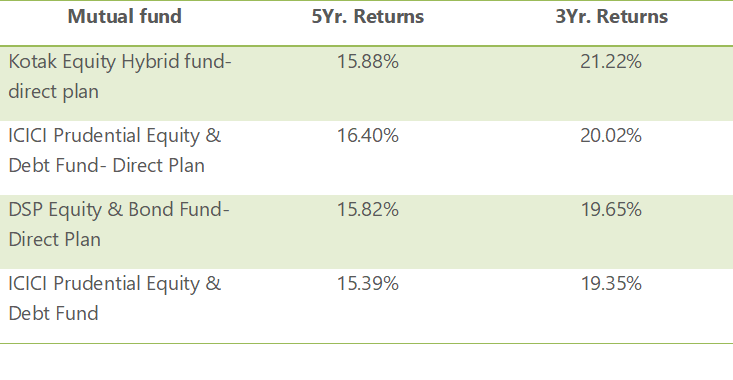

2021 के टॉप बैलेंस्ड फंड

cleartax.in के अनुसार, इसने पिछले 5 वर्षों में उनके परफॉर्मेंस और 3 वर्षों के परफॉर्मेंस के आधार पर 2021 के लिए टॉप बैलेंस्ड म्यूचुअल फंड की लिस्ट बनाई है.

हालांकि मैं आपको पिछले प्रदर्शन को फंड चुनने के एकमात्र कारक के रूप में नहीं देखने का सुझाव देता हूं, फिर भी, यह आपको यह जानने का एक प्रारंभिक बिंदु देता है कि इन फंड को कैसे मैनेज किया जाता है और उनके पास स्टॉक या बॉन्ड क्या हैं?

बैलेंस्ड फंड में कौन इन्वेस्ट करना चाहिए?

तो, बैलेंस्ड फंड में कौन इन्वेस्ट करना चाहिए? क्या यह सभी के लिए उपयुक्त है? ठीक है, क्योंकि बैलेंस्ड फंड आपकी पूंजी की सुरक्षा के लिए अधिक ध्यान केंद्रित करते हैं, मेरी राय में, ये फंड उन इन्वेस्टर के लिए उपयुक्त हैं जो स्टॉक मार्केट में नए हैं और इन्वेस्टमेंट के बारे में थोड़ा या कोई जानकारी नहीं है.

दूसरे, जो इन्वेस्टर जोखिम से बचते हैं, और रिटायरमेंट के करीब हैं (आइए 5-7 वर्ष कहते हैं), इस फंड में इन्वेस्ट कर सकते हैं.

निष्कर्ष

बैलेंस्ड फंड इक्विटी मार्केट में इन्वेस्टमेंट करके निष्क्रिय रूप से संपत्ति बनाने का एक बेहतरीन तरीका हो सकता है, इस प्रकार अत्यधिक अस्थिर मार्केट में अपने जोखिम को कम करता है. हालांकि, यह भी सच है कि यह सुरक्षा मीडियोकर रिटर्न की लागत पर आती है. इस प्रकार बैलेंस्ड फंड में इन्वेस्ट करने की इच्छा रखने वाले इन्वेस्टर को पिछले बाजारों को देखकर फंड मैनेजर के व्यवहार का विश्लेषण करना चाहिए और रिटर्न को अधिकतम करने और जोखिम को कम करने के लिए फंड मैनेजर ने कैपिटल आवंटित किया है.