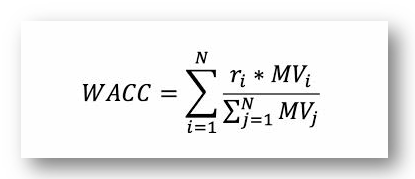

पूंजी की वजन वाली औसत लागत (WACC)

पूंजी की औसत औसत लागत (WACC) एक फाइनेंशियल अनुपात है जो बिज़नेस की क़र्ज़ और इक्विटी संरचना की तुलना करके कंपनी की फाइनेंसिंग और एसेट प्राप्त करने की लागत की गणना करता है. दूसरे शब्दों में, यह कंपनी के वर्तमान स्तर के डेट और इक्विटी स्ट्रक्चर के आधार पर नई पूंजी खरीद और विस्तार के लिए फाइनेंस करने के लिए इक्विटी के माध्यम से पैसे उधार लेने या इक्विटी के माध्यम से फंड जुटाने की सही लागत को मापता है.

द वैक फॉर्मूला-

WACC = (E/V x Re) + ((D/V x Rd) x (1-T))

कहां:

E = बिज़नेस की इक्विटी की मार्केट वैल्यू

V = पूंजी का कुल मूल्य (इक्विटी + क़र्ज़)

Re = इक्विटी की लागत

D = बिज़नेस के क़र्ज़ की मार्केट वैल्यू

Rd = ऋण की लागत

T = टैक्स रेट

इक्विटी की लागत की गणना

इक्विटी की लागत वह रिटर्न है जिसके लिए निवेशक को किसी कंपनी में निवेश करने की आवश्यकता होती है, या कंपनी को निवेश या परियोजना पर प्राप्त रिटर्न की आवश्यक दर होती है. इक्विटी की लागत की गणना करने के दो तरीके हैं: डिविडेंड कैपिटलाइज़ेशन मॉडल या कैपिटल एसेट प्राइसिंग मॉडल (CAPM) का उपयोग करके. इन्वेस्टमेंट पर रिटर्न की गणना स्टॉक मार्केट के बारे में पूर्वानुमानों के आधार पर की जाती है, लेकिन वे दोनों ही आपको शिक्षित इन्वेस्टमेंट करने में मदद कर सकते हैं.

फॉर्मूला

कैपिटल एसेट प्राइसिंग मॉडल (CAPM): E(Ri) = Rf + ZI (E(Rm) – Rf)

ई(आरआई)= निवेश पर अपेक्षित रिटर्न

Rf= रिस्क फ्री रेट ऑफ रिटर्न= शून्य जोखिम वाले इन्वेस्टमेंट की ब्याज़ दर- जैसे सरकारी बॉन्ड

€i= बीटा रिस्क= सामान्य बाजार की तुलना में इन्वेस्टमेंट की अस्थिरता

(E(Rm) – Rf)= मार्केट रिस्क= स्टॉक मार्केट में इन्वेस्ट करने का संपूर्ण जोखिम, या स्टॉक मार्केट में इन्वेस्टमेंट पर अपेक्षित रिटर्न माइनस रिस्क फ्री रेट

डिविडेंड कैपिटलाइज़ेशन मॉडल: Re = (D1 / P0) + g

Re= इक्विटी की लागत

D1= वार्षिक डिविडेंड प्रति शेयर= कंपनी के स्टॉक में एक शेयर की वर्तमान कीमत

G= लाभांश विकास दर = वह दर जिस पर कंपनी के लाभांश ऐतिहासिक रूप से विकसित हुए हैं

WACC का उपयोग किस लिए किया जाता है?

इसे आसानी से डालने के लिए, पूंजी फॉर्मूला की औसत औसत लागत प्रबंधन को मूल्यांकन करने में मदद करती है कि क्या कंपनी को दोनों विकल्पों की लागत की तुलना करके डेट या इक्विटी के साथ नई एसेट की खरीद को फाइनेंस करना चाहिए. कर्ज या इक्विटी के साथ नई खरीद को फाइनेंस करने से कंपनी की लाभप्रदता और समग्र स्टॉक की कीमत पर बड़ा प्रभाव पड़ सकता है. दूसरी ओर, इन्वेस्टर और क्रेडिटर, WACC का इस्तेमाल मूल्यांकन करने के लिए करें कि क्या कंपनी पैसे में इन्वेस्ट करने या लोन करने के लिए योग्य है.

चूंकि WACC सभी फाइनेंसिंग संरचनाओं में पैसे उधार लेने की औसत लागत का प्रतिनिधित्व करता है, इसलिए उच्च वजन वाले औसत प्रतिशत का अर्थ होता है, कंपनी की फाइनेंसिंग की समग्र लागत अधिक होती है और कंपनी के पास अपने शेयरधारकों को डिस्ट्रीब्यूट करने या अतिरिक्त क़र्ज़ का भुगतान करने के लिए कम मुफ्त कैश होगी. क्योंकि पूंजी की औसत औसत लागत बढ़ जाती है, इसलिए कंपनी मूल्य बनाने की संभावना कम होती है और इन्वेस्टर और क्रेडिटर अन्य अवसरों की तलाश करते हैं.

आप WACC से क्या सीख सकते हैं?

WACC निवेशकों और विश्लेषकों के लिए एक प्रभावी तरीका हो सकता है ताकि यह निर्धारित किया जा सके कि कंपनी में निवेश करना है या नहीं. क्योंकि WACC उधार लेने की औसत लागत की जानकारी प्रदान करता है, इसलिए औसत औसत प्रतिशत यह दर्शा सकता है कि कंपनी की फाइनेंसिंग की लागत अधिक है. इसका मतलब यह है कि बिज़नेस के पास अतिरिक्त क़र्ज़ का भुगतान करने या शेयरधारकों को वितरित करने के लिए कम कैश होगा, अर्थात मूल्य उत्पन्न करने की संभावना कम होती है, और शायद इन्वेस्टमेंट अच्छा न हो.