भांडवलाचा सरासरी खर्च (डब्ल्यूएसीसी)

भांडवलाचा सरासरी खर्च (डब्ल्यूएसीसी) हा एक आर्थिक गुणोत्तर आहे जो व्यवसायाच्या कर्ज आणि इक्विटी संरचनेची तुलना करून कंपनीच्या वित्त पुरवठा आणि मालमत्ता प्राप्त करण्याचा खर्च मोजतो. दुसऱ्या शब्दांमध्ये, कंपनीच्या वर्तमान कर्ज आणि इक्विटी रचनेच्या स्तरावर आधारित नवीन भांडवली खरेदी आणि विस्तारासाठी इक्विटीद्वारे कर्ज घेण्याचे किंवा कर्ज घेण्याचे खरे खर्च मोजते.

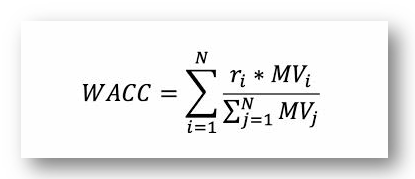

दी वॅक फॉर्म्युला-

WACC = (E/V x Re) + ((D/V x Rd) x (1-T))

कुठे:

E = बिझनेसच्या इक्विटीचे मार्केट वॅल्यू

V = भांडवलाचे एकूण मूल्य (इक्विटी + कर्ज)

रि= इक्विटीची किंमत

D = व्यवसायाच्या कर्जाचे बाजार मूल्य

Rd = कर्जाचा खर्च

T = कर दर

इक्विटीचा खर्च मोजत आहे

इक्विटीचा खर्च हा रिटर्न आहे जो इन्व्हेस्टरला कंपनीमध्ये इन्व्हेस्टमेंट करण्यासाठी आवश्यक असतो किंवा कंपनीला इन्व्हेस्टमेंट किंवा प्रकल्पावर रिटर्नचा आवश्यक रेट प्राप्त करणे आवश्यक आहे. इक्विटीचा खर्च मोजण्याचे दोन मार्ग आहेत: डिव्हिडंड कॅपिटलायझेशन मॉडेल किंवा कॅपिटल ॲसेट प्राईसिंग मॉडेल (सीएपीएम) वापरून. इन्व्हेस्टमेंटवरील रिटर्न ही स्टॉक मार्केटच्या अंदाजांवर आधारित गणना असल्याने ती पूर्णपणे अचूक नाही, परंतु ते दोन्ही तुम्हाला शिक्षित इन्व्हेस्टमेंट करण्यास मदत करू शकतात.

फॉर्म्युला

कॅपिटल ॲसेट प्राईसिंग मॉडेल (CAPM): E(Ri) = Rf + ZI (E(Rm) – Rf)

E(Ri)= गुंतवणूकीवर अपेक्षित रिटर्न

Rf= रिस्क फ्री रेट ऑफ रिटर्न= शून्य रिस्कसह इन्व्हेस्टमेंटचा इंटरेस्ट रेट- जसे की सरकारी बाँड्स

€i= बीटा रिस्क= सामान्य मार्केटच्या तुलनेत इन्व्हेस्टमेंटची अस्थिरता

(ई(आरएम) – Rf)= मार्केट रिस्क= स्टॉक मार्केटमध्ये इन्व्हेस्टमेंट करण्याची एकूण रिस्क किंवा स्टॉक मार्केटमधील इन्व्हेस्टमेंटवरील अपेक्षित रिटर्न रिस्क फ्री रेट

लाभांश भांडवलीकरण मॉडेल: Re = (D1 / P0) + g

Re= इक्विटीची किंमत

D1= वार्षिक डिव्हिडंड प्रति शेअर= कंपनीच्या स्टॉकमध्ये एका शेअरची वर्तमान किंमत

G= लाभांश वाढ दर = ज्या दराने कंपनीचे लाभांश ऐतिहासिकरित्या वाढले आहेत

वॅक कशासाठी वापरले जाते?

याला सोप्या पद्धतीने ठेवण्यासाठी, भांडवली सूत्राचा वजन असलेला सरासरी खर्च दोन्ही पर्यायांच्या किंमतीची तुलना करून कंपनीने नवीन मालमत्तेच्या खरेदीसाठी कर्ज किंवा इक्विटीसह वित्तपुरवठा करावा याचे मूल्यांकन करण्यास मदत करते. कर्ज किंवा इक्विटीसह नवीन खरेदीसाठी वित्तपुरवठा केल्याने कंपनीच्या नफ्यावर आणि एकूण स्टॉक किंमतीवर मोठा परिणाम होऊ शकतो. दुसऱ्या बाजूला, इन्व्हेस्टर आणि क्रेडिटर, कंपनी इन्व्हेस्टमेंट करण्यासाठी किंवा लोन करण्यासाठी योग्य आहे का हे मूल्यांकन करण्यासाठी WACC वापरा.

डब्ल्यूएसीसी सर्व वित्तपुरवठा रचनांमध्ये कर्ज घेण्यासाठी सरासरी खर्चाचे प्रतिनिधित्व करत असल्याने, जास्त वजन असलेली सरासरी टक्केवारी म्हणजे कंपनीची एकूण वित्तपुरवठ्याची किंमत जास्त आहे आणि कंपनीकडे त्याच्या भागधारकांना वितरित करण्यासाठी किंवा अतिरिक्त कर्ज भरण्यासाठी कमी मोफत रोख असेल. भांडवलाचा सरासरी खर्च वाढत असल्याने, कंपनी मूल्य निर्माण करण्याची शक्यता कमी आहे आणि गुंतवणूकदार आणि कर्जदार इतर संधी शोधतात.

तुम्ही WACC मधून काय शिकू शकता?

WACC हे गुंतवणूकदार आणि विश्लेषकांसाठी कंपनीमध्ये गुंतवणूक करायची की नाही हे निर्धारित करण्याचा प्रभावी मार्ग असू शकते. WACC कर्ज घेण्याच्या सरासरी खर्चाची अंतर्दृष्टी प्रदान करत असल्याने, जास्त वजन असलेली सरासरी टक्केवारी ही सूचित करू शकते की कंपनीचा वित्तपुरवठ्याचा खर्च जास्त असतो. याचा अर्थ असा की व्यवसायाकडे अतिरिक्त कर्ज भरण्यासाठी किंवा भागधारकांना वितरित करण्यासाठी कमी रोख असेल, म्हणजेच मूल्य निर्माण करण्याची शक्यता कमी असेल आणि कदाचित चांगली गुंतवणूक नसेल.