विकल्प ग्रीक क्या हैं?

विकल्प यूनानी गणितीय मापन हैं जो विकल्प संविदाओं के व्यवहार के बारे में मूल्यवान अंतर्दृष्टि प्रदान करते हैं और सूचित निवेश निर्णय लेने में महत्वपूर्ण भूमिका निभाते हैं. इस अनुच्छेद में, हम भारतीय संदर्भ में यूनानियों के विकल्प की अवधारणा की खोज करते हैं, उनके प्रकारों, उद्देश्यों और महत्वपूर्ण विचारों की खोज करते हैं. आइए डेल्टा, गामा, वेगा, थीटा और Rho के रहस्यों को अनलॉक करें और विश्वास से मार्केट में नेविगेट करने के लिए जानकारी के साथ खुद को सज्ज करें.

विकल्प ग्रीक: वे क्या हैं?

विकल्प यूनानी गणितीय मापन का एक सेट है जिसका उपयोग विभिन्न कारकों में परिवर्तनों के लिए विकल्प संविदाओं की संवेदनशीलता का आकलन करने के लिए किया जाता है. ये माप ट्रेडर और इन्वेस्टर को अपने विकल्पों के जोखिम और संभावित लाभ का मूल्यांकन करने में मदद करते हैं. विकल्प ग्रीक्स मार्केट प्रतिभागियों को यह पता लगाने में सक्षम बनाते हैं कि किसी विकल्प की कीमत अंतर्निहित एसेट कीमत, समय, अस्थिरता, ब्याज़ दरों और अन्य आवश्यक वेरिएबल में परिवर्तनों के प्रति कैसे उतार-चढ़ाव कर सकती है.

उस जानकारी के साथ, आप अधिक सूचित निर्णय ले सकते हैं कि किन विकल्पों का व्यापार करना है, और कब उन्हें व्यापार करना है.

जो ये हैंः:

डेल्टा– जो आपको पैसे (ITM) में समाप्त होने की संभावना का पता लगाने में मदद कर सकता है, इसका अर्थ है कि इसकी स्ट्राइक की कीमत (कॉल के लिए) या उससे ऊपर (पुट के लिए) अंतर्निहित सिक्योरिटी की मार्केट कीमत से कम है.

गामा- अगर स्टॉक की कीमत बदलती है, तो डेल्टा कितना बदल सकता है इसका अनुमान लगाने में आपकी मदद कर सकता है.

थेटा- जो आपको यह मापने में मदद कर सकता है कि एक विकल्प प्रत्येक दिन कितना मूल्य खो सकता है क्योंकि यह समाप्ति के लिए संपर्क करता है.

वेगा- जो आपको यह समझने में मदद कर सकता है कि अंतर्निहित स्टॉक में कितना संवेदनशील विकल्प हो सकता है.

Rho- जो आपको विकल्प पर ब्याज़ दर में बदलाव के प्रभाव को सिमुलेट करने में मदद कर सकता है.

डेल्टा

डेल्टा मापता है कि अंतर्निहित सुरक्षा या इंडेक्स की कीमत में प्रत्येक $1 बदलाव के लिए कितना विकल्प की कीमत बदलने की उम्मीद है. उदाहरण के लिए, 0.40 का डेल्टा मतलब है कि ऑप्शन की कीमत अंतर्निहित स्टॉक या इंडेक्स की कीमत में प्रत्येक $1 परिवर्तन के लिए सैद्धांतिक रूप से $0.40 ले जाएगी. जैसा कि आप अनुमान लग सकते हैं, इसका मतलब है कि डेल्टा जितना अधिक होगा, उतना ही अधिक कीमत बदल सकती है.

ट्रेडर अक्सर डेल्टा का इस्तेमाल पूर्वानुमान लगाने के लिए करते हैं कि क्या दिया गया विकल्प आईटीएम समाप्त हो जाएगा. इसलिए, 0.40 का डेल्टा इसका मतलब यह है कि उस समय, इस विकल्प में ITM होने की समाप्ति पर लगभग 40% संभावना होती है. इसका मतलब यह नहीं है कि उच्च डेल्टा विकल्प हमेशा लाभदायक होते हैं. आखिरकार, अगर आपने आईटीएम समाप्त होने वाले विकल्प के लिए बड़े प्रीमियम का भुगतान किया है, तो आप कोई पैसा नहीं कर सकते हैं.

आप डेल्टा को भी अंतर्निहित स्टॉक के शेयरों की संख्या के रूप में विचार कर सकते हैं. इसलिए, 0.40 का डेल्टा यह सुझाव देता है कि अंतर्निहित स्टॉक में $1 मूव दिया गया, यह विकल्प स्टॉक के 40 शेयर के रूप में उसी राशि के बारे में लाभ या खो जाएगा.

कॉल विकल्प-

कॉल विकल्पों में एक पॉजिटिव डेल्टा होता है जो 0.00 से 1.00 तक हो सकता है.

ऐट-द-मनी विकल्पों में आमतौर पर 0.50 के पास डेल्टा होता है.

विकल्प में गहरा आईटीएम होने के कारण डेल्टा (और संपर्क 1.00) बढ़ जाएगा.

आईटीएम कॉल विकल्पों का डेल्टा समाप्ति के रूप में 1.00 के करीब होगा.

आउट-ऑफ-द-मनी कॉल विकल्पों का डेल्टा समाप्ति दृष्टिकोण के रूप में 0.00 के करीब होगा.

पुट विकल्प-

पुट विकल्पों में एक नकारात्मक डेल्टा होता है जो 0.00 से –1.00 तक हो सकता है.

एट-द-मनी विकल्प के पास आमतौर पर डेल्टा –0.50 होता है.

विकल्प में गहराई से आईटीएम होने के कारण डेल्टा कम हो जाएगा (और संपर्क –1.00).

आईटीएम पुट विकल्पों का डेल्टा समाप्ति दृष्टिकोण के रूप में –1.00 के करीब होगा.

आउट-ऑफ-द-मनी पुट विकल्पों का डेल्टा समाप्ति दृष्टिकोण के रूप में 0.00 के करीब होगा.

गामा

गामा (ग) डेल्टा के परिवर्तन का एक उपाय है जो अंतर्निहित आस्ति की कीमत में परिवर्तनों से संबंधित है. अगर अंतर्निहित एसेट की कीमत $1 तक बढ़ जाती है, तो विकल्प का डेल्टा गामा राशि में बदल जाएगा. गामा का मुख्य एप्लीकेशन विकल्प के डेल्टा का मूल्यांकन है.

गामा के लिए फॉर्मूला-

फॉर्मूला जोड़ें

लंबे विकल्प में सकारात्मक गामा होता है. एक विकल्प में अधिकतम गामा होता है जब यह पैसे पर होता है (ऑप्शन स्ट्राइक प्राइस अंतर्निहित एसेट की कीमत के बराबर होती है). हालांकि, गामा तब कम हो जाता है जब पैसे में गहराई या बाहर हो जाते हैं.

थेटा

थेटा आपको बताता है कि अगर अन्य सभी कारक समान रहते हैं, तो एक विकल्प की कीमत हर दिन कितनी कम होनी चाहिए. समय के साथ इस प्रकार की कीमत क्षति को समय में क्षति के रूप में जाना जाता है.

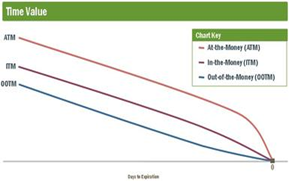

टाइम-वैल्यू इरोजन रेखीय नहीं है, जिसका अर्थ है धन (ATM) की कीमत में कमी, बस थोड़ा पैसे से बाहर, और ITM विकल्प आमतौर पर एक्सपायरेशन के रूप में बढ़ते हैं, जबकि दूर से पैसे (OOTM) के विकल्प आमतौर पर समाप्ति के रूप में कम होते हैं.

वेगा

वेगा अंतर्निहित स्टॉक की अस्थिरता में प्रति एक प्रतिशत-बिंदु परिवर्तन विकल्प की कीमत में बदलाव की दर मापता है. (निम्नलिखित अस्थिरता पर और भी बहुत कुछ है.) हालांकि वेगा एक वास्तविक ग्रीक लेटर नहीं है, लेकिन इसका उद्देश्य आपको बताना है कि जब अंतर्निहित सिक्योरिटी या इंडेक्स की अस्थिरता बढ़ जाती है या कम हो जाती है तो विकल्प की कीमत कितनी होनी चाहिए.

वेगा के बारे में अधिक-

अस्थिरता विकल्पों के मूल्य को प्रभावित करने वाले सबसे महत्वपूर्ण कारकों में से एक है.

वेगा में गिरावट के कारण आमतौर पर कॉल और मूल्य दोनों कम हो जाते हैं.

वेगा में वृद्धि के कारण आमतौर पर कॉल और मूल्य दोनों प्राप्त होते हैं.

वेगा की उपेक्षा करने से आप विकल्प खरीदते समय संभावित रूप से अधिक भुगतान कर सकते हैं. अन्य सभी कारक बराबर होते हैं, जब रणनीति निर्धारित करते समय, वेगा "सामान्य" स्तर से कम होने पर विकल्प खरीदने पर विचार करते हैं और जब वेगा "सामान्य" स्तर से अधिक हो तो बेचने के विकल्प पर विचार करते हैं. इसे निर्धारित करने का एक तरीका यह है कि निहित अस्थिरता की ऐतिहासिक अस्थिरता की तुलना करें.

आरएचओ

ब्याज़ दरों में प्रति एक प्रतिशत-बिंदु परिवर्तन विकल्प की कीमत में अपेक्षित परिवर्तन को Rho मापता है. यह आपको बताता है कि जोखिम-मुक्त ब्याज़ दर (यू.एस. ट्रेजरी-बिल)* बढ़ जाती है या कम हो जाती है, तो विकल्प की कीमत कितनी बढ़नी या गिरनी चाहिए.

Rho के बारे में अधिक-

जैसा कि ब्याज़ दर बढ़ती है, कॉल विकल्पों की वैल्यू आमतौर पर बढ़ जाएगी.

जैसा कि ब्याज़ दर बढ़ती है, पुट विकल्पों का मूल्य आमतौर पर कम हो जाएगा.

इन कारणों से, कॉल विकल्पों में पॉजिटिव Rho होता है और पुट विकल्पों में नेगेटिव RHO होता है.

निष्कर्ष

चार प्रकार के विकल्प हैं - डेल्टा, गामा, थीटा और वेगा. प्रत्येक प्रकार के विकल्प संविदा से संबंधित कुछ कारकों जैसे कि अंतर्निहित सुरक्षा की कीमत में उतार-चढ़ाव, अस्थिरता की मात्रा और विकल्प अनुबंध की समय-सीमा का मापन करते हैं. सामूहिक रूप से, चार विकल्प ग्रीक व्यापारी को अपने संविदा और इसके मूल्य के बारे में जानकारी प्राप्त करने की अनुमति देते हैं.