- ट्रेडिंग साइकोलॉजी का परिचय

- ट्रेडिंग साइकोलॉजी में रिस्क मैनेजमेंट

- ट्रेडिंग साइकोलॉजी में चुनौतियां

- ओवरट्रेडिंग कैसे रोकें

- सामान्य ट्रेडिंग गलतियों

- अनुशासित ट्रेडर सफलता का फॉर्मूला

- मार्केट डायनामिक्स बेसिक्स

- ट्रेडिंग साइकोलॉजी जागरूकता कैसे प्रदर्शन में सुधार कर सकती है

- स्ट्रेटजी प्लस साइकोलॉजी=सफलता

- रेज़िलिएंस और स्ट्रेस रिस्पॉन्स मैनेजमेंट

- ट्रेडिंग साइकोलॉजी को बढ़ाने के लिए एडवांस्ड तकनीक

- पढ़ें

- स्लाइड्स

- वीडियो

9.1. ट्रेडिंग जीत प्रतिशत बनाम ट्रेडिंग विन लॉस का प्रभाव

ट्रेडिंग के प्रभाव को समझने के लिए, रुपये में ट्रेडिंग विन-लॉस रेशियो की तुलना में प्रतिशत जीतने के प्रभाव को समझने के लिए, यह समझना आवश्यक है कि ये मेट्रिक्स सीधे तौर पर आपके समग्र लाभ को प्रभावित करते हैं. प्रभाव को दर्शाने के लिए अनुमानित उदाहरणों का उपयोग करके यहां एक ब्रेकडाउन दिया गया है:

- ट्रेडिंग जीत का प्रतिशत

जीत का प्रतिशत उन व्यापारों के अनुपात को दर्शाता है जो निष्पादित व्यापारों की कुल संख्या में से लाभप्रद हैं. उदाहरण के लिए, अगर आप 100 ट्रेड करते हैं और उनमें से 60 लाभकारी हैं, तो आपका जीत का प्रतिशत 60% है.

- ट्रेडिंग विन-लॉस रेशियो (रुपये में)

विन-लॉस रेशियो व्यापारों को खोने पर प्राप्त औसत राशि की तुलना करता है. उदाहरण के लिए, अगर आपका औसत लाभ प्रति विजेता ट्रेड ₹ 2,000 है और आपका औसत नुकसान प्रति खोने वाले ट्रेड ₹ 1,000 है, तो आपका विन-लॉस रेशियो 2:1 है.

- रुपये में जीत प्रतिशत और विन-लॉस रेशियो का प्रभाव

यह देखने के लिए कि ये मेट्रिक्स रुपये में कैसे निभाते हैं, आइए विभिन्न परिस्थितियों पर विचार करते हैं:

परिस्थिति 1: उच्च जीत का प्रतिशत, कम विन-लॉस रेशियो

-

- प्रतिशत जीतें: 80%

- औसत जीत (रुपये में): रु. 1,000

- औसत नुकसान (रुपये में): रु. 3,000

- ट्रेड की कुल संख्या: 10

गणना:

-

- विजेता ट्रेड: 8 (10 ट्रेड में से 80%)

- लॉजिंग ट्रेड: 2 (10 ट्रेड में से 20%)

- कुल लाभ: 8 ट्रेड * ₹1,000 = ₹8,000

- कुल नुकसान: 2 ट्रेड * ₹3,000 = ₹6,000

निवल लाभ:

-

- ₹ 8,000 (कुल लाभ) - ₹ 6,000 (कुल नुकसान) = ₹2,000 लाभ

विश्लेषण (एनालिसिस):

-

- 80% के उच्च जीत प्रतिशत के बावजूद, कम विन-लॉस रेशियो (जहां नुकसान गेन से तीन गुना होता है) के परिणामस्वरूप ₹ 2,000 का मामूली लाभ मिलता है . एक बड़ा नुकसान लाभ को काफी कम कर सकता है.

परिदृश्य 2: कम जीत का प्रतिशत, उच्च विन-लॉस रेशियो

-

- प्रतिशत जीतें: 30%

- औसत जीत (रुपये में): रु. 5,000

- औसत नुकसान (रुपये में): रु. 1,000

- ट्रेड की कुल संख्या: 10

गणना:

-

- विजेता ट्रेड: 3 (10 ट्रेड में से 30%)

- लॉजिंग ट्रेड: 7 (10 ट्रेड में से 70%)

- कुल लाभ: 3 ट्रेड * ₹5,000 = ₹15,000

- कुल नुकसान: 7 ट्रेड * ₹1,000 = ₹7,000

निवल लाभ:

-

- ₹ 15,000 (कुल लाभ) - ₹ 7,000 (कुल नुकसान) = ₹8,000 लाभ

विश्लेषण (एनालिसिस):

-

- 30% का कम जीत प्रतिशत होने के बावजूद, हाई विन-लॉस रेशियो (जहां जीतने पर पांच गुना नुकसान होता है) से ₹8,000 का काफी लाभ मिलता है . यह परिदृश्य दर्शाता है कि कम जीत दर वाली रणनीति अभी भी बहुत लाभदायक हो सकती है, अगर व्यापारों को खोने पर होने वाले नुकसान से औसत लाभ काफी अधिक होते हैं.

- प्रमुख जानकारियां

उच्च जीत का प्रतिशत:

-

- अगर आपका जीत का प्रतिशत अधिक है, तो आपको विन-लॉस रेशियो के बारे में सावधानी बरतनी होगी. व्यापारों को खोने पर बड़े नुकसान आपके लाभ को तेज़ी से कम कर सकता है, भले ही आप अधिकतर समय जीतते हों.

- रुपये में, इसका मतलब यह हो सकता है कि लगातार छोटे लाभ कभी-कभी बड़े नुकसान से समाप्त हो जाते हैं.

हाई विन-लॉस रेशियो:

-

- अधिक विन-लॉस रेशियो कम जीत प्रतिशत के लिए क्षतिपूर्ति कर सकता है. अगर आप जीतने की तुलना में अधिक ट्रेड खो देते हैं, तो भी जब तक आपका विजेता ट्रेड आपके नुकसान की तुलना में महत्वपूर्ण रूपये अधिक मिलता है, तब तक आप लाभदायक हो सकते हैं.

- इस दृष्टिकोण के लिए अनुशासन और रणनीति से विचलित किए बिना नुकसान की श्रृंखला को रोकने की क्षमता की आवश्यकता होती है.

- अपनी ट्रेडिंग स्ट्रेटजी को ऑप्टिमाइज़ करना

बैलेंसिंग एक्ट:

-

- आदर्श रूप से, आपको जीत प्रतिशत और विन-लॉस रेशियो के बीच संतुलन बनाना चाहिए. उदाहरण के लिए, रुपये में 2:1 के विन-लॉस रेशियो के साथ 50% का जीत का प्रतिशत प्राप्त करना (बिजने वाले ट्रेड, जो व्यापारों को खोने के समान दो बार जीतते हैं) आमतौर पर एक लाभदायक रणनीति बन जाएगी.

जोखिम प्रबंधन:

-

- ट्रेड खोने के प्रभाव को मैनेज करने के लिए स्टॉप-लॉस ऑर्डर और पोजीशन साइज़िंग स्ट्रेटेजी लागू करें. यह सुनिश्चित करता है कि जहां विन-लॉस रेशियो अनुकूल नहीं है, वहां भी आपकी पूंजी सुरक्षित है.

- पैटर्न की पहचान करने के लिए अपने ट्रेड को नियमित रूप से रिव्यू करें, जो आपके जीत का प्रतिशत और जीत-नुकसान रेशियो दोनों को बेहतर बनाने में मदद कर सकते हैं.

9.2. ट्रेडिंग इक्विटी कर्व - समस्याओं के साथ मनोविज्ञान

संभावितियों के साथ मनोविज्ञान को जोड़कर ट्रेडिंग इक्विटी कर्व एक ऐसी अवधारणा है जो सांख्यिकीय और संभावित विश्लेषण के साथ ट्रेडिंग के भावनात्मक और मनोवैज्ञानिक पहलुओं को प्रभावित करती है.

- इक्विटी कर्व को समझना

- इक्विटी कर्व: इक्विटी कर्व समय के साथ ट्रेडिंग अकाउंट की वैल्यू का ग्राफिकल प्रतिनिधित्व करता है. यह ट्रेडिंग स्ट्रेटजी के संचयी लाभ या नुकसान को ट्रैक करता है.

- इक्विटी कर्व का विश्लेषण: इक्विटी कर्व के आकार और व्यवहार का विश्लेषण करके, ट्रेडर अपनी रणनीति की प्रभावशीलता का आकलन कर सकते हैं. उदाहरण के लिए, कम ड्रॉडाउन वाले स्थिर रूप से बढ़ते इक्विटी वक्र आदर्श है, जबकि अत्यधिक अस्थिर वक्र उच्च जोखिम को दर्शाता है.

- ट्रेडिंग में मनोविज्ञान की भूमिका

- भावनात्मक प्रभाव: ट्रेडर्स को अक्सर डर, लालसा और अत्यधिक आत्मविश्वास जैसी भावनाओं का अनुभव होता है, जिससे निर्णय लेने में समस्या हो सकती है. उदाहरण के लिए, अचानक ड्रॉडाउन करने से भयभीत हो सकता है, जिसके परिणामस्वरूप उन आवेगपूर्ण निर्णयों का सामना करना पड़ सकता है जो योजनाबद्ध रणनीति से विचलित हो सकते हैं.

- अनुशासन और व्यवहार: सफल व्यापारी ड्रॉडाउन के दौरान भी अपनी रणनीतियों का पालन करने के लिए अनुशासन विकसित करते हैं. वे धैर्य और समझते हैं कि मार्केट के उतार-चढ़ाव और ड्रॉडाउन प्रोसेस का हिस्सा हैं.

- ट्रेडिंग के साथ क्षमताओं को एकीकृत करना

- संभावी सोच: ट्रेडिंग स्वाभाविक रूप से संभावित है. कोई रणनीति प्रत्येक व्यापार पर जीत की गारंटी नहीं देती है, लेकिन संभावनाओं को समझना व्यापारियों को सांख्यिकीय रूप से लाभदायक निर्णय लेने में मदद कर सकता है.

- जोखिम प्रबंधन: संभावनाएं ट्रेडर्स को पोजीशन साइज़, स्टॉप-लॉस लेवल और टेक-प्रॉफिट पॉइंट निर्धारित करके जोखिम को मैनेज करने में मदद करती हैं. सफलता की उच्च संभावना वाली रणनीति से अधिक जोखिम प्रबंधन की अनुमति मिल सकती है, जबकि कम संभावनाओं वाले व्यक्ति को अधिक सावधानी बरतनी होती है.

- समस्याओं के साथ मनोविज्ञान जोड़ना

- भावनात्मक तैयारी: ट्रेडिंग की संभावित प्रकृति को समझना ट्रेडर को अपनी भावनाओं को मैनेज करने में मदद करता है. यह जानना कि नुकसान सांख्यिकीय रूप से अपेक्षित है, जिससे व्यापारी शांत रह सकते हैं और भावनात्मक प्रतिक्रियाओं से बच सकते हैं.

- स्ट्रेटजी में विश्वास: जब ट्रेडर अपनी स्ट्रेटजी के पीछे की संभावनाओं को समझते हैं, तो वे सड़कों को खोने के दौरान भी प्रोसेस पर भरोसा करने की संभावना अधिक होती है. यह विश्वास अनुशासन बनाए रखने में मदद करता है और समय से पहले स्ट्रेटजी को छोड़ने की संभावना को कम करता है.

- एडाप्टिव थिंकिंग: इक्विटी वक्र का विश्लेषण करके, ट्रेडर्स मनोवैज्ञानिक और संभावित फीडबैक के आधार पर अपनी रणनीतियों को एडजस्ट कर सकते हैं. उदाहरण के लिए, अगर कोई स्ट्रेटजी लगातार खराब प्रदर्शन कर रही है, तो यह संकेत दे सकता है कि मार्केट की स्थितियां बदल गई हैं, जिसमें एडजस्टमेंट की आवश्यकता होती है.

- व्यावहारिक अनुप्रयोग

- सिमुलेशन और बैकटेस्टिंग: स्ट्रेटजी को लागू करने से पहले, ट्रेडर अक्सर अपने इक्विटी वक्र और संभावित परिणामों को समझने के लिए ऐतिहासिक डेटा के खिलाफ बैकटेस्ट करते हैं. यह तैयारी वास्तविक अपेक्षाओं को निर्धारित करने में मदद करती है और संभावित परिणामों के लिए व्यापारियों को मानसिक रूप से तैयार करती है.

- कन्टिन्युअस मॉनिटरिंग: ट्रेडर्स को न केवल लाभ के लिए बल्कि मनोवैज्ञानिक तनाव के संकेतों के लिए अपने इक्विटी वक्र की निरंतर निगरानी करनी चाहिए, जैसे ड्रॉडाउन के दौरान आवेगपूर्ण ट्रेड करना.

- टूल और टेक्निक

- रिस्क-टू-रिवॉर्ड रेशियो: जोखिम-टू-रिवॉर्ड रेशियो की गणना करने के लिए संभावित विश्लेषण का उपयोग करने से जोखिम प्रबंधन की आवश्यकता के साथ लाभ की मानसिक इच्छा को संतुलित करने में मदद मिल सकती है.

- समझदारी और जर्नलिंग: एक ट्रेडिंग जर्नल रखना जिसमें न केवल ट्रेड शामिल हैं, बल्कि उन ट्रेड के दौरान अनुभवी भावनाएं भी शामिल हैं, जो इक्विटी कर्व को प्रभावित करने वाले साइकोलॉजिकल पैटर्न की पहचान करने में मदद कर सकते हैं.

9.3. कॉइन फ्लिपिंग और ट्रेडिंग

फाइनेंशियल मार्केट में संभावितता, यादृच्छिकता और मनोविज्ञान की भूमिका को दर्शाने के लिए अक्सर कॉइन फ्लिपिंग और ट्रेडिंग की तुलना की जाती है. यह समानता ट्रेडिंग की संभावित प्रकृति को समझने और भावनाओं और अपेक्षाओं को कैसे मैनेज करने में ट्रेडर की मदद करती है. यहां बताया गया है कि दोनों अवधारणाएं कैसे संबंधित हैं:

- संभावितता और यादृच्छिकता

- कॉइन फ्लिपिंग: एक कॉइन फ्लिप दो संभावित परिणामों के साथ एक आसान रैंडम इवेंट है: सिर या टेल्स. अगर सिक्के उचित है, तो प्रत्येक परिणाम की 50% संभावना होती है. बड़ी संख्या में फ्लिप्स पर, आपको लगभग समान संख्या में सिर और टेल्स के साथ भी नतीजे निकलने की उम्मीद होगी.

- ट्रेडिंग: प्रत्येक ट्रेड, सिक्के फ्लिप की तरह, एक अनिश्चित परिणाम होता है. भले ही आपके पास सांख्यिकीय किनारे की रणनीति है, तो भी कोई भी एक व्यापार विजेता होने की गारंटी नहीं है. सिक्के फ्लिप की तरह, ट्रेड का परिणाम शॉर्ट टर्म में यादृच्छिक लग सकता है, लेकिन समय के साथ, एज को खेलना चाहिए.

- अपेक्षा और किनारा

- एज के बिना कॉइन फ्लिपिंग: एक फेयर कॉइन फ्लिप गेम में, समय के साथ अपेक्षित परिणाम ब्रेक-इवन होता है. आप आधे समय जीत सकते हैं और गेम की स्थितियों में कोई बदलाव नहीं करते हुए आधे समय खो सकते हैं.

- एज के साथ ट्रेडिंग: ट्रेडिंग में, "फेयर" गेम के बराबर एक स्ट्रेटजी है, जिसमें सकारात्मक उम्मीद होती है. इसका मतलब यह है कि स्ट्रेटजी, कई ट्रेडों से, लाभ पैदा करने की उम्मीद है. यह किनारा बेहतर रिस्क-रिवॉर्ड रेशियो, उच्च संभावना सेटअप या बेहतर विश्लेषण से आ सकता है.

- बड़ी संख्या की भूमिका

- बड़ी संख्या का कानून: कॉईन फ्लिपिंग में, बड़ी संख्या के कानून में यह बताया गया है कि जितनी अधिक बार आप सिक्के को पलटते हैं, उतनी ही अधिक संभावना होती है (50/50). ट्रेडिंग में, यह सिद्धांत बताता है कि आप जितना अधिक ट्रेड करते हैं, उतनी ही अधिक संभावना है कि आप अपनी स्ट्रेटजी के सांख्यिकीय किनारे को साकार कर सकते हैं.

- वेरिएंस और स्ट्रीम: जैसे-जैसे आपके सिरों की झुर्री हो सकती है या कॉईन फ्लिपिंग में पूंछ हो सकती है, आप ट्रेडिंग में जीत या स्ट्रेक्स खो सकते हैं. ये स्ट्रीक्स प्राकृतिक वेरिएंस का हिस्सा हैं और उम्मीद की जानी चाहिए. इसे समझने से ट्रेडर को शॉर्ट-टर्म परिणामों पर अधिक प्रभाव डालने से बचने में मदद मिलती है.

- मनोवैज्ञानिक प्रभाव

- स्ट्रीक्स के प्रति भावनात्मक प्रतिक्रिया: कॉइन फ्लॉपिंग और ट्रेडिंग दोनों में, मनुष्यों को मनोवैज्ञानिक जीवों की संभावना होती है. उदाहरण के लिए, लगातार कई सिरों के बाद, कोई व्यक्ति अनौपचारिक रूप से विश्वास कर सकता है कि वे "देय" हैं. ट्रेडिंग में, यह गेम्बलर की भ्रामकता के रूप में प्रकट होता है, जहां कोई ट्रेडर मान सकता है कि एक गेम्बलर की स्ट्रेक कम होने पर जल्द ही समाप्त होना चाहिए या फिर इसके विपरीत, एक विजेता स्ट्रेक अनिश्चित रूप से जारी रहेगा.

- इमोशन मैनेज करना: परिणामों की यादृच्छिकता और संभावना को समझना ट्रेडर को अपने भावनाओं को मैनेज करने में मदद कर सकता है. यह जानना आवश्यक है कि हारने वाली स्ट्राइक एक त्रुटिपूर्ण स्ट्रेटजी नहीं दर्शाती है, और एक विजेता स्ट्रेक निरंतर सफलता की गारंटी नहीं देता है, यह एक अनुशासित दृष्टिकोण बनाए रखने में मदद करता है.

- जोखिम प्रबंधन

- कॉइन फ्लिपिंग में फिक्स्ड बीटा साइज़: कॉईन फ्लिप गेम में, अगर आप हर बार एक निश्चित राशि का विकल्प चुनते हैं, तो आपका जोखिम निरंतर होता है. हालांकि, अगर आप नुकसान के बाद अपने बेट का साइज़ बढ़ाते हैं (एक आम लेकिन जोखिमपूर्ण रणनीति जिसे मार्टिंगल सिस्टम कहा जाता है), तो अगर सड़क आपके खिलाफ जारी रहती है, तो आप अपनी पूंजी को तेज़ी से कम कर सकते हैं.

- ट्रेडिंग में पोजीशन साइज़िंग: ट्रेडिंग में, आपके अकाउंट बैलेंस से संबंधित स्थिर पोजीशन होना महत्वपूर्ण है. नुकसान (या ड्रॉडाउन के दौरान) के बाद आपका व्यापार आकार बढ़ाना नुकसान को बढ़ा सकता है. इसके विपरीत, जीतने के बाद बढ़ने से कभी-कभी अत्यधिक आत्मविश्वास और अत्यधिक जोखिम उठ सकता है.

- लॉन्ग-टर्म थिंकिंग

- परिणाम को दूर करने की प्रक्रिया पर ध्यान केंद्रित करें: कॉईन फ्लिपिंग में, प्रत्येक व्यक्ति के फ्लिप पर ध्यान केंद्रित करने से आपको निराशा हो सकती है, अगर आपको वह परिणाम नहीं मिलता है जो आप चाहते हैं. हालांकि, अगर आप प्रोसेस पर ध्यान केंद्रित करते हैं (50/50 विपरीत परिस्थितियों और वेरिएंस की अपरिहार्यता को समझते हैं), तो आपको बेहतर तरीके से परिणाम स्वीकार करने की संभावना अधिक है.

- ट्रेडिंग माइंड-सेट: इसी प्रकार, ट्रेडिंग में, किसी भी सिंगल ट्रेड के परिणाम के बजाय प्रोसेस (सुपरिभाषित रणनीति का पालन करना) पर ध्यान केंद्रित करना महत्वपूर्ण है. यह लॉन्ग-टर्म दृष्टिकोण ट्रेडर को शॉर्ट-टर्म परिणामों के आधार पर भावनात्मक निर्णयों से बचने में मदद करता है.

- व्यावहारिक अनुप्रयोग

- बैकटेस्टिंग और सिमुलेशन: ट्रेडर समय के साथ परिणाम कैसे हो सकते हैं, यह देखने के लिए अलग-अलग स्ट्रेटेजी (जैसे, अलग-अलग बेट साइज़ या जीतने की संभावना) के साथ कॉइन फ्लिप परिदृश्य को सिम्युलेट कर सकते हैं. यह एक्सरसाइज़ उन्हें विभिन्न मार्केट स्थितियों के तहत अपनी ट्रेडिंग स्ट्रेटजी के प्रभावों को समझने में मदद कर सकता है.

- अनुशासना विकसित करना: कॉईन फ्लिपिंग में बल्लेबाजी करने के अनुशासित तरीके से जोखिम को मैनेज करने में मदद मिल सकती है, ट्रेडिंग प्लान में अनुशासन बनाए रखने और पोजीशन साइज़ को मैनेज करने में मदद मिल सकती है-क्या ट्रेडर मार्केट के उतार-चढ़ाव को दूर करने में मदद कर सकते हैं.

ट्रेडिंग से लाइव ट्रेडिंग को प्रोत्साहित करने के लिए 9.4 ट्रेडिंग बास्केट

ट्रेडिंग बास्केट से सिमुलेटेड ट्रेडिंग और आखिरकार लाइव ट्रेडिंग में ट्रांज़िशन करना एक रणनीतिक दृष्टिकोण है जो ट्रेडर जोखिम को मैनेज करते समय अपने ट्रेडिंग कौशल को विकसित करने और संशोधित करने के लिए उपयोग करते हैं. यहां बताया गया है कि प्रत्येक चरण एक कुशल ट्रेडर बनने की पूरी यात्रा में कैसे फिट होता है:

- ट्रेडिंग बास्केट

- ट्रेडिंग बास्केट क्या है?: ट्रेडिंग बास्केट में एक ही यूनिट के रूप में सिक्योरिटीज़ (स्टॉक, कमोडिटी, करेंसी आदि) के समूह को ट्रेडिंग करना शामिल है. इस रणनीति का उपयोग अक्सर जोखिम को विविधता प्रदान करने, हेज पोजीशन को बढ़ाने या थीमेटिक ट्रेडिंग स्ट्रेटेजी को लागू करने के लिए किया जाता है (जैसे, टेक्नोलॉजी स्टॉक का बास्केट खरीदना).

- उद्देश्य और लाभ:

- विविधता: बास्केट में ट्रेडिंग करके, आप कई एसेट में जोखिम फैलाते हैं, जिससे किसी भी एसेट के खराब प्रदर्शन के प्रभाव को कम किया जाता है.

- हेजिंग: बास्केट का उपयोग सेक्टर-विशिष्ट जोखिमों या मार्केट डाउनटर्न से बचने के लिए किया जा सकता है. उदाहरण के लिए, कोई ट्रेडर मार्केट की अस्थिरता से बचने के लिए डिफेंस स्टॉक का बास्केट खरीद सकता है.

- एफिशिएंसी: ट्रेडिंग बास्केट आपको एक साथ कई ट्रेड करने, समय बचाने और ट्रांज़ैक्शन की लागत को कम करने की अनुमति देते हैं.

- विकलांगता:

- संबंध जोखिम: अगर बास्केट में एसेट बहुत सहसंबंधित हैं, तो डाइवर्सिफिकेशन लाभ सीमित हो सकते हैं.

- जटिलता: सिक्योरिटीज़ के बास्केट को मैनेज करने और मॉनिटर करने के लिए व्यक्तिगत सिक्योरिटीज़ को ट्रेडिंग करने की तुलना में अधिक प्रयास और समझ की आवश्यकता होती है.

- सिम्युलेटेड ट्रेडिंग (पेपर ट्रेडिंग)

- सिमुलेटेड ट्रेडिंग क्या है?: सिमुलेटेड ट्रेडिंग, या पेपर ट्रेडिंग, वर्चुअल मनी का उपयोग करके जोखिम-मुक्त वातावरण में ट्रेडिंग रणनीतियों का अभ्यास करने की प्रोसेस है. यह ट्रेडर को अपनी रणनीतियों का परीक्षण करने और वास्तविक पूंजी खोने के डर के बिना मार्केट डायनेमिक्स से जुड़ने की अनुमति देता है.

- उद्देश्य और लाभ:

- कौशल विकास: नए ट्रेडर फाइनेंशियल जोखिम के बिना ट्रेडिंग प्लेटफॉर्म, ऑर्डर के प्रकार और मार्केट के व्यवहार की मैकेनिक सीख सकते हैं.

- रणनीति परीक्षण: ऐतिहासिक मार्केट स्थितियों में उन्होंने कैसे प्रदर्शन किया होगा, यह देखने के लिए सिमुलेटेड ट्रेडिंग बैकटेस्टिंग रणनीतियों के लिए महत्वपूर्ण है. यह लाइव होने से पहले रीफाइनिंग स्ट्रेटजी में भी मदद करता है.

- मनोवैज्ञानिक तैयारी: हालांकि सिमुलेटेड ट्रेडिंग लाइव ट्रेडिंग के भावनात्मक पहलुओं को पूरी तरह से नकल नहीं कर सकती है, लेकिन यह ट्रेडर को अपनी रणनीतियों और निर्णय लेने की प्रक्रियाओं में विश्वास बनाने में मदद कर सकता है.

- विकलांगता:

- इमोशनल प्रेशर की कमी: क्योंकि जोखिम में कोई वास्तविक पैसा नहीं है, इसलिए ट्रेडर को लाइव ट्रेडिंग के साथ आने वाले तनाव और भावनाओं का अनुभव नहीं हो सकता है, जिससे संभावित रूप से अवास्तविक उम्मीदें हो सकती हैं.

- कार्यवाही में अंतर: एक अनुरूप वातावरण में ट्रेड का निष्पादन हमेशा वास्तविक बाजार की स्थितियों जैसे स्लिपरेज, ऑर्डर भरना और लिक्विडिटी संबंधी समस्याओं से मेल नहीं खा सकता है.

- लाइव ट्रेडिंग में परिवर्तन

- लाइव ट्रेडिंग क्या है?: लाइव ट्रेडिंग फाइनेंशियल मार्केट में रियल मनी के साथ ट्रेडिंग का कार्य है. यह अंतिम चरण है जहां ट्रेडर रियल-टाइम मार्केट की स्थितियों में अपनी रणनीतियां लागू करते हैं.

- उद्देश्य और लाभ:

- रिअल-वर्ल्ड एक्सपीरियंस: लाइव ट्रेडिंग ट्रेडर्स को मार्केट की स्थितियों के पूरे स्पेक्ट्रम के बारे में बताती है, जिसमें अस्थिरता, लिक्विडिटी और न्यूज़ इवेंट शामिल हैं, जिनमें से सभी व्यापार के परिणामों को प्रभावित कर सकते हैं.

- मानसिक विकास: रियल मनी के साथ ट्रेडिंग से डर, लालच और चिंता जैसी भावनाएं आती हैं, जो निर्णय लेने पर महत्वपूर्ण प्रभाव डाल सकती हैं. इन भावनाओं को सफलतापूर्वक मैनेज करना एक सफल ट्रेडर बनने का एक प्रमुख पहलू है.

- प्रदर्शन ट्रैकिंग: लाइव ट्रेडिंग में, ट्रेडर वास्तविक परिणामों के साथ अपने प्रदर्शन को ट्रैक कर सकते हैं, जिससे सटीक मूल्यांकन और स्ट्रेटजी रिफाइनमेंट की अनुमति मिलती है.

- विकलांगता:

- इमोशनल कंट्रोल: वास्तविक पैसे को जोखिम में डालने का दबाव भावनात्मक ट्रेडिंग का कारण बन सकता है, जैसे रणनीति को छोड़ना, ओवरट्रेडिंग या लाभ को बहुत जल्दी कम करना.

- नुकसान का जोखिम: सिमुलेटेड ट्रेडिंग के विपरीत, लाइव ट्रेडिंग में गलतियों के परिणामस्वरूप वास्तविक फाइनेंशियल नुकसान होता है, जिससे रिस्क मैनेजमेंट महत्वपूर्ण हो जाता है.

- रियल मार्केट डायनेमिक्स का अनुकूलन: स्लिपेज, स्प्रेड और ऑर्डर एग्जीक्यूशन के समय जैसे कारक, सिमुलेशन की तुलना में लाइव ट्रेडिंग में अलग-अलग हो सकते हैं, जिसके लिए ट्रेडर को अपनी स्ट्रेटजी के अनुसार अपनाएं.

- ट्रांजिशन को दूर करना

- स्मॉल शुरू करें: जब सिमुलेटेड से लाइव ट्रेडिंग में ट्रांजिशन किया जाता है, तो छोटी अकाउंट साइज़ के साथ शुरू करने या छोटी पोजीशन के साथ ट्रेड करने की सलाह दी जाती है. यह दृष्टिकोण व्यापारियों को वास्तविक दुनिया का अनुभव प्राप्त करने की अनुमति देते समय संभावित नुकसान को सीमित करता है.

- स्नातक स्केलिंग: आत्मविश्वास और परफॉर्मेंस में सुधार के रूप में, व्यापारी धीरे-धीरे अपने पोजीशन साइज़ या अकाउंट फंडिंग को बढ़ा सकते हैं. स्ट्रेटजी की निरंतर निगरानी और अनुकूलन के साथ यह स्केलिंग सावधानीपूर्वक किया जाना चाहिए.

- कन्टिन्युअस लर्निंग: लाइव ट्रेडिंग में जाने के बाद भी, सीखना जारी रखना महत्वपूर्ण है. इसमें ट्रेड्स की समीक्षा करना, मार्केट न्यूज़ पर अपडेट रहना और नई स्ट्रेटेजी की जांच करने या मौजूदा ट्रेडिंग को परिष्कृत करने के लिए सिमुलेटेड ट्रेडिंग का उपयोग करना शामिल है.

- माइंडसेट शिफ्ट: ट्रेडर्स को अपने मानसिकता को सैद्धांतिक से व्यावहारिक में शिफ्ट करना होगा. इसका मतलब है कि अप्रत्याशित मार्केट घटनाओं और रियल मनी के ट्रेडिंग के साथ आने वाली भावनात्मक चुनौतियों के लिए तैयार रहना.

- सफल ट्रांजिशन के लिए सुझाव

- जोखिम प्रबंधन: शुरुआत से सख्त जोखिम प्रबंधन नियम लागू करें. इसमें स्टॉप-लॉस सेट करना, उचित पोजीशन साइज़ का उपयोग करना, और किसी भी सिंगल ट्रेड पर अपने अकाउंट के एक छोटे प्रतिशत से अधिक जोखिम नहीं लेना शामिल है.

- रिकॉर्ड कीपिंग: एक ट्रेडिंग जर्नल बनाए रखें जहां आप अपने ट्रेड को डॉक्यूमेंट करते हैं, जिसमें उनके पीछे के तर्क, आपके द्वारा महसूस की गई भावनाएं और परिणाम शामिल हैं. इससे सुधार के लिए पैटर्न और क्षेत्रों की पहचान करने में मदद मिलेगी.

- सहायता प्राप्त करें: व्यापारियों के समुदाय के साथ जुड़ना या मेंटर खोजना, परिवर्तन के दौरान मूल्यवान जानकारी, फीडबैक और भावनात्मक सहायता प्रदान कर सकता है.

9.5. मार्केट व लाइफ विज़ार्ड्स: दुनिया के टॉप प्रोफेशनल्स से सीख

भारत ने फाइनेंस, ट्रेडिंग और इन्वेस्टमेंट में कई बेहद सफल पेशेवर बनाए हैं जिन्होंने अपने अनुभवों से बहुमूल्य सबक शेयर किए हैं. ये व्यक्ति, जिन्हें अक्सर फाइनेंशियल दुनिया में "मार्केट विजार्ड" कहा जाता है, मार्केट से आगे बढ़ने और जीवन पर भी लागू होने वाली अंतर्दृष्टि प्रदान करते हैं. भारत के टॉप मार्केट प्रोफेशनल्स के कुछ प्रमुख पाठ यहां दिए गए हैं:

- राकेश झुंझुनवाला: द पावर ऑफ लॉन्ग-टर्म विजन

- लेख: सुविधा और परामर्श के साथ इन्वेस्ट करें . राकेश झुंझुनवाला, जिसे अक्सर "वर्रेन बफेट ऑफ इंडिया" कहा जाता है, मौलिक रूप से मजबूत कंपनियों की पहचान करने और उन्हें लंबे समय तक रखने में विश्वास किया जाता है. उन्होंने अपने इन्वेस्टमेंट निर्णयों में विश्वास करने के महत्व और उन्हें देखने के लिए धैर्य पर बल दिया.

- लाइफ इनसाइट: आपके लिए प्रतिबद्ध रहें . इन्वेस्ट करने की तरह, जीवन में लॉन्ग-टर्म विज़न होना और शॉर्ट-टर्म समस्याओं के बावजूद अपने लक्ष्यों के प्रति प्रतिबद्ध रहना भी सफलता के लिए महत्वपूर्ण है.

- राधाकिशन दमानी: सरलता और अनुशासन

- लेख: इसे आसान रखें . डी-मार्ट के संस्थापक और एक सफल निवेशक राधाकिशन दमणि, उनके सरल और प्रभावी निवेश दर्शन के लिए जाना जाता है. उन्होंने स्ट्रेटफॉरवर्ड मॉडल और मजबूत मैनेजमेंट के साथ बिज़नेस पर ध्यान केंद्रित किया, जिसमें इस बात पर जोर दिया गया है कि सरलता अक्सर बेहतर परिणाम देती है.

- लाइफ इनसाइट: अनुशासन और स्थिरता मैटर . जीवन और मार्केट दोनों में, निरंतर अनुशासन-चाहे आपके फाइनेंस को मैनेज करने, संबंध बनाए रखने या पर्सनल ग्रोथ-आयल्ड के लॉन्ग-टर्म रिवॉर्ड प्राप्त करने में हो.

- पोरिंजू वेलियथ: कंट्राटेरियन थिंकिंग

- लेख: विभिन्न होने का डर रखें . पोरिंजू वेलियत को इन्वेस्टमेंट के प्रति अपने विपरीत दृष्टिकोण के लिए जाना जाता है, जो अक्सर मार्केट की सहमति से कम वैल्यू वाले स्टॉक की पहचान करने के लिए जाता है. उन्होंने बताया कि महत्वपूर्ण रिटर्न अक्सर साहस से अलग-अलग सोचने और गणना से संबंधित जोखिम लेने के लिए आते हैं.

- लाइफ इनसाइट: अपनी अनन्यता को स्वीकार करें . जीवन में, सफलता अक्सर आपके अनोखे परिप्रेक्ष्य को स्वीकार करने से आती है और भीड़ से अलग होने से डर नहीं रहती है.

- रामदेव अग्रवाल: द आर्ट ऑफ कंपाउंडिंग

- लेख: गुणवत्ता और कंपाउंडिंग पर ध्यान केंद्रित करें. मोतीलाल ओसवाल फाइनेंशियल सर्विसेज़ के सह-संस्थापक रामदेव अग्रवाल, कंपाउंडिंग की शक्ति का एक मजबूत वकील है. वे समय के साथ बढ़ सकने वाली क्वालिटी कंपनियों में इन्वेस्ट करने पर जोर देते हैं, जिससे कंपाउंडिंग का जादू आपके पक्ष में काम कर सकता है.

- लाइफ इनसाइट: छोटे, निरंतर प्रयास बड़े परिणामों का नेतृत्व करते हैं . जैसे ही कंपाउंडिंग इन्वेस्टमेंट में आश्चर्यजनक काम करती है, जीवन में लगातार छोटे, सकारात्मक बदलाव करने से लंबे समय के लिए महत्वपूर्ण परिणाम मिल सकते हैं.

- विजय केडिया: गलतियों से सीखें

- लेख: असफलताएं सफलता के चरण हैं . एक प्रमुख निवेशक विजय केडिया ने अक्सर अपनी शुरुआती असफलताओं और उनसे सीखने वाले पाठों को साझा किया है. वह गलतियों से सीखने के महत्व पर जोर देता है और उन्हें अपने लक्ष्यों को पूरा करने से नहीं रोकता है.

- लाइफ इनसाइट: शिक्षक के रूप में विफलता को स्वीकार करें . जीवन में, विफलताएं अपरिहार्य हैं, लेकिन वे मूल्यवान पाठ प्रदान करते हैं. उन्हें स्वीकार करना और उन्हें बढ़ाने के लिए इस्तेमाल करना व्यक्तिगत और प्रोफेशनल विकास के लिए आवश्यक है.

- नीलेश शाह: ज्ञान और निरंतर अध्ययन का महत्व

- लेख: सूचित रहें और अनुकूल रहें . कोटक महिंद्रा एसेट मैनेजमेंट के मैनेजिंग डायरेक्टर नीलेश शाह, मार्केट ट्रेंड और आर्थिक स्थितियों के साथ निरंतर सीखने और अपडेट रहने के महत्व पर जोर देते हैं. उनका मानना है कि जानकारीपूर्ण इन्वेस्टमेंट निर्णय लेने में एक प्रमुख एसेट है.

- लाइफ इनसाइट: लॉन्ग लर्निंग की कुंजी है . जीवन में, प्रासंगिक रहने और किसी भी क्षेत्र में सफलता प्राप्त करने के लिए सीखने, अनुकूलन करने और बढ़ने की इच्छा महत्वपूर्ण है.

- रमेश दमनी: वैल्यू इन्वेस्टिंग एंड पैशनियंस

- लेख: मूल्य पर फोकस करें . रमेश दमनी, एक अनुभवी इन्वेस्टर, ग्रोथ की मजबूत क्षमता वाले अंडरवैल्यूड स्टॉक को पहचानने के लिए वैल्यू इन्वेस्ट करने की वकालत करता है. वे आपके इन्वेस्टमेंट की वैल्यू को पहचानने के लिए मार्केट की प्रतीक्षा करने के लिए धैर्य के महत्व पर बल देते हैं.

- लाइफ इनसाइट: जीवन में सही वैल्यू को पहचानना . चाहे संबंधों में हो, करियर में हो या व्यक्तिगत विकास में हो, जो वास्तव में महत्वपूर्ण है उसे पहचानना और पोषण करना, भले ही फल उठाने में समय लगता हो, यह एक महत्वपूर्ण जीवन कौशल है.

- शंकर शर्मा: द आर्ट ऑफ कॉन्ट्रैरिज्म एंड टाइमिंग

- लेख: समय और कंट्रेरियन इन्वेस्टमेंट . शंकर शर्मा अपने साहसिक, विरोधी कॉल और मार्केट को प्रभावी रूप से समय देने के लिए जाना जाता है. वे मार्केट साइकिल को समझने के महत्व पर जोर देते हैं और ऐसे निर्णय लेने के लिए पर्याप्त साहस रखते हैं जो प्रचलित भावनाओं के खिलाफ हो सकते हैं.

- लाइफ इनसाइट: अगर अन्य लोग होते हैं तो काम करने के लिए साहस करें . जीवन में, जब दूसरों को संदेह हो तो कार्रवाई करने का साहस होने से आप अलग हो सकते हैं और आपको असाधारण अवसर मिल सकते हैं.

- राकेश दमणि: विनम्रता और निरंतर सुधार

- लेख: विनम्र रहें और सुधार करते रहें . एक सम्मानित निवेशक और मार्गदर्शक राकेश दमनी, यह सिखाती है कि आप चाहे जितना भी सफल हों, विनम्र रहना और निरंतर सुधार की तलाश करना सफलता को बनाए रखने की कुंजी है.

- लाइफ इनसाइट: आर्द्रता शक्ति है . जीवन में, विनम्रता आपको दूसरों से सीखने, बढ़ने और मजबूत, अर्थपूर्ण संबंध बनाने की अनुमति देती है.

1.1. ट्रेडिंग साइकोलॉजी- परिचय

मनोविज्ञान व्यापार में महत्वपूर्ण है क्योंकि फाइनेंशियल मार्केट न केवल लाभदायक मूल सिद्धांतों से विश्लेषण किया जाता है बल्कि डीलरों की भावनाओं और व्यवहारों से भी इसका विश्लेषण किया जाता है. डीलरों को अधिक आत्मविश्वास, हानि परिवर्जन और साक्ष्य पूर्वाग्रह जैसी संज्ञानात्मक आवेगों की संभावना होती है. मजबूत अनाज ढांचे के माध्यम से इन आवेगों से डरना और उन्हें मैनेज करना अधिक सटीक और अप्रत्याशित निर्णय का कारण बन सकता है.

सेरेब्रल स्ट्रेंथ डीलरों को विफलताओं की बजाय लर्निंग ओपनिंग के रूप में गलत कैलकुलेशन और नुकसान देखने में मदद करता है. यह माइंड सेट बेहतर ट्रेडिंग विकल्पों के नॉनस्टॉप एन्हांसमेंट और डेवलपमेंट को बढ़ावा देता है. इस कोर्स में आप सीखेंगे कि ट्रेडिंग के तरीके में होने वाले अवांछित पैशन, आपके निर्णय को नुकसान पहुंचाने के बारे में कैसे जानें. इसके अलावा, यह कोर्स महत्वपूर्ण रणनीतियों और खतरनाक संचालन तरीकों को भी कवर करता है ताकि डीलर्स लगातार अपराधों से बच सकें.

ट्रेडिंग साइकोलॉजी क्या है?

ट्रेडिंग साइकोलॉजी उन भावनाओं और आंतरिक अवस्थाओं को दर्शाती है, जिन्हें डीलर फाइनेंशियल ट्रेडिंग में शामिल होते समय देखते हैं. यह डीलर के प्रदर्शन के व्यवहार और भावनात्मक प्रतिक्रियाओं को शामिल करता है, जो उनकी ट्रेडिंग राय और समग्र परफॉर्मेंस को महत्वपूर्ण रूप से प्रभावित कर सकता है.

1.2. व्यापार मनोविज्ञान का महत्व

ट्रेडिंग में मनोविज्ञान क्यों महत्वपूर्ण है इसके कुछ महत्वपूर्ण कारण हैं

-

डिसिज़न मेकिंग

डर और बलात्कार जैसे निर्णय लेने की भावनाएं निर्णय लेने की प्रक्रियाओं को महत्वपूर्ण रूप से प्रभावित कर सकती हैं. प्रभावी ट्रेडिंग के लिए भावनात्मक प्रतिक्रियाओं की बजाय विश्लेषण पर आधारित तर्कसंगत, उद्देश्यपूर्ण विचार करने की आवश्यकता होती है.

दृष्टांत

डीलर का निर्णय उनकी ट्रेडिंग समस्याओं पर गहरा प्रभाव डाल सकता है. यहां एक उदाहरण दिया गया है जो यह दर्शाता है कि डीलर की मानसिक स्थिति और निर्णय लेने की प्रक्रिया उनके ट्रेडिंग को कैसे प्रभावित कर सकती है

- अजय एक डीलर है जिसके पास विशेष विश्लेषण पर आधारित अच्छी तरह से परिभाषित ट्रेडिंग स्ट्रेटजी है. उनकी रणनीति में नुकसान को सीमित करने और पूर्वनिर्धारित स्थितियों में लाभ लेने के लिए स्टॉप लॉस ऑर्डर सेट करना शामिल है. एक दिन, एक अनपेक्षित समाचार है जो महत्वपूर्ण अनुरोध अस्थिरता का कारण बनता है.

- अजय जो स्टॉक ट्रेडिंग कर रहा है, उसकी कीमत बहुत कम हो जाती है, जो स्टॉप लॉस पोजीशन तक पहुंचती है. अजय को डर का अहसास होता है क्योंकि निर्धारित समय पर स्टॉप लॉस ऑर्डर को निष्पादित करने के बजाय कीमत कम हो जाती है, अजय ने मैनुअल रूप से ट्रेड बंद कर दिया है ताकि अधिक निहित नुकसान से बच सके.

- स्टॉक की कीमत जल्द ही स्थिर हो जाती है और लगातार रीबाउंड हो जाती है, इसके सभी नुकसान को रिकवर करती है और मूल लाभ लक्ष्य की ओर बढ़ती है. डर के कारण निर्णय को अनिवार्य कर दिया जाता है, अजय निर्भीक वसूली और लाभों को खो देता है और व्यापार को मूर्खता से बाहर निकालता है.

- बाद में, एक ही स्टॉक लगातार बढ़ना शुरू हो जाता है, और अजय को विश्वास है कि यह आगे बढ़ना जारी रहेगा. अजय लाभ लेने की रणनीति को अनदेखा करने का फैसला करता है और स्थिति को बनाए रखता है, और वास्तव में अधिक आय की उम्मीद करता है.

- अन्य डीलरों द्वारा लाभ लेने के कारण स्टॉक की कीमत एक शिखर पर पहुंचती है और फिर भी उलटती है. बलात्कार की वजह से, अजय बहुत लंबी पोजीशन रखता है और मूल रूप से उपलब्ध लाभों को सुरक्षित करने में विफल रहता है, अंततः कम लाभ या वास्तव में नुकसान होता है.

- इस उदाहरण में, अजय के गलत निर्णय से दो महत्वपूर्ण गलत कैलकुलेशन हो जाते हैं, जो आगे के नुकसान से बचने के लिए व्यापार को पूरी तरह से समाप्त करते हैं, अंतिम रिकवरी को खो देते हैं और एडवांस आय के तेज़ी से लाभ प्राप्त करने के लिए पूर्वनिर्धारित लाभ लक्ष्य को अनदेखा करते हैं, मिस प्रॉफिट लेने वाले ओपनिंग में प्रदर्शन करते हैं.

-

खतरनाक ऑपरेशन (रिस्क मैनेजमेंट)

सही मस्तिष्क, डीलरों को उनकी खतरे की कार्यनीतियों को दूर करने में मदद करता है. भावनात्मक ट्रेडिंग अक्सर प्लान की तुलना में ओवरलेवरेजिंग या अधिक खतरे का कारण बनती है, जिससे महत्वपूर्ण नुकसान हो सकता है. खतरनाक ऑपरेशन ट्रेडिंग मनोविज्ञान का एक महत्वपूर्ण तत्व है, क्योंकि यह डीलरों को उनकी पूंजी को कवर करने और लंबी अवधि की सफलता बनाए रखने में मदद करता है.

दृष्टांत

कल्पना करें कि आप एक ऐसा ट्रेडर हैं जिसने अभी-अभी ट्रेड पर काफी नुकसान हुआ है. मार्केट आपकी स्थिति के खिलाफ तेज़ी से आगे बढ़ गया, जिससे आपकी उम्मीद से बड़ा नुकसान होता है. यह नुकसान एक मजबूत भावनात्मक प्रतिक्रिया-जोखिम, निराशा और अधिक नुकसान का भय पैदा करता है. आप किसी अन्य व्यापार को तुरंत सौंपकर अपने खोए हुए " वापस जीतने" की एक तीव्र इच्छा महसूस करते हैं.

मनोवैज्ञानिक जोखिम: यह स्थिति मनोवैज्ञानिक जोखिमों के लिए तैयार है, जैसे:

-

- रिवेंज ट्रेडिंग: नुकसान को जल्दी वापस लेने की इच्छा के कारण, अक्सर उचित विश्लेषण के बिना, आवेगपूर्ण निर्णय ले सकते हैं, जिससे अधिक नुकसान का जोखिम बढ़ सकता है.

- ओवर्ट्रेडिंग: भावनात्मक तनाव आपको सामान्य से अधिक ट्रेड करने के लिए प्रेरित कर सकता है, अक्सर खराब सेटअप के साथ, अधिक एक्सपोज़र और अधिक संभावित नुकसान का कारण बन सकता है.

- नुकसान से बचाव: अधिक नुकसान होने के डर से आप समय से पहले ट्रेड से बाहर निकल सकते हैं, छोटे नुकसान को लॉक कर सकते हैं या संभावित लाभों को रोक सकते हैं.

जोखिम प्रबंधन रणनीतियां:

पॉज और रिफ्लेक्ट:

-

- चरण वापस करें: महत्वपूर्ण नुकसान के तुरंत बाद, अपने ट्रेडिंग स्टेशन से दूर रहें. अपनी भावनाओं को सेटल करने की अनुमति देने के लिए ब्रेक लें. यह विराम तर्क की बजाय भावनाओं द्वारा प्रेरित आवेग निर्णयों को रोकने में मदद करता है.

- ब्रीथिंग एक्सरसाइज़: तनाव को कम करने और मन की शांत अवस्था को फिर से प्राप्त करने के लिए गहरी सांस लेना या सचेतन व्यायाम करना. यह आपके मस्तिष्क को ठीक करने और आपको अधिक तर्कसंगत रूप से सोचने के लिए तैयार करने में मदद करता है.

व्यापार की समीक्षा करें:

-

- ऑब्जेक्टिव एनालिसिस: जब आप रिटर्न करते हैं, तो नुकसान के कारण हुए ट्रेड की समीक्षा करें. क्या गलत हुआ है इसका विश्लेषण करें: क्या यह आपकी रणनीति, अप्रत्याशित बाजार घटना या भावनात्मक निर्णय में विफलता थी? कारण को समझना भविष्य में समान गलतियों को सीखने और रोकने में मदद करता है.

- रिकॉर्ड कीपिंग: नुकसान, आपकी भावनात्मक स्थिति और आपके द्वारा जो सीखा है, उसके कारणों को ध्यान में रखते हुए एक जर्नल में ट्रेड को डॉक्यूमेंट करें. यह प्रैक्टिस न केवल रिफ्लेक्शन में मदद करती है बल्कि भविष्य के ट्रेड के लिए रेफरेंस के रूप में भी काम करती है.

स्पष्ट नियम सेट करें:

-

- नुकसान की लिमिट: अधिकतम दैनिक हानि लिमिट स्थापित करें. अगर यह लिमिट पूरी हो गई है, तो दिन के लिए ट्रेडिंग बंद करें. यह नियम नुकसान को तुरंत रिकवर करने की कोशिश करने की भावनात्मक प्रेरणा को रोकता है, जिसके कारण अक्सर अधिक महत्वपूर्ण नुकसान होता है.

- कूल-ऑफ पीरियड: नुकसान के बाद, कोई भी नए ट्रेड करने से पहले अनिवार्य कूल-ऑफ पीरियड लागू करें. यह समय आपको भावनात्मक रूप से रीसेट करने की अनुमति देता है और यह सुनिश्चित करता है कि कोई भी नया ट्रेड आपकी रणनीति पर आधारित है, भावनात्मक प्रतिक्रियाओं पर नहीं.

प्रक्रिया पर ध्यान केंद्रित करें, न कि परिणाम:

-

- परिणामों से डिटैचमेंट: किसी भी एकल व्यापार के परिणाम के बावजूद, अपनी रणनीति को सही तरीके से निष्पादित करने पर ध्यान केंद्रित करने वाली मानसिकता को व्यवस्थित करें. हम समझते हैं कि नुकसान ट्रेडिंग का एक प्राकृतिक हिस्सा है और एक अनुशासित प्रोसेस से जुड़े रहने से लॉन्ग-टर्म सफलता मिलती है.

- पॉजिटिव रीइंफोर्समेंट: न केवल ट्रेड जीतने के लिए, बल्कि अनुशासित निर्णय लेने के लिए, भले ही ट्रेड नुकसान में समाप्त हो जाए, खुद को रिवॉर्ड दें. यह अच्छी आदतों को मजबूत बनाता है और नुकसान के भावनात्मक प्रभाव को कम करता है.

सहायता की ज़रूरत है:

-

- मेंटरशिप या कम्युनिटी: किसी मेंटर या ट्रेडिंग कम्युनिटी के साथ जुड़ें जहां आप अपने भावनाओं और अनुभवों पर चर्चा कर सकते हैं. अपनी चुनौतियों को साझा करने से परिप्रेक्ष्य और सहायता मिल सकती है, जिससे आपको तनाव को मैनेज करने और तैयार रहने में मदद मिल सकती है.

- प्रोफेशनल सहायता: अगर भावनात्मक प्रतिक्रियाएं लगातार अत्यधिक होती रहती हैं और आपके प्रदर्शन को प्रभावित करती हैं, तो ट्रेडिंग साइकोलॉजी या स्ट्रेस मैनेजमेंट में विशेषज्ञ साइकोलॉजिस्ट या काउंसलर से परामर्श करने पर विचार करें.

-

निरन्तरता:

सफल ट्रेडिंग के लिए रणनीतियों को निष्पादित करने में निरंतरता की आवश्यकता होती है. भावनात्मक नियंत्रण और मनोवैज्ञानिक अनुशासन यह सुनिश्चित करते हैं कि ट्रेडर अपनी योजनाओं का पालन करते हैं और शॉर्ट-टर्म मार्केट उतार-चढ़ाव के कारण विचलित नहीं होते हैं. व्यापार मनोविज्ञान में निरंतरता का अर्थ होता है, भावनात्मक आवेगों या अल्पकालिक बाजार के उतार-चढ़ाव से प्रभावित किए बिना किसी ट्रेडिंग प्लान या स्ट्रेटजी के अनुशासित निष्पादन को.

उदाहरण,

अमित नामक एक ट्रेडर ने मूविंग औसत और आरएसआई (रिलेटिव स्ट्रेंथ इंडेक्स) इंडिकेटर के आधार पर एक तकनीकी ट्रेडिंग स्ट्रेटेजी विकसित की है. उनकी रणनीति में निम्नलिखित नियम शामिल हैं:

- प्रवेश नियम: 50 दिन की मूविंग औसत से अधिक कीमत और आरएसआई 30 से अधिक होने पर खरीदें.

- एक्सिट नियम: जब कीमत 50 दिन के मूविंग औसत से कम हो जाती है या आरएसआई 70 से अधिक हो जाती है तो बेचें.

- पोजीशन साइज़िंग: प्रत्येक ट्रेड पर उनकी ट्रेडिंग कैपिटल का जोखिम 2%.

- स्टॉप लॉस ऑर्डर: संभावित नुकसान को ट्रेड की वैल्यू के 2% तक सीमित करने के लिए स्टॉप लॉस ऑर्डर सेट करें.

अमित ने अपने ट्रेडिंग अकाउंट में ₹20,000 कमाए हैं. वह वर्तमान में ₹50 की कीमत वाले स्टॉक की पहचान करता है जो अपने एंट्री मानदंडों को पूरा करता है.

व्यापार निष्पादन:

-

- एंट्री पॉइंट: अमित ₹50 में स्टॉक के 200 शेयर खरीदते हैं (₹20,000 अकाउंट पर 2% जोखिम का मतलब है कि वह इस ट्रेड पर ₹400 जोखिम ले सकता है).

- स्टॉप लॉस ऑर्डर: वह अपने संभावित नुकसान को ₹400 तक सीमित करने के लिए ₹48 पर स्टॉप लॉस ऑर्डर सेट करता है (200 शेयर x ₹2 प्रति शेयर नुकसान).

प्लान का पालन करना:

स्टॉक खरीदने के बाद, कीमत थोड़ी कम होकर ₹49 हो जाती है, जिससे अमित चिंतित हो जाते हैं. अपनी चिंता के बावजूद, अमित अपनी रणनीति से विचलित नहीं होते हैं और व्यापार को खुले रखता है, अपने स्टॉप लॉस लेवल का पालन करता है. स्टॉक की कीमत अंततः ₹55 तक बढ़ जाती है . अमित ट्रेड की निगरानी करता है, और आरएसआई 70 पर पहुंचना शुरू करता है . जब RSI 70 पर पहुंच जाता है और कीमत अभी भी 50 दिन की मूविंग औसत से अधिक है, तो अमित अपनी रणनीति के अनुसार व्यापार से बाहर निकलने का फैसला करते हैं.

परिणाम:

-

- अमित ₹55 में अपने 200 शेयर बेचे हैं

- लाभ की गणना : वे ₹1,000 का लाभ कमाते हैं (200 शेयर x प्रति शेयर ₹5 लाभ).

अमित अपने अगले व्यापार पर समान निरंतर दृष्टिकोण का पालन करते हैं. वह अपने प्रवेश मानदंडों को पूरा करने वाले अन्य स्टॉक की पहचान करता है. स्टॉक खरीदा जाता है, स्टॉप लॉस सेट करता है, और अपने पूर्वनिर्धारित नियमों के आधार पर बाहर निकलता है.

-

स्ट्रेस हैंडलिंग:

ट्रेडिंग तनावपूर्ण हो सकती है, विशेष रूप से उच्च अस्थिरता या अप्रत्याशित नुकसान की अवधि के दौरान. मनोवैज्ञानिक लचीलेपन के माध्यम से प्रभावी स्ट्रेस मैनेजमेंट ट्रेडर को ध्यान केंद्रित करने और दबाव के तहत सही निर्णय लेने में मदद कर सकता है. तनाव को प्रभावी ढंग से संभालना मनोविज्ञान का एक महत्वपूर्ण पहलू है, क्योंकि यह व्यापारियों को दबाव में भी सही निर्णय लेने में मदद करता है.

उदाहरण,

श्रुति नाम का एक ट्रेडर स्विंग ट्रेडिंग स्ट्रेटजी का पालन करता है, जो कई दिनों से सप्ताह तक पोजीशन होल्ड करने पर ध्यान केंद्रित करता है. श्रुति के पास रु. 100,000 का ट्रेडिंग अकाउंट है और आमतौर पर प्रति ट्रेड 1% जोखिम होता है. अप्रत्याशित भू-राजनीतिक घटनाओं के कारण मार्केट में अचानक और अत्यधिक अस्थिरता का अनुभव होता है. श्रुति के कई खुले स्थान हैं, और मार्केट की तेजी से होने वाली गतिविधियों ने उन्हें महत्वपूर्ण तनाव में डाल दिया है.

स्ट्रेस मैनेजमेंट तकनीक:

- तैयारी और प्लानिंग: अस्थिरता से पहले, श्रुति ने पहले ही प्रत्येक ट्रेड के लिए स्पष्ट एंट्री और एग्जिट पॉइंट स्थापित किए थे, जिनमें स्टॉप लॉस और प्रॉफिट लेवल शामिल थे. यह तैयारी श्रुति को उच्च तनाव की अवधि के दौरान आवेगपूर्ण निर्णय लेने से बचने में मदद करती है.

- एक कदम पीछे हटाना: जैसे-जैसे मार्केट में उतार-चढ़ाव आ रहा है, श्रुति को अपने तनाव के स्तर में वृद्धि महसूस होती है. वह जानती है कि हृदय गति बढ़ती रहती है और भयभीत हो रही है. श्रुति अपने ट्रेडिंग डेस्क से कुछ मिनटों के लिए दूर होकर गहरी सांस लेने और अपने मन को साफ करने के लिए कदम उठाती है. यह संक्षिप्त ब्रेक उसे कम्पोज़र वापस लेने में मदद करता है और तनाव को कम करता है.

- प्लान का पालन: श्रुति के ट्रेड में से एक अपने स्टॉप लॉस लेवल तक पहुंच जाता है. नुकसान से बचने के लिए स्टॉप लॉस को भयभीत करने और एडजस्ट करने के बजाय, श्रुति स्टॉप लॉस ऑर्डर को प्लान के अनुसार निष्पादित करने की अनुमति देता है. अपने पूर्वनिर्धारित प्लान का पालन करके, श्रुति ने अपने अकाउंट के 1% तक अपने नुकसान को सीमित किया है, जो उसकी जोखिम सहनशीलता के भीतर है.

- स्ट्रेस रिलीफ टेक्निक का उपयोग करना: श्रुति ने अपनी तंत्रिकाओं को शांत करने के लिए गहरी सांस लेने के अभ्यास किए हैं. वह चार की गिनती के लिए गहराई से घुसाती है, चारों गिनती के लिए रखती है, और धीरे-धीरे चार गिनती के लिए निकलती है. एक विशेष तनावपूर्ण ट्रेडिंग सेशन के बाद, श्रुति बाहर चलने के लिए जाता है. शारीरिक गतिविधि उसके तनाव को कम करने और उसके मन को साफ करने में मदद करती है.

- रिव्यू और लर्निंग: मार्केट स्थिर होने के बाद, श्रुति ने अपने ट्रेड और तनाव के तहत किए गए निर्णयों की समीक्षा की. वह ध्यान देती है कि क्या अच्छा काम किया और वह कहां सुधार सकती है. श्रुति इस विश्लेषण का उपयोग अपनी ट्रेडिंग स्ट्रेटजी को बेहतर बनाने और भविष्य में अस्थिर समय के लिए अपनी स्ट्रेस मैनेजमेंट तकनीकों में सुधार करने के लिए करता है.

-

पूर्वाग्रहों को दूर करना:

ट्रेडर्स को संज्ञानात्मक पूर्वाग्रहों की संभावना होती है, जैसे अति आत्मविश्वास, हानि परिवर्जन और कन्फर्मेशन पूर्वाग्रह. मजबूत मनोवैज्ञानिक फ्रेमवर्क के माध्यम से इन पूर्वाग्रहों के बारे में जागरूक होना और उन्हें मैनेज करना अधिक सटीक और निष्पक्ष निर्णय लेने का कारण बन सकता है. पूर्वाग्रहों को दूर करना, व्यापार मनोविज्ञान का एक महत्वपूर्ण पहलू है, क्योंकि संज्ञानात्मक पूर्वाग्रह निर्णय लेने में महत्वपूर्ण कमी ला सकते हैं और कम ट्रेडिंग परिणाम प्राप्त कर सकते हैं.

a. कन्फर्मेशन पूर्वग्रह

व्यापारी अपने मौजूदा विश्वासों की पुष्टि करने वाली जानकारी प्राप्त करते हैं और उनसे विरोधाभास होने वाली जानकारी को अनदेखा करते हैं. उदाहरण के लिए अमित नाम का एक व्यापारी मानता है कि अनुकूल समाचारों के कारण एक विशेष स्टॉक बढ़ जाएगा. वे पॉजिटिव न्यूज़ आर्टिकल पर ध्यान केंद्रित करते हैं और नेगेटिव एनालिसिस को अनदेखा करते हैं. अमित महत्वपूर्ण जोखिमों को अनदेखा कर सकते हैं और कीमत कम होने की संभावना के बावजूद स्टॉक पर रोक सकते हैं.

रणनीति को दूर करना:

अमित जानबूझकर खोजने और विपरीत दृष्टिकोणों पर विचार करने का फैसला करते हैं. वह बेरिश एनालिसिस पढ़ता है और निर्णय लेने की प्रक्रिया में उन्हें कारक बनाता है. उपलब्ध सभी जानकारी पर विचार करके, अमित कन्फर्मेशन पूर्वग्रह के प्रभाव को कम करके अधिक संतुलित और सूचित निर्णय ले सकते हैं.

b. नुकसान

व्यापारी समान लाभ प्राप्त करने के बजाय नुकसान से बचने को पसंद करते हैं, जिसके कारण अक्सर पोजीशन बहुत लंबे समय तक रहते हैं. उदाहरण के लिए सरह नाम का एक व्यापारी एक ऐसा स्टॉक धारण कर रहा है जिसकी वैल्यू कम हो गई है. वह इसे बेचने में नापसंद कर रही है क्योंकि बिक्री का मतलब है नुकसान की अनुभूति. शायद सारा घाटा पकड़ सकता है, आशा करता है कि यह ठीक हो जाएगा, जिसके परिणामस्वरूप अधिक नुकसान हो सकता है.

रणनीति को दूर करना:

सरह व्यापार में प्रवेश करने से पहले कठोर स्टॉप लॉस ऑर्डर सेट करता है और उनकी भावनाओं के बावजूद उनका पालन करता है. वह नुकसान को जल्दी कम करने के महत्व को मजबूत करने के लिए पिछले ट्रेड की भी समीक्षा करती है. ट्रेडिंग के हिस्से के रूप में नुकसान स्वीकार करके और पूर्वनिर्धारित एक्जिट पॉइंट पर टिककर, सारा अपने नुकसान को सीमित कर सकता है और अपने समग्र प्रदर्शन में सुधार कर सकता है.

ग. अति आत्मविश्वास पूर्वाग्रह

व्यापारी अपने ज्ञान, कौशल और उनकी भविष्यवाणी की सटीकता का अनुमान लगाते हैं, जिससे अत्यधिक जोखिम उठाना पड़ता है. उदाहरण के लिए, जॉन के पास सफल ट्रेड की एक श्रृंखला है और यह मानना शुरू करता है कि उनके पास बेहतरीन ट्रेडिंग कौशल है. वह उचित विश्लेषण के बिना बड़ी पोजीशन लेने लगता है. अधिक आत्मविश्वास से जॉन अत्यधिक जोखिम ले सकता है, जिसके परिणामस्वरूप मार्केट उसके खिलाफ बढ़ने पर काफी नुकसान हो सकता है.

रणनीति को दूर करना:

जॉन एक ट्रेडिंग जर्नल रखता है जहां वह अपने ट्रेड, प्रवेश करने और बाहर निकलने के कारणों और परिणामों को रिकॉर्ड करता है. वे नियमित रूप से अपनी पत्रिका की समीक्षा करते हैं ताकि वे विनम्र रहें और अपनी सीमाओं के बारे में जान सकें. उनकी क्षमताओं के वास्तविक दृष्टिकोण को बनाए रखकर और उनकी परफॉर्मेंस का लगातार विश्लेषण करके, जॉन अति आत्मविश्वास से बच सकता है और जोखिम को अधिक प्रभावी ढंग से मैनेज कर सकता है.

d. रेकेंसी बायास

ट्रेडर हाल ही की घटनाओं या परफॉर्मेंस को अनुचित वज़न देते हैं, यह मानते हुए कि ये भविष्य के परिणामों का संकेत हैं. उदाहरण के लिए श्रुति मार्केट में एक मज़बूत रुझान का अनुभव करता है और यह मानता है कि यह अनिश्चित रूप से जारी रहेगा. वह इस धारणा के आधार पर ट्रेड करती है. श्रुति मार्केट के विस्तृत संकेतकों या अप्रत्याशित रिवर्सल के संकेतों को अनदेखा कर सकता है, जिससे ट्रेंड में बदलाव होने पर नुकसान हो सकता है.

रणनीति को दूर करना:

श्रुति एक कॉम्प्रिहेंसिव ट्रेडिंग प्लान विकसित करता है जिसमें लॉन्ग-टर्म ट्रेंड, ऐतिहासिक डेटा और मार्केट फंडामेंटल का विश्लेषण शामिल है. वे इस प्लान का उपयोग केवल हाल ही के प्रदर्शन पर निर्भर करने के बजाय अपने निर्णयों का मार्गदर्शन करने के लिए करती हैं. हाल ही की घटनाओं के बजाय पूरी तरह से विश्लेषण करने पर अपने ट्रेड को आधार बनाकर, श्रुति अधिक संतुलित निर्णय ले सकता है और रिकेंसी पूर्वाग्रहों से बच सकता है.

6. धैर्य और अनुशासन:

मार्केट हमेशा स्पष्ट अवसर प्रदान नहीं करते हैं. एक मजबूत साइकोलॉजिकल फाउंडेशन ट्रेडर्स को धैर्य रखने और अनुशासित रहने में मदद करता है, और उन आवेग व्यापारों से बचने में मदद करता है जो उनकी रणनीति के अनुरूप नहीं होते हैं. दीर्घकालिक सफलता के लिए आवश्यक, ट्रेडिंग साइकोलॉजी में पेटेंस और अनुशासन महत्वपूर्ण विशेषताएं हैं.

उदाहरण,

श्रुति, एक अनुभवी ट्रेडर है, जो मजबूत फंडामेंटल वाले स्टॉक की पहचान करता है, लेकिन वर्तमान में शॉर्ट-टर्म मार्केट अस्थिरता का सामना कर रहा है. वह स्टॉक की लॉन्ग-टर्म क्षमता में विश्वास करती है, लेकिन यह समझती है कि मार्केट अपने मूल्य को तुरंत प्रदर्शित नहीं कर सकती है. श्रुति तुरंत स्टॉक खरीदने में नहीं आती है. इसके बजाय, वह अपने तकनीकी विश्लेषण संकेतकों, जैसे कि मूविंग औसत क्रॉसओवर या एक प्रमुख प्रतिरोध स्तर से ब्रेकआउट से कन्फर्मेशन सिग्नल की प्रतीक्षा करती है. स्टॉक की कीमत में उतार-चढ़ाव और कभी-कभी गिरावट देखने के बावजूद, श्रुति डर के आधार पर आवेगपूर्ण निर्णय लेने से बचती है. वह खुद को अपने रिसर्च और स्टॉक की लॉन्ग-टर्म क्षमता की याद दिलाती है. श्रुति ने शॉर्ट-टर्म मार्केट शोर से परेशान होने की बजाय लॉन्ग-टर्म लाभों पर ध्यान केंद्रित किया है. वह स्टॉक को कई महीनों या वर्षों तक होल्ड करने की योजना बना रही है, जब तक कि वह अपने लक्ष्य मूल्य तक नहीं पहुंचती है.

7. बाजार की स्थितियों के अनुकूलन:

मार्केट गतिशील होते हैं और लगातार बदलते रहते हैं. मनोवैज्ञानिक लचीलापन व्यापारियों को आवश्यक तरीके से अपनी रणनीतियां अपनाने की अनुमति देता है, न कि किसी ऐसे प्लान पर कठोर रूप से चिपके रहने की बजाय जो अब प्रभावी नहीं हो सकता है. मार्केट की स्थितियों को अपनाना ट्रेडिंग मनोविज्ञान का एक महत्वपूर्ण पहलू है, क्योंकि मार्केट गतिशील होते हैं और विभिन्न कारकों के कारण तेजी से बदल सकते हैं.

उदाहरण,

- अजय, जो एक अनुभवी ट्रेडर है, निम्नलिखित स्ट्रेटजी के ट्रेंड का उपयोग करके एक विशेष स्टॉक को सफलतापूर्वक ट्रेडिंग कर रहा है. हालांकि, उन्हें पता चलता है कि बाजार का माहौल ट्रेंडिंग चरण से एक रेंज बाउंड या साइडवेज़ चरण में बदल गया है. अजय ने देखा है कि स्टॉक अब मजबूत दिशात्मक मूवमेंट नहीं दिखा रहा है.

- इसके बजाय, यह एक निर्धारित सीमा के भीतर उतर रहा है, जो समर्थन और प्रतिरोध स्तरों के बीच बाउंस हो रहा है. वह समझता है कि उनकी रणनीति का रुझान इस नई बाजार स्थिति में प्रभावी नहीं हो सकता है. एक अलग दृष्टिकोण की आवश्यकता को समझते हुए, अजय कई ट्रेडिंग स्ट्रेटजी पर स्विच करने का निर्णय लेता है.

- इसमें सपोर्ट लेवल के पास खरीदना और रेजिस्टेंस लेवल के पास बेचना, रेंज के भीतर अनुमानित कीमतों के मूवमेंट का लाभ उठाना शामिल है. अजय ने नई रणनीति को शामिल करने के लिए अपनी ट्रेडिंग प्लान को संशोधित किया. वे सपोर्ट और रेजिस्टेंस लेवल के आधार पर नए एंट्री और एग्जिट पॉइंट को परिभाषित करते हैं और उसके अनुसार अपने रिस्क मैनेजमेंट नियमों को एडजस्ट करते हैं.

- अजय अपने आप को मार्केट न्यूज़ और इवेंट के बारे में अपडेट रखते हैं, जो स्टॉक की कीमतों के उतार-चढ़ाव को प्रभावित कर सकते हैं. वह जानता है कि मार्केट किसी भी समय सीमा से बाहर हो सकता है, और अगर आवश्यक हो तो वह फिर से अनुकूलन करने के लिए तैयार रहता है. रणनीति में बदलाव के बावजूद, वे अपने नए प्लान को निष्पादित करने में अनुशासित रहते हैं.

- जब तक स्पष्ट प्रमाण न हो कि बाजार ने ट्रेंडिंग को फिर से शुरू कर दिया है, तब तक उसे अपनी रणनीति के अनुरूप रुझान बदलने का प्रलोभन नहीं होता है. नए मार्केट की स्थितियों को अपनाकर, अगर वे अपनी स्ट्रेटजी को फॉलो करते रहते हैं, तो वे नुकसान से बचते हैं.

- उनका नई रेंज ट्रेडिंग दृष्टिकोण प्रभावी साबित होता है, जिससे उन्हें साइडवेज़ मार्केट में लाभ प्राप्त करने की सुविधा मिलती है. जब मार्केट आखिरकार रेंज से बाहर हो जाता है और ट्रेंडिंग दोबारा शुरू हो जाता है, तो अजय अपनी मूल रणनीति पर वापस जाने के लिए तैयार है.

8. गलतियों से सीखें:

मनोवैज्ञानिक शक्ति व्यापारियों को विफलताओं की बजाय गलतियां और नुकसान को सीखने के अवसरों के रूप में देखने में मदद करती है. यह मानसिकता बेहतर ट्रेडिंग स्किल के निरंतर सुधार और विकास को बढ़ावा देती है.

उदाहरण,

- श्याम एक नए ट्रेडर है, जिसने स्वभावपूर्ण निर्णयों और स्ट्रक्चर्ड ट्रेडिंग प्लान की कमी के कारण कई खोने वाले ट्रेड का अनुभव किया है. वे अपने हाल ही के ट्रेडिंग परफॉर्मेंस को दिखाने के लिए एक कदम वापस लेते हैं.

- वह अपनी ट्रेडिंग जर्नल की समीक्षा करता है, हर नुकसान के कारणों को ध्यान में रखते हुए, जैसे उचित विश्लेषण के बिना ट्रेड में प्रवेश करना, स्टॉप लॉस ऑर्डर सेट नहीं करना और डर के कारण समय से पहले ट्रेड से बाहर निकलना.

- अपने ट्रेडिंग इतिहास का विश्लेषण करके, वे भावनात्मक ट्रेडिंग के पैटर्न की पहचान करते हैं. वे महसूस करते हैं कि वे अक्सर मार्केट न्यूज़ या शॉर्ट-टर्म प्राइस मूवमेंट के कारण आवेगपूर्ण निर्णय लेते हैं, जिसके परिणाम कम होते हैं.

- सुधार की आवश्यकता को समझने के बाद, वह खुद को और शिक्षित करने का निर्णय लेता है. वे ट्रेडिंग साइकोलॉजी पर पुस्तकें पढ़ते हैं, वेबिनार में भाग लेते हैं और प्रभावी ट्रेडिंग स्ट्रेटेजी और रिस्क मैनेजमेंट तकनीकों के बारे में जानने के लिए अनुभवी ट्रेडर्स का पालन करते हैं.

- नए ज्ञान के साथ, श्याम एक विस्तृत ट्रेडिंग प्लान बनाता है जिसमें ट्रेड में प्रवेश करने और बाहर निकलने के लिए विशिष्ट मानदंड, जोखिम प्रबंधन नियम और भावनात्मक नियंत्रण बनाए रखने के लिए दिशानिर्देश शामिल हैं. वे इस प्लान का पालन करने के लिए प्रतिबद्ध हैं, अपने ट्रेड की सख्त निगरानी करते हैं, अपने ट्रेडिंग प्लान का पालन करते हैं और आवेगपूर्ण निर्णयों से बचते हैं.

- वह प्रत्येक ट्रेड को डॉक्यूमेंट देने के लिए एक ट्रेडिंग जर्नल रखता है, जिसमें इसके पीछे के तर्क, परिणाम और अनुभवी भावनात्मक प्रतिक्रियाएं शामिल हैं. अपनी गलतियों से सीखकर और आवश्यक समायोजन करके, श्याम अपने ट्रेडिंग परफॉर्मेंस में सुधार देखना शुरू करता है.

- समय के साथ, पिछली गलतियों से सीखने की उनकी क्षमता उन्हें अधिक सफल और आत्मविश्वासपूर्ण ट्रेडर बनने में मदद करती है. ट्रेडिंग शॉर्ट-टर्म लाभ के बारे में नहीं, बल्कि लॉन्ग-टर्म सफलता के बारे में है. एक मजबूत मनोवैज्ञानिक दृष्टिकोण व्यापारियों को दीर्घकालिक दृष्टिकोण बनाए रखने में मदद करता है, जो तेजी से जीतने की बजाय स्थायी विकास पर ध्यान केंद्रित करता है.

1.3. व्यापार मनोविज्ञान पर सोशल मीडिया का प्रभाव

सोशल मीडिया विभिन्न तरीकों से ट्रेडिंग साइकोलॉजी को आकार देने में महत्वपूर्ण भूमिका निभाता है:

1. जानकारी ओवरलोड और तेजी से समाचार प्रसार

सोशल मीडिया प्लेटफॉर्म रियल-टाइम न्यूज़ अपडेट प्रदान करते हैं, जिससे तुरंत मार्केट रिएक्शन हो सकते हैं. गलत या अनुमानित जानकारी तेज़ी से फैल सकती है, जिससे व्यापारी गलत डेटा के आधार पर आवेगपूर्ण निर्णय ले सकते हैं.

2. हार्ड बिहेवियर और फोमो (मिसिंग आउट के कारण)

किसी विशेष स्टॉक या एसेट के बारे में बात करने या ट्रेडिंग करने वाले कई लोगों को देखने से ट्रेडर अपने खुद के रिसर्च किए बिना भीड़ का पालन कर सकते हैं. संभावित लाभों को खोने का डर व्यापारियों को जल्दी से निर्णय लेने के लिए प्रेरित कर सकता है, जिससे अक्सर उच्च खरीद और बिक्री कम हो सकती है.

3. कन्फर्मेशन बायाज़ और ईको चैम्बर्स

व्यापारी खातों का पालन कर सकते हैं और उन समूहों में शामिल हो सकते हैं जो अपने मौजूदा विश्वासों के अनुरूप हैं, जो उनके पूर्वाग्रहों को मजबूत बनाते हैं. ये वातावरण सहमति की गलत भावना पैदा कर सकते हैं, जिससे व्यापारियों को अपने निर्णयों में अधिक विश्वास हो सकता है.

4. भावनात्मक प्रभाव और तनाव

दूसरों की सफलताओं या विफलताओं को देखने से भावनाएं बढ़ सकती हैं, जिससे तनाव और भावनात्मक ट्रेडिंग हो सकती हैं. किसी के परफॉर्मेंस की तुलना दूसरों के लिए अनावश्यक दबाव पैदा कर सकती है, जिससे ट्रेडिंग निर्णय नकारात्मक रूप से प्रभावित हो सकते हैं.

5. मार्केट सेंटीमेंट एनालिसिस

कुछ व्यापारी बाजार के रुझानों और भावनाओं को मापने के लिए सोशल मीडिया की भावनाओं का उपयोग एक साधन के रूप में करते हैं, हालांकि यह दोहरी तलवार हो सकती है क्योंकि भावनाएं अस्थिर और गतिहीन हो सकती हैं.

6. इन्फ्लुएन्सर और ओपिनियन लीडर्स

प्रसिद्ध व्यापारी और फाइनेंशियल प्रभावकर्ता अपने विचारों और भविष्यवाणी के माध्यम से मार्केट मूवमेंट को महत्वपूर्ण रूप से प्रभावित कर सकते हैं. अनैतिक व्यक्ति किसी एसेट को बेचने से पहले उसकी कीमत को कृत्रिम रूप से बढ़ाने के लिए अपने प्रभाव का उपयोग कर सकते हैं, जिससे दूसरों को नुकसान होता है.

7. शैक्षिक संसाधन और समुदाय सहायता

सोशल मीडिया शैक्षिक सामग्री और सामुदायिक सहयोग की संपत्ति का एक्सेस प्रदान करता है, जिससे व्यापारी अपने कौशल और ज्ञान को बेहतर बनाने में मदद मिलती है. अन्य ट्रेडर के साथ जुड़ने से ट्रेडिंग स्ट्रेटेजी और मार्केट एनालिसिस के बारे में मूल्यवान जानकारी और अलग-अलग दृष्टिकोण मिल सकते हैं.

ट्रेडिंग साइकोलॉजी पर सोशल मीडिया प्रभाव का उदाहरण

- भारत में व्यापार मनोविज्ञान पर सोशल मीडिया के प्रभाव का एक उल्लेखनीय उदाहरण गेमस्टॉप (जीएमई) का 2021 के शुरुआती वर्षों में छोटा गिरावट का मामला है, जिसके भारत सहित वैश्विक परिणाम थे.

- इस कार्यक्रम को रेडडिट जैसे सोशल मीडिया प्लेटफॉर्म पर चर्चाओं और अभियानों, विशेष रूप से सबरिडिट आर/वॉलस्ट्रीटबेट में महत्वपूर्ण रूप से प्रेरित किया गया. गेमस्टॉप शॉर्ट स्क्वीज ने भारतीय व्यापारियों सहित वैश्विक ध्यान आकर्षित किया.

- यह समाचार सोशल मीडिया प्लेटफॉर्म पर तेजी से फैल गया है, जिससे दुनिया भर के व्यापारियों की रुचि और भागीदारी बढ़ गई है.

- सोशल मीडिया के बजट से प्रभावित भारतीय रिटेल निवेशकों ने अपने स्थानीय बाजार में समान अवसरों की तलाश शुरू की.

- भारत में "शॉर्ट स्क्वीज़" लक्ष्यों पर चर्चा करने वाले भारतीय स्टॉक मार्केट फोरम और सोशल मीडिया समूहों पर गतिविधियों में वृद्धि हुई. भारत में रिलायंस कम्युनिकेशन्स, सुज़लॉन एनर्जी और अन्य अत्यधिक शॉर्ट किए गए स्टॉक जैसे स्टॉक में ट्रेडिंग वॉल्यूम में महत्वपूर्ण वृद्धि हुई क्योंकि ट्रेडर ने स्थानीय रूप से गेमस्टॉप की घटना को दोहराने की कोशिश की.

- ट्विटर, फेसबुक और मनीकंट्रोल के मैसेज बोर्ड जैसे स्थानीय फोरम जैसे सोशल मीडिया प्लेटफॉर्म ने इन स्टॉक के बारे में चर्चा और पोस्ट में वृद्धि देखी, जिससे रिटेल में अधिक भागीदारी हुई.

- कई व्यापारियों ने पूरी तरह से रिसर्च किए बिना, सोशल मीडिया पर बात की जा रही संभावित उच्च रिटर्न पर छूटने के भय से प्रेरित होकर, बैंडवैगन पर उतार दिया.

- सिक्योरिटीज़ एंड एक्सचेंज बोर्ड ऑफ इंडिया (सेबी) ने बाजार की स्थिरता सुनिश्चित करने और रिटेल निवेशकों को संभावित बाजार में बदलाव से बचाने के लिए स्थिति की निगरानी की.

- इस घटना के बाद, निवेशकों को सोशल मीडिया ट्रेंड को अंधाधुंध तरीके से फॉलो करने के जोखिमों और सूचित ट्रेडिंग निर्णय लेने के महत्व के बारे में शिक्षित करने के प्रयासों में वृद्धि हुई.

1.4 विन्निंग बनाम लूज़िंग स्ट्राइप्स

स्ट्राइप जीतना और खोलना ट्रेडिंग में सामान्य संवेदनशीलता है, और वे डीलर की मनोविज्ञान और निर्णय लेने की प्रक्रिया को महत्वपूर्ण रूप से प्रभावित कर सकते हैं. लंबी अवधि की सफलता के लिए इन पट्टियों को कैसे मैनेज करना है, यह समझना महत्वपूर्ण है.

जीतने वाली पट्टियां

स्टॉक अनुरोध में विजेता बैंड वह अवधि होती है जिसके दौरान स्टॉक या इंडेक्स लगातार ट्रेडिंग सेशन के लिए एडवांस कीमत पर बंद हो जाता है. हालांकि, अगर स्टॉक की कीमत लगातार पांच दिनों तक बढ़ जाती है, तो यह पांच दिन के विजेता बैंड पर है.

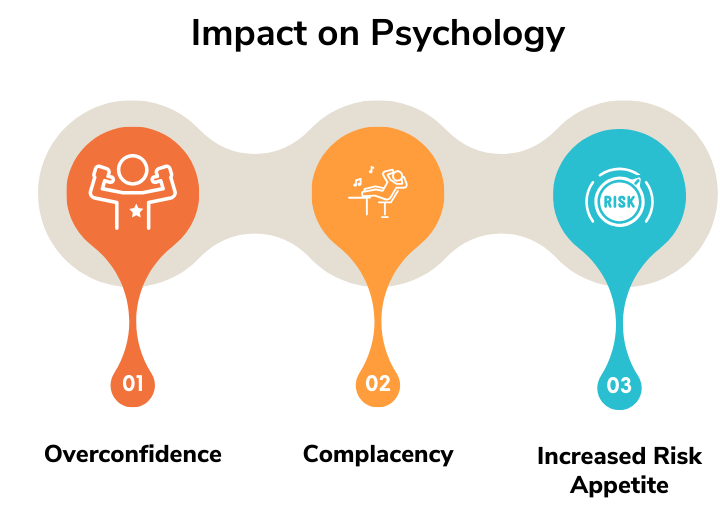

मनोविज्ञान पर प्रभाव

- सफल व्यापारों की एक श्रृंखला पर अधिक विश्वास करने से आत्मविश्वास बढ़ सकता है, जिससे डीलरों को विश्वास हो जाता है कि वे अमूल्य हैं. इससे जोखिम लेने और अपने ट्रेडिंग प्लान से स्विंग करने में मदद मिल सकती है.

- कंप्लायंसी डीलर्स दिवालिया हो सकते हैं, पूरी तरह से विश्लेषण और उचित असंतोष की उपेक्षा कर सकते हैं, यह मानते हुए कि उनके विजेता बैंड अनिश्चित रूप से जारी रहेगा.

- हाल ही की सफलता के कारण होने वाली समस्याओं में बढ़ोत्तरी, डीलर अपनी स्थिति के आकार, प्रभाव को बढ़ा सकते हैं या अधिक लगातार व्यापार कर सकते हैं, जिससे खुद को कम निहित नुकसान हो सकता है.

ऑपरेशन स्ट्रेटेजी

- मूल ट्रेडिंग प्लान का पालन करके प्लान का पालन करें, जिसमें समस्या संचालन नियम शामिल हैं, अनुशासन बनाए रखें.

- सफलता के पीछे के कारणों को समझने के लिए पहले नियमित रूप से समीक्षा करें और पुनर्विचार करें और यह सुनिश्चित करें कि वे भाग्य की बजाय अच्छी रणनीति के कारण थे.

- विनम्र रहें कि अनुरोध बदल सकते हैं और कोई भी डीलर नुकसान के लिए संवेदनशील नहीं है. आराम करना एक संतुलित दृष्टिकोण बनाए रखने में मदद करता है.

पट्टी खोलना

- स्टॉक अनुरोध में लॉस बैंड एक अवधि होती है जिसके दौरान स्टॉक या इंडेक्स लगातार ट्रेडिंग सेशन के लिए कम कीमत पर बंद हो जाता है.

- हालांकि, अगर किसी स्टॉक की कीमत लगातार छह दिनों तक कम हो जाती है, तो यह छह दिन का बैंड खो जाता है.

मनोविज्ञान पर प्रभाव

- नुकसान से होने वाले नुकसान से हिंसक भावनात्मक प्रतिक्रिया हो सकती है, जहां डीलर अधिक नुकसान से बचने पर अत्यधिक ध्यान केंद्रित करते हैं, जिससे लगातार खराब निर्णय ले सकते हैं.

- नुकसान की एक श्रृंखला के बाद डर और भयभीत हो सकता है, डीलर भयभीत हो सकते हैं और भयभीत हो सकते हैं कि अगर सेटअप अनुकूल है, तो वह नई पोजीशन ले सकता है.

- ट्रेडिंग को बदले में नुकसान की भरपाई करने के लिए, डीलर ट्रेडिंग को बदले में ले सकते हैं, भ्रामक जोखिम ले सकते हैं और अपने प्लान से स्विंग कर सकते हैं.

ऑपरेशन स्ट्रेटेजी

- अनुरोध से ब्रेक डाउन करना अस्थायी रूप से मस्तिष्क को साफ करने और भावनात्मक तनाव को कम करने में मदद कर सकता है, जिससे अधिक उद्देश्यपूर्ण पुनर्म्यांकन की अनुमति मिलती है.

- किसी भी सामान्य गलतफहमी या सुधार के क्षेत्रों की पहचान करने के लिए गलतफहमी की समीक्षा करना. यह जानकारी प्राप्त करने और भविष्य में इसी तरह की परेशानियों से बचने में मदद करता है.

- प्रोसेस पर ध्यान केंद्रित करें और शॉर्ट टर्म समस्याओं से लेकर ट्रेडिंग प्रोसेस और स्ट्रेटजी का पालन करने तक ध्यान केंद्रित करें. निष्पादन में तीव्रता अंततः बेहतर परिणाम देगी.

1.5 सही ट्रेडर्स माइंड सेट विकसित करना

सफल ट्रेडिंग के लिए सही मन सेट विकसित करना महत्वपूर्ण है. इसमें आंतरिक आदतें और स्टेशन बनाना शामिल है, जो आपको ट्रेडिंग की भावनात्मक और तत्काल चुनौतियों को संभालने में मदद कर सकते हैं.

- सेल्फ-डिसिप्लिन और सहनशीलता स्पष्ट नियमों और दिशानिर्देशों के साथ एक कॉम्प्रिहेंसिव ट्रेडिंग प्लान बनाते हैं. वास्तव में परिवर्तन योग्य अवधि के दौरान इस प्लान को लगातार साफ करें. हृदय की धुंधली बातों पर विश्राम करने या शोर का अनुरोध करने के लिए आवेगपूर्ण विचार करने की भूख को बदलें. अपनी रणनीति का पालन करें और अनुरोध को पीछे हटाने से बचें.

- भावनात्मक नियंत्रण: अपने हृदय की समस्याओं को पहचानना और मैनेज करना सीखें, भय, उग्रता और निराशा जैसे समान रूप से. तर्कसंगत राय बनाने के लिए भावनात्मक नियंत्रण आवश्यक है. समझें कि नुकसान ट्रेडिंग का हिस्सा हैं. अपने अजन्मे विचारों को प्रभावित किए बिना अडचणों को संभालने के लिए इन्फ्लेक्सिबिलिटी विकसित करें.

- वास्तविक संभावनाएं वास्तविक, अवांछित आय का लक्ष्य रखने के बजाय वास्तविक, प्राप्त ट्रेडिंग प्रीटेंशन निर्धारित करती हैं. समझें कि सामंजस्यपूर्ण, छोटी कमाई बड़ी, अनियमित आय से अधिक टिकाऊ होती है. यह पता लगाएं कि ट्रेडिंग एक निरंतर नॉलेज ट्रिप है. गलतफहमी करने की उम्मीद करें और उन्हें असफलताओं के बजाय लर्निंग ओपनिंग के रूप में देखें.

- रिस्क मैनेजमेंट समस्याओं को प्रभावी रूप से मैनेज करने के लिए स्टॉप लॉस ऑर्डर और पोजीशन साइज़ का उपयोग करता है. लंबी अवधि की सफलता के लिए अपनी पूंजी को सुनिश्चित करना महत्वपूर्ण है. समस्याओं को फैलाने के लिए अपने इन्वेस्टमेंट को डाइवर्सिफाई करें.

- निरंतर सुधार के लिए आपके ट्रेड को डॉक्यूमेंट करें, जिसमें प्रत्येक निर्णय और वृद्धि के पीछे का स्पष्टीकरण शामिल है. अन्य डीलरों के साथ जुड़ें, ट्रेडिंग समुदायों से जुड़ें और नए परिप्रेक्ष्य और अवधारणा प्राप्त करने के लिए फीडबैक प्राप्त करें.

- अनुरोध की शर्तों को बदलने पर प्रतिबंधित आपकी रणनीति को अपनाने के लिए कठोरता तय की जाएगी. अपने आस-पास के विभिन्न अनुरोधों को नेविगेट करने के लिए हर्षनेस महत्वपूर्ण है. अनुरोध की न्यूज़, ट्रेंड और डेवलपमेंट के बारे में जानें. निरंतर ज्ञान से आपको आगे रहने और सूचित राय लेने में मदद मिलेगी.

- आत्मविश्वास और विनम्रता, आपकी रणनीति और निर्णय लेने की प्रक्रिया में आत्मविश्वास महत्वपूर्ण है. फिर भी, सुनिश्चित करें कि आत्मविश्वास अधिक आत्मविश्वास में नहीं बदलता है. यह पहचान लें कि कोई भी स्ट्रेटेजी एक बेहतरीन कन्फर्मेशन नहीं है और आप हमेशा मेल कर सकते हैं. विनम्र रहें और दूसरों से सीखने के लिए तैयार रहें.

- प्रोसेस पर ध्यान केंद्रित करें, न कि परिणाम, व्यक्तिगत व्यापार समस्याओं पर ध्यान देने की बजाय अपने ट्रेडिंग प्लान और स्ट्रेटजी का पालन करने पर ध्यान केंद्रित करें. अपनी प्रक्रिया को लगातार लागू करने से बेहतर लंबी अवधि के परिणाम मिलेंगे. किसी भी ट्रेड की वृद्धि को अपनी समग्र रणनीति या टोन असेसमेंट को निर्धारित न करें. आपके प्लान के पालन और समस्या के ऑपरेशन के आधार पर अपना मूल्यांकन करें.

1.6 सफल ट्रेडर मनोविज्ञान का रहस्य

सफल डीलर मनोविज्ञान का रहस्य आंतरिक अनुशासन, भावनात्मक संचालन और रणनीतिक विचारधारा के संयोजन को सीखने में है, यह भी महत्वपूर्ण मूल बातें हैं जो एक सफल ट्रेडिंग मस्तिष्क सेट में योगदान देती हैं.

1. टोन जागरूकता और भावनात्मक इंटेलिजेंस

यह जान लें कि दिल की धड़कियां जैसे डर, कमजोरी और अत्यधिक आत्मविश्वास आपके निर्णय को कैसे प्रभावित करते हैं. अपने भावनात्मक ट्रिगर को समझने से आपको उन्हें बेहतर तरीके से मैनेज करने में मदद मिल सकती है. तनाव को मैनेज करने और रखरखाव बनाए रखने के तरीके विकसित करें. इसमें सचेतन, सोच-विचार, या फिर ट्रेडिंग से टूट-फूट लेना और फिर से परिप्रेक्ष्य प्राप्त करना शामिल हो सकता है.

2 . अनुशासन और घनत्व

स्पष्ट नियमों के साथ एक अच्छी तरह से परिभाषित ट्रेडिंग प्लान विकसित करें और उसका पालन करें. आपके प्लान को फॉलो करने की तीव्रता से परेशानी को मैनेज करने और आवेग राय से बचने में मदद मिलती है. ट्रेडिंग रूटीन की स्थापना करें जिसमें ट्रेडिंग डे के लिए नियमित विश्लेषण, पहले के ट्रेड की समीक्षा और ड्रग शामिल हैं. हानिकारक रूटीन अनुशासन बनाने और तनाव को कम करने में मदद कर सकते हैं.

3. जोखिम प्रबंधन

स्टॉप लॉस ऑर्डर का उपयोग करने और पोजीशन साइज़ को सीमित करने जैसे कठोर खतरे के संचालन नियमों का पालन करना. अपनी पूंजी को बढ़ाने से यह सुनिश्चित होता है कि आप लॉन्ग टर्म में ट्रेडिंग जारी रख सकते हैं. सहनशीलता के लिए अपने खतरे को समझें और इसके परिणामस्वरूप अपनी रणनीतियों का अनुमान लगाएं. अप्रत्याशित अनुरोधों में जीवित रहने और बढ़ने के लिए प्रभावी खतरे का ऑपरेशन महत्वपूर्ण है.

4. ग्रोथ माइंड सेट

विफलताओं के बजाय लर्निंग ओपनिंग के रूप में नुकसान और गलत गणनाओं का इलाज करें. क्या गलत हुआ और अनुकूलन करना आपके ट्रेडिंग विकल्पों को बेहतर बना सकता है. उत्सुक रहें और साक्षरता से शादी करें. नियमित रूप से अपने ज्ञान को आधुनिक बनाएं, अपनी रणनीतियों को अपग्रेड करें और ट्रेडिंग कम्युनिटी में अन्य लोगों से फीडबैक प्राप्त करें.

5. फोकस और तटस्थता

ट्रेडिंग के उत्तेजना से ओवरट्रेडिंग न होने दें. अपनी रणनीति का पालन करें और भावनाओं या शोर का अनुरोध करने पर ट्रेड करने से बचें. विशेष इंपल्स या बाहरी दबावों के बजाय डेटा और एनालिसिस पर अपने विचारों को आधार बनाएं. आदर्श निर्णय मोटाई और अनुशासन बनाए रखने में मदद करता है.

6. अनुकूलता और सहिष्णुता

अपने आत्मविश्वास या निर्णय लेने की प्रक्रिया को प्रभावित किए बिना नुकसान की आयु को संभालने के लिए अनुकूलता विकसित करें. सही खुले स्थानों पर रहने के लिए सहनशीलता महत्वपूर्ण है, न कि ट्रेड को बाधित करना. शॉर्ट टर्म आय के बजाय लॉन्ग टर्म प्रीटेंशन पर ध्यान दें. ट्रेडिंग के लिए अक्सर समय और निरंतरता की आवश्यकता होती है.

7. कठोरता

अनुरोध की शर्तों को बदलने के आधार पर अपनी रणनीतियों को स्वीकार करने के लिए तैयार रहें. इन्फ्लेक्सिबिलिटी आपको नई जानकारी और विकसित अनुरोध डायनेमिक्स का जवाब देने की अनुमति देती है. अनुरोध के ट्रेंड, न्यूज़ और डेवलपमेंट के बारे में जानकारी प्राप्त करने के लिए और मांगे गए अनुसार अपने दृष्टिकोण का अनुमान लगाने के लिए आगे बढ़ें.

8. जागरूकता और संतुलन

कोलैप्स से बचने के लिए एक स्वस्थ कार्य और जीवन संतुलन बनाए रखें. ट्रेडिंग के बाहर कंडीशनिंग में शामिल होने से स्पष्ट मन रखने और तनाव को कम करने में मदद मिलती है. ट्रेडिंग के दौरान ध्यान केंद्रित करने और शांत रहने के लिए जागरूकता के तरीके शामिल करें. जागरूकता से भावनाओं को मैनेज करने और सही निर्णय लेने में मदद मिलती है.

1.7 अनुशासित ट्रेडर बनना

एक अनुशासित ट्रेडर वह व्यक्ति होता है जो लगातार एक अच्छी तरह से परिभाषित ट्रेडिंग प्लान का पालन करता है, भावनात्मक नियंत्रण रखता है और स्थापित खतरनाक ऑपरेशन पद्धतियों का पालन करता है. क्रेशियल

अनुशासित ट्रेडर की विशेषताएं

ट्रेडिंग प्लान का पालन

एक संदिग्ध ट्रेडर विशिष्ट स्ट्रेटेजी, एंट्री और एक्जिट पॉइंट और थ्रेट ऑपरेशन नियमों के साथ एक विस्तृत ट्रेडिंग प्लान का पालन करता है. अनुरोध की स्थिति या भावनाओं के किसी भी प्रकार से प्लान का चयन करें.

भावनात्मक नियंत्रण शांति प्रदान करता है और अप्रत्याशित अनुरोध स्थितियों के दौरान वास्तव में रचना की जाती है. भय या बलात्कार जैसी भावनाओं के बजाय विश्लेषण और रणनीति पर आधारित राय बनाता है.

नुकसान को कम करने के लिए रिस्क मैनेजमेंट टूल्स लॉस ऑर्डर को रोकते हैं. खतरे के लिए खतरे और समग्र पोर्टफोलियो स्ट्रेटजी के साथ संरेखित करने के लिए सटीक आकार की स्थिति. किसी एक एसेट या ट्रेड में बहुत महत्वपूर्ण पूंजी पर ध्यान केंद्रित करने से बचाता है.

अनुरोध ट्रेंड, नई ट्रेडिंग स्ट्रेटेजी और फाइनेंशियल न्यूज़ के बारे में नॉन-स्टॉप साक्षरता और एनहांसमेंट को सूचित किया जाता है. गलत कैलकुलेशन और सफलता से सीखने के लिए नियमित रूप से पिछले ट्रेड की समीक्षा करें. अनुरोध की शर्तों और विशेष अनुभव के आधार पर मांगी गई रणनीतियों को समायोजित करता है.

अटेस्टेशन और एनालिसिस

सभी व्यापारों की एक विस्तृत जर्नल बनाए रखता है, जिसमें प्रत्येक व्यापार, मुद्दों और प्रतिबिम्बों के पीछे का स्पष्टीकरण शामिल है. वर्धन के लिए क्षेत्रों की पहचान करने के लिए ट्रेडिंग परफॉर्मेंस का नियमित रूप से मूल्यांकन करता है.

सहिष्णुता और अनुशासन

ट्रेड को बाधित नहीं करता, लेकिन सेटअप में देरी जो पूर्वनिर्धारित मानदंडों को पूरा करते हैं. बिना विभाजन के प्लान के अनुसार ट्रेड निष्पादित करता है.

दृष्टांत

भारत में एक संदिग्ध डीलर का एक प्रसिद्ध उदाहरण राकेश झुंझुनवाला है, जिसे अक्सर "वर्रेन बफेट ऑफ इंडिया" कहा जाता है. हालांकि वे अधिक व्यापक रूप से एक निवेशक के रूप में जाने जाते थे, लेकिन व्यापार और निवेश के लिए उनका अनुशासित दृष्टिकोण डीलरों को मूल्यवान असाइनमेंट प्रदान करता है. झुंझुनवाला अपनी लॉन्ग टर्म इन्वेस्टमेंट स्ट्रेटेजी के लिए जाना जाता था, जो अनुरोध की अस्थिरता के दौरान अपने समझौतों पर निर्भर रहता था. वे इन्वेस्टमेंट के बारे में विचार करने से पहले पूरी तरह से अश्लील विश्लेषण करते हैं. राकेश झुंझुनवाला ने व्यापार और निवेश के प्रति कठोर दृष्टिकोण से उन्हें सबसे सफल और प्रतिष्ठित व्यक्तित्व में से एक बनाया है. उनके स्टाइल और गॉस्पेल डीलर और निवेशकों को अनुशासन विकसित करने और लंबे समय तक सफलता प्राप्त करने के उद्देश्य से बहुमूल्य अवधारणा प्रदान करते हैं.

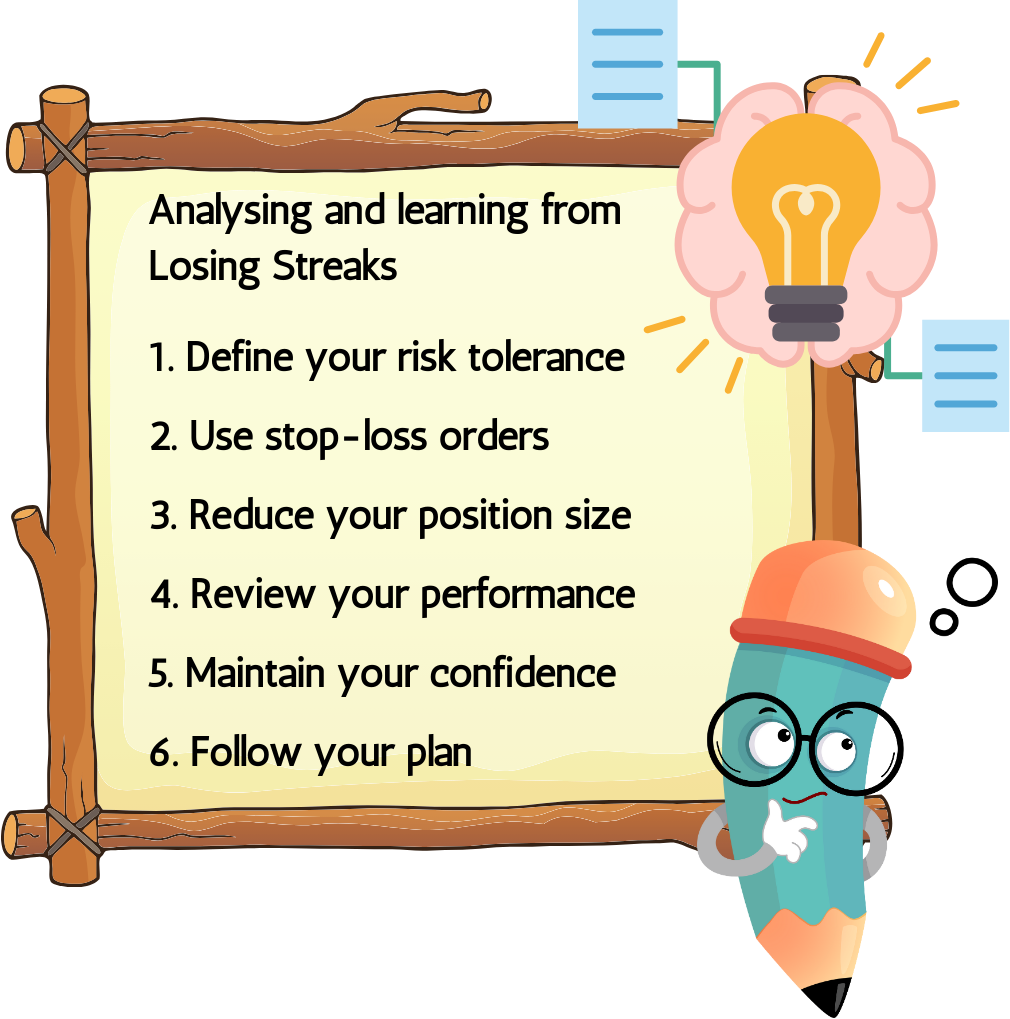

1.8 सड़कों को खोने से सीखने का विश्लेषण करना

सफल और अनुशासित डीलर प्राप्त करने के लिए स्ट्रीम खोने से सीखने का विश्लेषण करना और करना महत्वपूर्ण है.

1. सहनशीलता के लिए अपने खतरे को परिभाषित करें

किसी भी ट्रेड में प्रवेश करने से पहले, आपको यह स्पष्ट जानकारी होनी चाहिए कि आप कितना जोखिम उठाने और खोने के लिए तैयार हैं. यह आपकी सहनशीलता का खतरा है, और यह आपकी ट्रेडिंग स्टाइल, बहाने और व्यक्तित्व पर निर्भर करता है. सहनशीलता के लिए आपका खतरा सामंजस्यपूर्ण और यथार्थवादी होना चाहिए, जो भावनाओं पर आधारित नहीं होना चाहिए. एक सामान्य नियम यह है कि प्रति ट्रेड आपके अकाउंट बैलेंस का 1 2 से अधिक जोखिम न हो, लेकिन आप अपनी पसंद के अनुसार इसे प्राप्त कर सकते हैं.

2. स्टॉप लॉस ऑर्डर का उपयोग करें

स्टॉप लॉस ऑर्डर आपकी पूंजी को सुरक्षित करने और अपने नुकसान को सीमित करने के लिए आवश्यक टूल हैं. अगर आपका अनुरोध आपके विरुद्ध जाता है, तो वे ऑर्डर हैं जो निर्धारित कीमत पर आपकी स्थिति को ऑटोमैटिक रूप से बंद करते हैं. आपको हमेशा स्टॉप लॉस ऑर्डर का उपयोग करना चाहिए, और उन्हें विशेष विश्लेषण पर आधारित रखना चाहिए, न कि मनमाने आंकड़ों या मनचाही सोच पर. उदाहरण के लिए, आप अपने स्टॉप लॉस ऑर्डर सेट करने के लिए सपोर्ट और रेजिस्टेंस स्थितियों, ट्रेंड लाइन, मूविंग पार्ट्स या पॉइंटर्स का उपयोग कर सकते हैं.

3. अपनी पोजीशन का साइज़ कम करें

स्ट्राइप खोने के दौरान खतरे और पोजीशन साइज़ को मैनेज करने के सबसे आसान और सबसे प्रभावी तरीकों में से एक है आपके अनुरोध के एक्सपोज़र को कम करना. कम मात्रा में ट्रेडिंग करके, आप अपने अकाउंट और अपनी भावनाओं पर हर नुकसान के प्रभाव को कम कर सकते हैं. आप अपनी पोजीशन साइज़ निर्धारित करने के लिए एक निश्चित संभावना या एक निश्चित हड्डी क्वांटम का उपयोग कर सकते हैं, या आप इसे ऑप्टिमाइज़ करने के लिए खतरे की कीमत दर या केली मानदंड का उपयोग कर सकते हैं. इसकी कुंजी सौहार्दपूर्ण और अनुशासित होना है, और नुकसान को ओवरट्रेड या पीस नहीं करना है.

4. अपने परफॉर्मेंस को रिव्यू करें

पट्टियों को खोलना भी आपके गलत कैलकुलेशन से सीखने और अपने ट्रेडिंग विकल्पों को बेहतर बनाने के लिए खुलापन हो सकता है. आपको अपने परफॉर्मेंस को नियमित रूप से रिव्यू करना चाहिए, और अपने ट्रेड को वस्तुनिष्ठ रूप से अलग करना चाहिए. आपको अपने जीवन में पैटर्न, ट्रेंड, ताकत और कमजोरी की तलाश करनी चाहिए और यह पता लगाना चाहिए कि क्या काम करता है और क्या नहीं. आपको एक ट्रेडिंग जर्नल भी रखना चाहिए, जहां आप अपनी एंट्री, एग्जिट, कारण, भावनाएं और प्रत्येक ट्रेड के मुद्दों को रिकॉर्ड करते हैं. इससे आपको अपनी प्रगति को ट्रैक करने, अपने अपराधों को पहचानने और परिणामस्वरूप अपनी रणनीति का अनुमान लगाने में मदद मिलेगी.

5. अपना आत्मविश्वास बनाए रखें

स्ट्रीम खोने से ट्रेडर के रूप में आपके आत्मविश्वास और प्रेरणा को भी प्रभावित हो सकता है. आप खुद, अपने सिस्टम या मार्केट में संदेह करना शुरू कर सकते हैं. आप भयभीत, निराशाजनक या क्रोधपूर्ण हो सकते हैं. आप अपने लॉन्ग-टर्म लक्ष्यों और विज़न का ध्यान खो सकते हैं. इन नकारात्मक प्रभावों से बचने के लिए, आपको सड़कों को खोने के दौरान अपना आत्मविश्वास और आशावाद बनाए रखना चाहिए. आपको अपनी पिछली सफलताओं, आपकी ट्रेडिंग एज और आपकी क्षमता के बारे में याद दिलाना चाहिए. आपको स्वयं की देखभाल भी करनी चाहिए, जैसे ब्रेक लेना, व्यायाम करना, ध्यान देना या अन्य लोगों से सहायता प्राप्त करना.

6. अपना प्लान फॉलो करें

आखिरकार, स्ट्राइप खोने के दौरान खतरे और पोजीशन साइज़ को मैनेज करने के लिए सबसे महत्वपूर्ण सुझाव आपके ट्रेडिंग प्लान का पालन करना है. आपका ट्रेडिंग प्लान सफलता के लिए आपका रोडमैप है, और इसमें ट्रेडिंग के लिए आपके बहाने, नियम, मानदंड, स्टाइल और पॉइंटर्स शामिल होने चाहिए. आपको अपनी ट्रेडिंग प्लान का गहन रूप से पालन करना चाहिए, और भावनाओं, आवेगों या बाहरी प्रभावों पर आधारित उससे अलग नहीं होना चाहिए. आपको अपने ट्रेडिंग प्लान को समय-समय पर रिव्यू करना चाहिए और आधुनिकीकरण करना चाहिए, और इसे विभिन्न अनुरोध शर्तों और स्क्रिप्ट पर टेस्ट करना चाहिए