- FnO360 के बारे में सब कुछ

- फ्यूचर्स और ऑप्शन्स क्या हैं

- फ्यूचर्स के बारे में सब कुछ

- फ्यूचर्स कॉन्ट्रैक्ट के प्रकार

- विकल्पों के बारे में सब कुछ

- ऑप्शन्स कॉन्ट्रैक्ट के प्रकार

- स्मार्ट विकल्प रणनीतियां

- स्मार्ट स्कैल्पिंग रणनीतियां

- स्मार्ट रणनीतियों के उदाहरण

- स्मार्ट स्कैल्पिंग रणनीतियों के उदाहरण

- FnO360 में स्मार्ट स्ट्रेटेजी को कैसे एक्सेस करें

- FnO 360 में स्कैल्पिंग रणनीतियों को कैसे एक्सेस करें

- पढ़ें

- स्लाइड्स

- वीडियो

7.1 स्मार्ट विकल्प रणनीतियां क्या हैं?

स्मार्ट विकल्प रणनीतियां ट्रेडिंग तकनीकों हैं, जिनमें विकल्प कॉन्ट्रैक्ट-कॉल शामिल हैं और विशेष उद्देश्यों को प्राप्त करने के लिए रखती हैं, जैसे

- प्रतिरक्षा

- अनुमान

- आय अर्जित करना

यहां स्टॉक खरीदने या बेचने के बजाय आप निर्धारित जोखिम/रिवॉर्ड के साथ एक विशेष ट्रेड सेटअप बनाने के लिए विकल्पों के कॉम्बिनेशन का उपयोग करते हैं

ऑप्शन कॉन्ट्रैक्ट में शामिल बेसिक कॉन्सेप्ट

|

संकल्पना/कॉन्सेप्ट |

खरीदार की भूमिका |

विक्रेता की भूमिका |

|

कॉल विकल्प |

खरीदने का अधिकार |

बेचने का दायित्व |

|

Put Option |

बेचने का अधिकार |

खरीदने का दायित्व |

|

प्रीमियम |

भुगतान |

प्राप्त करना |

|

स्ट्राइक प्राइस |

एक्सरसाइज मूल्य |

एक्सरसाइज मूल्य |

|

समाप्ति |

एक्सरसाइज़ करने का अंतिम दिन |

दायित्व का अंतिम दिन |

विकल्प रणनीतियों का उपयोग क्यों करना चाहिए?

क्योंकि

- इसकी पूंजी की आवश्यकता कम है

- परिभाषित जोखिम और रिवॉर्ड

- बुलिश, बेयरिश और यहां तक कि साइडवेज़ मार्केट में पैसे कमाएं

- स्टॉक न चलने पर भी लाभ मिल सकता है

स्मार्ट विकल्प रणनीतियों के प्रकार

बुलिश स्ट्रेटजी

- लंबी कॉल

- बुल कॉल स्प्रेड

- बुल स्प्रेड

- लॉन्ग कॉल बटरफ्लाई

- संक्षिप्त करना

बियरिश स्ट्रेटेजी

- प्रसारित करना

- बियर कॉल स्प्रेड

- बियर बटरफ्लाई स्प्रेड

- बेर आयरन कॉन्डोर स्प्रेड

तटस्थ रणनीतियां

- कैलेंडर कॉल स्प्रेड

- कैलेंडर पुट स्प्रेड

- संक्षिप्त पट्टी

- शार्ट स्ट्रैंगल

5 पैसा तक FnO 360 प्लेटफॉर्म में टाउस स्मार्ट स्ट्रेटेजी - कृपया इस लिंक पर क्लिक करें

7.2 बुलिश स्ट्रेटेजी

A. लंबी कॉल

लॉन्ग कॉल स्ट्रेटजी एक सरल और लोकप्रिय विकल्प ट्रेडिंग स्ट्रेटजी है जिसका इस्तेमाल तब किया जाता है जब कोई ट्रेडर अंतर्निहित एसेट की कीमत बढ़ने की उम्मीद करता है. इस स्ट्रेटजी में कॉल विकल्प खरीदना शामिल है, जो ट्रेडर को विकल्प समाप्त होने से पहले निर्दिष्ट स्ट्राइक कीमत पर अंतर्निहित एसेट खरीदने का अधिकार देता है, लेकिन दायित्व नहीं है.

लंबी कॉल की मशीनें

लॉन्ग कॉल स्ट्रेटजी लागू करते समय, ट्रेडर कॉल विकल्प खरीदने के लिए प्रीमियम का भुगतान करता है. यह प्रीमियम वह अधिकतम राशि है जिसे ट्रेडर खो सकता है, क्योंकि यह विकल्प प्राप्त करने की लागत है. स्ट्राइक प्राइस वह कीमत है जिस पर ट्रेडर अंतर्निहित एसेट खरीद सकता है. अगर एसेट की कीमत हड़ताल की कीमत से अधिक बढ़ती है, तो ट्रेडर इस विकल्प का उपयोग कर सकता है और कम हड़ताल कीमत पर एसेट खरीद सकता है, संभावित रूप से इसे लाभ के लिए उच्च मार्केट कीमत पर बेच सकता है.

लाभ और हानि की क्षमता

लॉन्ग कॉल स्ट्रेटजी का संभावित लाभ सैद्धांतिक रूप से असीमित होता है, क्योंकि एसेट की कीमत अनिश्चित रूप से बढ़ सकती है. इस स्ट्रेटजी के लिए ब्रेकेवन पॉइंट स्ट्राइक की कीमत और भुगतान किए गए प्रीमियम है. इस स्तर से ऊपर की किसी भी कीमत के परिणामस्वरूप लाभ होगा. उदाहरण के लिए, अगर स्ट्राइक की कीमत ₹50 है और भुगतान किया गया प्रीमियम ₹5 है, तो ब्रेकेवन पॉइंट ₹55 है . अगर एसेट की कीमत ₹60 तक बढ़ जाती है, तो ट्रेडर इसे ₹50 पर खरीद सकता है और इसे ₹60 पर बेच सकता है, जिसके परिणामस्वरूप प्रति शेयर ₹5 का लाभ मिलता है. लंबी कॉल स्ट्रेटजी का अधिकतम नुकसान भुगतान किए गए प्रीमियम तक सीमित है. अगर एसेट की कीमत समाप्ति से पहले हड़ताल की कीमत से अधिक नहीं बढ़ती है, तो यह विकल्प निरपेक्ष रूप से समाप्त हो जाएगा, और ट्रेडर भुगतान किए गए प्रीमियम को खो देगा.

लाभ और हानियां

लॉन्ग कॉल स्ट्रेटजी के लाभों में शामिल हैं:

-

- सीमित जोखिम: अधिकतम नुकसान भुगतान किए गए प्रीमियम तक सीमित है, जिससे यह कम जोखिम वाली रणनीति बन जाती है.

- असीमित लाभ की क्षमता: संभावित लाभ असीमित है क्योंकि एसेट की कीमत अनिश्चित रूप से बढ़ सकती है.

- लीवरेज: एक छोटा निवेश (प्रीमियम) अंडरलाइंग एसेट में बड़ी पोजीशन को नियंत्रित कर सकता है, जो महत्वपूर्ण लाभ प्रदान करता है.

नुकसान में शामिल हैं:

-

- समय में कमी: ऑप्शन की वैल्यू कम हो जाती है, क्योंकि वे समाप्ति तक पहुंच जाते हैं. अगर एसेट की कीमत तेज़ी से नहीं बढ़ती है, तो ऑप्शन की वैल्यू कम हो सकती है, भले ही ट्रेडर की भविष्यवाणी अंततः सही हो.

- कोई डिविडेंड नहीं: कॉल विकल्प धारकों को अंडरलाइंग एसेट पर डिविडेंड प्राप्त नहीं होता है, जो सीधे एसेट के मालिक होने की तुलना में नुकसान हो सकता है.

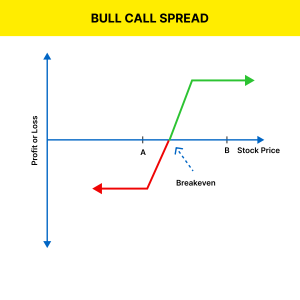

B. बुल कॉल स्प्रेड

बुल कॉल स्प्रेड एक अधिक कंज़र्वेटिव बुलिश ऑप्शन्स स्ट्रेटजी है जिसमें कम स्ट्राइक प्राइस पर कॉल ऑप्शन खरीदना और उच्च स्ट्राइक प्राइस पर दूसरा कॉल ऑप्शन बेचना शामिल है, दोनों ही एक ही समाप्ति तिथि के साथ. इस स्ट्रेटजी का उपयोग तब किया जाता है जब ट्रेडर एसेट की कीमत में मध्यम वृद्धि की उम्मीद करता है.

बुल कॉल स्प्रेड के मैकेनिक्स

बुल कॉल स्प्रेड को लागू करने के लिए, ट्रेडर कम स्ट्राइक कीमत पर कॉल विकल्प खरीदता है और उच्च स्ट्राइक कीमत पर एक अन्य कॉल विकल्प बेचता है. उच्च स्ट्राइक कॉल विकल्प को बेचने से प्राप्त प्रीमियम, कम स्ट्राइक कॉल विकल्प के लिए भुगतान किए गए प्रीमियम का हिस्सा, स्ट्रेटजी की कुल लागत को कम करता है.

लाभ और हानि की क्षमता

बुल कॉल स्प्रेड के लिए अधिकतम लाभ हड़ताल की कीमतों में से भुगतान किए गए निवल प्रीमियम को घटाकर अंतर है. उदाहरण के लिए, अगर ट्रेडर ₹5 के प्रीमियम पर ₹50 की हड़ताल कीमत वाला कॉल विकल्प खरीदता है और ₹2 के प्रीमियम के लिए ₹60 की हड़ताल कीमत वाला कॉल विकल्प बेचता है, तो भुगतान किया गया कुल प्रीमियम ₹3 है . अधिकतम लाभ ₹10 है (हड़ताल की कीमतों के बीच अंतर), ₹3 (नेट प्रीमियम), जिसके परिणामस्वरूप प्रति शेयर अधिकतम ₹7 का लाभ मिलता है.

अधिकतम नुकसान भुगतान किए गए निवल प्रीमियम तक सीमित है. अगर एसेट की कीमत कम हड़ताल की कीमत से अधिक नहीं बढ़ती है, तो दोनों विकल्पों की समाप्ति निरपेक्ष होगी, और ट्रेडर भुगतान किए गए निवल प्रीमियम को खो देंगे.

लाभ और हानियां

बुल कॉल स्प्रेड के लाभ इस प्रकार हैं:

- कम लागत: उच्च स्ट्राइक कॉल विकल्प बेचने से प्राप्त प्रीमियम स्ट्रेटेजी की कुल लागत को कम करता है.

- सीमित जोखिम: अधिकतम नुकसान भुगतान किए गए नेट प्रीमियम तक सीमित है, जिससे यह अपेक्षाकृत कम जोखिम वाली रणनीति बन जाती है.

नुकसान में शामिल हैं:

- कैप्ड प्रॉफिट: अधिकतम लाभ स्ट्राइक प्राइस के बीच अंतर के लिए सीमित है, माइनस नेट प्रीमियम का भुगतान.

- जटिलता: यह रणनीति एक आसान लंबी कॉल से अधिक जटिल है, जिसमें ट्रेडर को दो विकल्पों को मैनेज करने की आवश्यकता होती है.

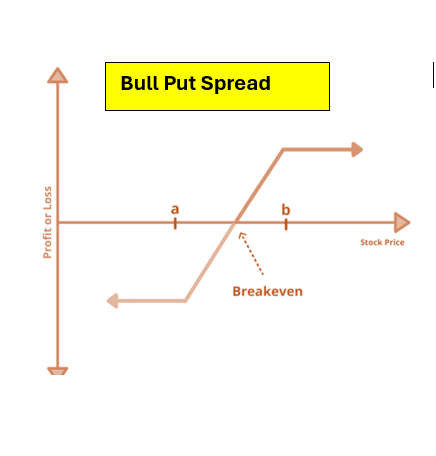

ग. बुल पुट स्प्रेड

बुल पुट स्प्रेड एक और कंज़र्वेटिव बुलिश ऑप्शन्स स्ट्रेटजी है जिसमें उच्च हड़ताल कीमत पर एक पुट ऑप्शन बेचना और कम स्ट्राइक कीमत पर दूसरा पूट ऑप्शन खरीदना शामिल है, दोनों ही एक ही समाप्ति तिथि के साथ. इस स्ट्रेटजी का उपयोग तब किया जाता है जब ट्रेडर एसेट की कीमत बढ़ने या स्थिर रहने की उम्मीद करता है.

बुल पुट स्प्रेड के तंत्र

बुल पुट स्प्रेड को लागू करने के लिए, ट्रेडर उच्च हड़ताल कीमत पर एक पुट विकल्प बेचता है और कम हड़ताल कीमत पर दूसरा विकल्प खरीदता है. उच्च हड़ताल लगाने के विकल्प को बेचने से प्राप्त प्रीमियम, कम हड़ताल लगाने के विकल्प के लिए भुगतान किए गए प्रीमियम का हिस्सा, स्ट्रेटजी की कुल लागत को कम करता है.

लाभ और हानि की क्षमता

बुल पुट स्प्रेड के लिए अधिकतम लाभ प्राप्त नेट प्रीमियम है. उदाहरण के लिए, अगर ट्रेडर ₹5 के प्रीमियम के लिए ₹60 की स्ट्राइक प्राइस वाला इनपुट विकल्प बेचता है और ₹2 के प्रीमियम के लिए ₹50 की स्ट्राइक प्राइस वाला विकल्प खरीदता है, तो प्राप्त नेट प्रीमियम ₹3 है.

अधिकतम नुकसान हड़ताल की कीमतों के बीच के अंतर तक सीमित होता है, जिसमें प्राप्त निवल प्रीमियम को घटा दिया जाता है. अगर एसेट की कीमत कम हड़ताल की कीमत से कम हो जाती है, तो दोनों विकल्पों का उपयोग किया जाएगा, और ट्रेडर स्ट्राइक की कीमतों के बीच का अंतर प्राप्त नेट प्रीमियम को घटाकर गुम करेगा.

लाभ और हानियां

बुल पुट स्प्रेड के लाभ इस प्रकार हैं:

- कम लागत: उच्च स्ट्राइक पुट विकल्प बेचने से प्राप्त प्रीमियम स्ट्रेटेजी की कुल लागत को कम करता है.

- सीमित जोखिम: अधिकतम नुकसान स्ट्राइक प्राइस के बीच अंतर तक सीमित है, माइनस नेट प्रीमियम प्राप्त हुआ है.

नुकसान में शामिल हैं:

- सीमित लाभ: अधिकतम लाभ प्राप्त निवल प्रीमियम तक सीमित है.

- जटिलता: यह रणनीति एक आसान लंबी कॉल से अधिक जटिल है, जिसमें ट्रेडर को दो विकल्पों को मैनेज करने की आवश्यकता होती है.

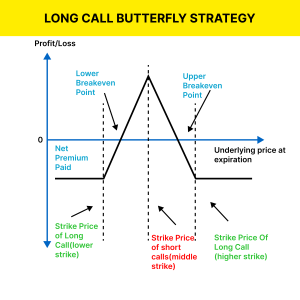

लंबी कॉल बटरफ्लाई स्ट्रेटजी

लॉन्ग कॉल बटरफ्लाई स्प्रेड एक ऑप्शन ट्रेडिंग स्ट्रेटजी है जिसका उपयोग तब किया जाता है जब कोई ट्रेडर समाप्ति के समय किसी विशिष्ट स्तर (स्ट्राइक प्राइस) के पास स्टॉक की कीमत रहने की उम्मीद करता है. यह एक सीमित-जोखिम, सीमित-रिवॉर्ड स्ट्रेटजी है और इसे कम अस्थिरता से लाभ प्राप्त करने के लिए डिज़ाइन किया गया है.

लॉन्ग कॉल बटरफ्लाई की संरचना:

इसमें चार कॉल विकल्पों का उपयोग करके, एक ही समाप्ति तिथि के साथ तीन स्ट्राइक प्राइस शामिल हैं:

- लोअर स्ट्राइक (A) पर 1 कॉल खरीदें

- मिडल स्ट्राइक पर 2 कॉल बेचें (B)

- हायर स्ट्राइक (C) पर 1 कॉल खरीदें

कहां:

-

स्ट्राइक ए <स्ट्राइक बी <स्ट्राइक सी

-

सभी कॉल एक ही अंतर्निहित हैं और उनकी समाप्ति तिथि एक ही है.

उदाहरण,:

मान लें कि स्टॉक ₹100 पर ट्रेडिंग कर रहा है.

-

₹12 में ₹90 में 1 कॉल खरीदें

-

₹6 के लिए ₹100 में 2 कॉल बेचें (₹12 प्राप्त करें)

-

₹2 में ₹110 में 1 कॉल खरीदें

🔹 नेट प्रीमियम का भुगतान = ₹12 (खरीदें) - ₹12 (बेचें) + ₹2 (खरीदें) = ₹2 (नेट डेबिट)

समाप्ति पर भुगतान:

-

अधिकतम लाभ: जब स्टॉक मिडल स्ट्राइक (B) पर बंद हो जाता है (यानी, इस उदाहरण में ₹100).

-

अधिकतम नुकसान: भुगतान किया गया निवल प्रीमियम (₹2 उदाहरण के रूप में), अगर स्टॉक ₹90 या उससे अधिक की अवधि समाप्त हो जाती है, तो ₹110 से कम.

-

ब्रेकवेन पॉइंट्स:

-

लोअर बीईपी = स्ट्राइक ए + नेट प्रीमियम (₹ 90 + ₹ 2 = ₹ 92)

-

अपर BEP = स्ट्राइक C - नेट प्रीमियम (₹ 110 - ₹ 2 = ₹ 108)

-

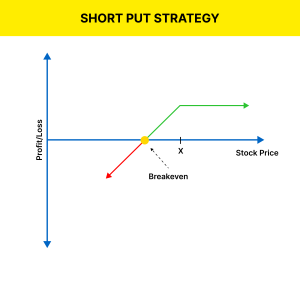

शॉर्ट पुट स्ट्रेटजी

शॉर्ट पुट स्ट्रेटजी (जिसे नेक्ड पुट भी कहा जाता है) एक बुलिश ऑप्शन स्ट्रेटजी है, जहां एक ट्रेडर बढ़ती या स्थिर स्टॉक की कीमत से लाभ के लिए एक पुट विकल्प बेचता है.

- शॉर्ट पुट स्ट्रेटजी, जिसे नेकेड पुट भी कहा जाता है, एक ऑप्शन ट्रेडिंग दृष्टिकोण है, जहां निवेशक स्थिर या बढ़ती स्टॉक की कीमत से लाभ लेने के इरादे से एक पुट विकल्प बेचता है. पुट बेचकर, ट्रेडर को प्रीमियम अपफ्रंट प्राप्त होता है, जो इस स्ट्रेटजी में अधिकतम संभावित लाभ को दर्शाता है.

- अगर विकल्प का उपयोग किया जाता है, तो विक्रेता स्ट्राइक प्राइस पर अंडरलाइंग स्टॉक खरीदने के लिए बाध्य है, आमतौर पर जब स्टॉक की कीमत स्ट्राइक से कम हो जाती है. यह स्ट्रेटजी मार्केट की बुलिश स्थितियों के लिए सबसे उपयुक्त है, जहां ट्रेडर को उम्मीद है कि स्टॉक समाप्त होने तक स्ट्राइक प्राइस से ऊपर रहेगा.

- अगर स्टॉक स्ट्राइक से ऊपर रहता है, तो विकल्प की समयसीमा समाप्त हो जाती है, और विक्रेता पूरे प्रीमियम को लाभ के रूप में रखता है. हालांकि, अगर स्टॉक स्ट्राइक प्राइस से कम हो जाता है, तो सेलर को स्ट्राइक प्राइस और स्टॉक की मार्केट प्राइस के बीच अंतर के बराबर नुकसान हो सकता है, जिसमें प्राप्त प्रीमियम शून्य हो जाता है.

- ब्रेक-ईवन पॉइंट की गणना स्ट्राइक प्राइस से प्रीमियम को घटाकर की जाती है.

- हालांकि यह स्ट्रेटजी ट्रेडर को आय अर्जित करने और कम प्रभावी कीमत पर स्टॉक खरीदने की अनुमति देती है, लेकिन अगर स्टॉक की कीमत तीव्र रूप से गिरती है, तो इसमें महत्वपूर्ण जोखिम होता है, जिससे उचित रिस्क मैनेजमेंट होना आवश्यक है या कैश-सेक्योर्ड पर अधिक रूढ़िवादी वेरिएशन के रूप में विचार करना आवश्यक है.

यह कैसे काम करता है:

- आप एक विशिष्ट स्ट्राइक प्राइस पर 1 पुट ऑप्शन बेचते हैं (लिखते हैं).

- बदले में, आपको प्रीमियम प्राप्त होता है.

- अगर खरीदार एक्सरसाइज़ विकल्प का उपयोग करता है, तो आप स्ट्राइक प्राइस पर स्टॉक खरीदने के लिए बाध्य हैं.

पेऑफ मैकेनिक्स:

- अधिकतम लाभ = प्राप्त प्रीमियम

- अधिकतम नुकसान = अगर स्टॉक ज़ीरो तक गिर जाता है, तो आपका नुकसान = स्ट्राइक प्राइस - प्रीमियम

- ब्रेकवन पॉइंट = स्ट्राइक प्राइस - प्रीमियम प्राप्त हुआ

उदाहरण,:

मान लीजिए कि स्टॉक ₹100 पर ट्रेडिंग कर रहा है.

-

आप स्ट्राइक प्राइस = ₹95 के साथ 1 पुट ऑप्शन बेचते हैं

-

प्राप्त प्रीमियम = ₹4

समाप्ति पर परिणाम:

-

₹95 से अधिक का स्टॉक बंद हो जाता है (₹100 में कहें):

विकल्प समाप्त हो जाता है बेकार → आप ₹4 का लाभ रखते हैं. -

₹92 में स्टॉक बंद हो जाता है:

आपको करना होगा ₹95 में स्टॉक खरीदें, लेकिन इसकी कीमत ₹92 है →

नुकसान = ₹3 - ₹4 प्रीमियम = नेट लॉस ₹1 -

स्टॉक ₹0 तक जाता है:

आपको अभी भी ₹95 → लॉस = ₹95 - ₹4 पर खरीदना होगा = ₹91

7.3. बियरिश स्ट्रेटेजी

क. बियर कॉल स्प्रेड

बियर कॉल स्प्रेड एक विकल्प स्ट्रेटजी है जिसका इस्तेमाल तब किया जाता है जब कोई निवेशक अंतर्निहित एसेट की कीमत में मध्यम गिरावट की उम्मीद करता है. इसमें दो प्रमुख कार्य शामिल हैं: कॉल विकल्प बेचना और उच्च हड़ताल कीमत के साथ दूसरा कॉल विकल्प खरीदना, लेकिन एक ही समाप्ति तिथि. यहां विस्तृत विवरण दिया गया है:

यह कैसे काम करता है

-

- कॉल विकल्प बेचें: एक निश्चित स्ट्राइक प्राइस पर कॉल विकल्प बेचें, आमतौर पर एसेट की वर्तमान मार्केट कीमत से थोड़ा अधिक.

- कॉल विकल्प खरीदें: साथ ही, उच्च स्ट्राइक प्राइस पर एक और कॉल विकल्प खरीदें, लेकिन उसी समाप्ति तिथि के साथ.

कब इस्तेमाल करें

- मध्यम रूप से बेयरिश आउटलुक: जब आप एसेट की कीमत में थोड़ी कमी की उम्मीद करते हैं.

- रिस्क मैनेजमेंट: शॉर्ट सेलिंग की तुलना में संभावित नुकसान को सीमित करना.

फायदे और नुकसान

फायदे:

- सीमित जोखिम: आपका अधिकतम नुकसान सीमित है.

- प्रीमियम आय: ट्रेड शुरू करते समय आप नेट क्रेडिट अर्जित करते हैं.

नुकसान:

- सीमित लाभ: आपकी लाभ की क्षमता प्राप्त निवल प्रीमियम से सीमित है.

- समय में कमी: ऑप्शन की वैल्यू कम हो जाती है, क्योंकि वे समाप्ति तक पहुंच जाते हैं.

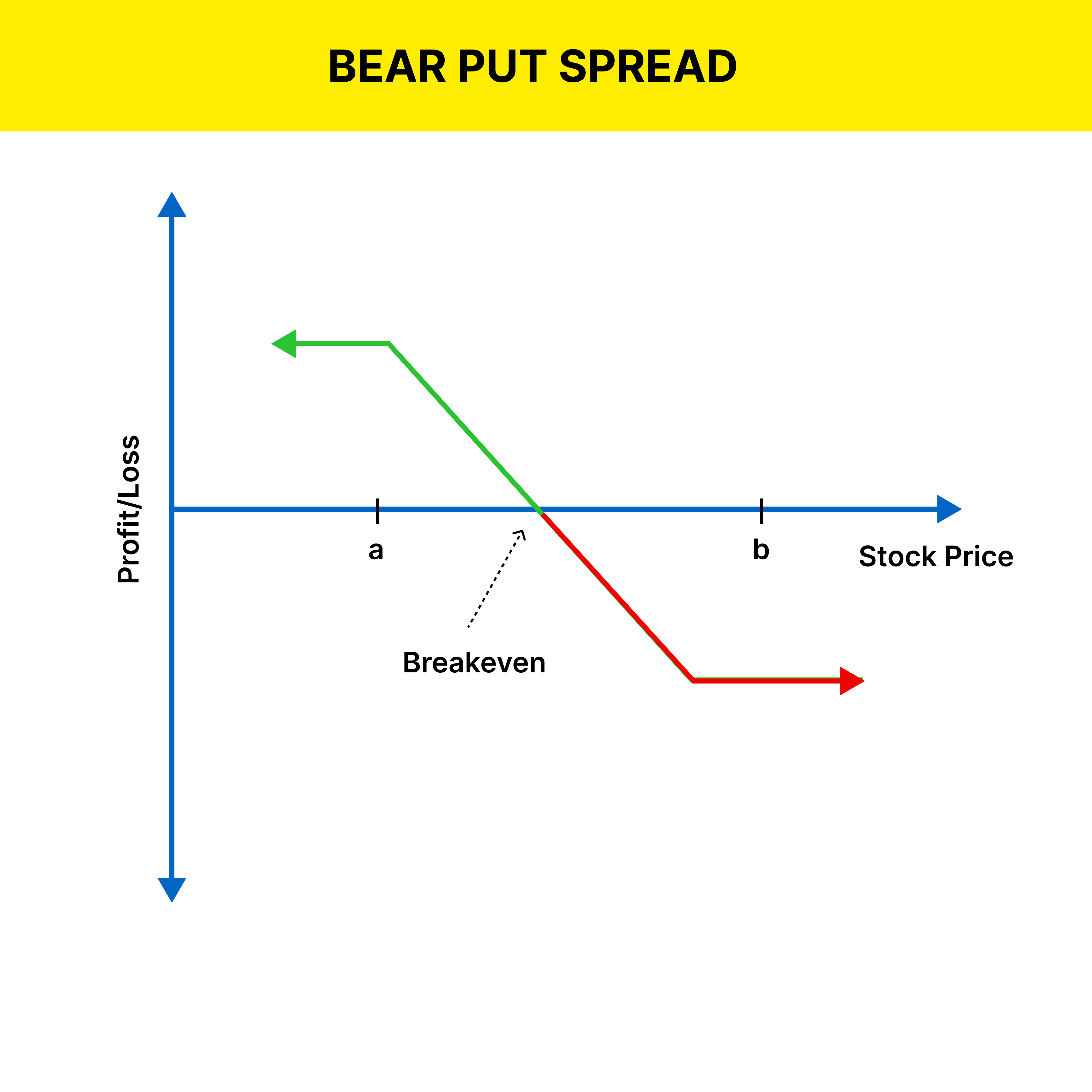

B. बीयर पुट स्प्रेड

बियर पुट स्प्रेड एक रणनीतिक विकल्प ट्रेडिंग विधि है, जिसमें इन्वेस्टर का उद्देश्य अंतर्निहित एसेट की कीमत में मध्यम गिरावट से लाभ प्राप्त करना है. इस रणनीति में पूट विकल्प खरीदना और कम स्ट्राइक कीमत के साथ दूसरा पूट विकल्प बेचना शामिल है लेकिन उसी समाप्ति तिथि होती है. यहां विस्तृत ब्रेकडाउन दिया गया है:

यह कैसे काम करता है

-

- पुट विकल्प खरीदें: एसेट की कीमत में कमी की उम्मीद करते हुए, उच्च स्ट्राइक प्राइस पर पुट विकल्प खरीदें.

- पुट विकल्प बेचें: साथ ही, एक ही समाप्ति तिथि के साथ कम स्ट्राइक प्राइस पर एक और पुट विकल्प बेचें.

कब इस्तेमाल करें

- मध्यम रूप से बेयरिश आउटलुक: जब आप एसेट की कीमत में थोड़ी से मध्यम गिरावट की उम्मीद करते हैं.

- जोखिम प्रबंधन: लंबे समय तक चलने वाली स्थिति की तुलना में संभावित नुकसान को सीमित करना.

फायदे और नुकसान

फायदे:

- सीमित जोखिम: आपका अधिकतम नुकसान भुगतान किए गए नेट प्रीमियम तक सीमित है.

- लागत में कमी: कम स्ट्राइक बेचने से प्राप्त प्रीमियम से उच्च स्ट्राइक खरीदने की लागत कम हो जाती है.

नुकसान:

-

- सीमित लाभ: आपकी लाभ क्षमता स्ट्राइक प्राइस के बीच अंतर से सीमित होती है और भुगतान किए गए निवल प्रीमियम को घटाती है.

- टाइम डेके: ऑप्शन की वैल्यू कम हो जाती है, क्योंकि वे समाप्ति तक पहुंच जाते हैं, जिसे टाइम डे के नाम से जाना जाता है.

बीयर पुट स्प्रेड एक किफायती रणनीति है जो निवेशकों को संभावित नुकसान को नियंत्रित करते हुए मध्यम कीमत में गिरावट का लाभ उठाने की अनुमति देता है.

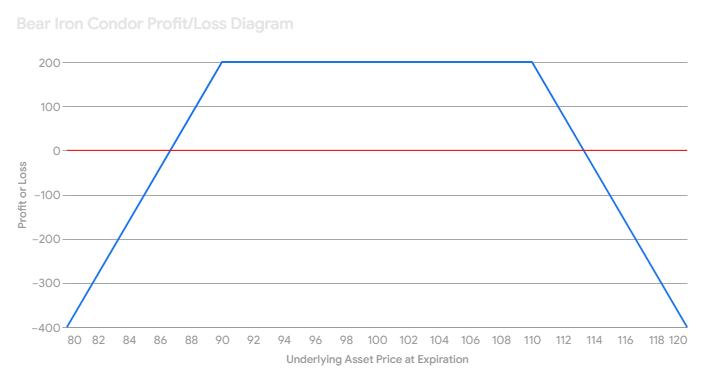

ग. बेर आयरन कॉन्डोर

बियर आयरन कंडर एक विकल्प ट्रेडिंग स्ट्रेटजी है, जिसे कम अस्थिरता के साथ अंतर्निहित एसेट की कीमत में मध्यम गिरावट से लाभ उठाने के लिए डिज़ाइन किया गया है. इस रणनीति में विभिन्न हड़ताल कीमतों के साथ चार विकल्प कॉन्ट्रैक्ट शामिल हैं, लेकिन एक ही समाप्ति तिथि शामिल है. यहां विस्तृत ब्रेकडाउन दिया गया है:

यह कैसे काम करता है

-

- कॉल स्प्रेड बेचें:

-

- कॉल विकल्प बेचें: कम स्ट्राइक प्राइस पर कॉल विकल्प बेचें.

- कॉल विकल्प खरीदें: उच्च स्ट्राइक प्राइस पर कॉल विकल्प खरीदें.

-

- पुट स्प्रेड बेचें:

-

- पुट विकल्प बेचें: उच्च स्ट्राइक प्राइस पर पुट विकल्प बेचें.

- पुट विकल्प खरीदें: कम स्ट्राइक प्राइस पर पुट विकल्प खरीदें.

कब इस्तेमाल करें

-

- मार्केट-न्यूट्रल आउटलुक: जब आप कम अस्थिरता और एसेट की कीमत एक निश्चित रेंज के भीतर रहने की उम्मीद करते हैं.

- समय-समय पर लाभ: जब तक स्टॉक की कीमत ब्रेक-इवन पॉइंट के बीच रहती है, तब तक समय बीतने से लाभ प्राप्त करने के लिए.

फायदे और नुकसान

फायदे:

-

- सीमित जोखिम: आपका अधिकतम नुकसान सीमित है.

- प्रीमियम आय: ट्रेड शुरू करते समय आप नेट क्रेडिट अर्जित करते हैं.

नुकसान:

-

- सीमित लाभ: आपकी लाभ की क्षमता प्राप्त निवल प्रीमियम से सीमित है.

- जटिलता: चार अलग-अलग विकल्पों के पोजीशन को मैनेज करना शामिल है.

बियर आयरन कंडीशनर एक बहुमुखी रणनीति है जो व्यापारियों को नियंत्रित जोखिम के साथ रेंज-बाउंड या मध्यम रूप से गिरने वाले बाजार से लाभ प्राप्त करने की अनुमति देता है.

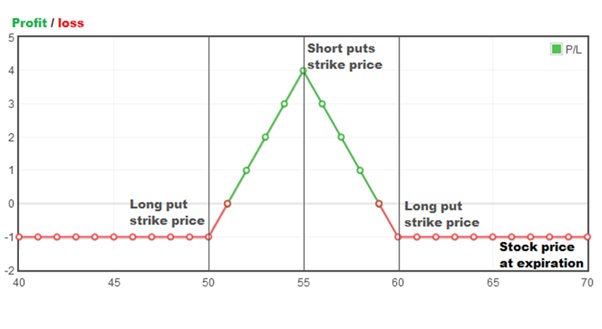

d. बियर बटरफ्लाई स्प्रेड

बियर बटरफ्लाई स्प्रेड एक ऑप्शन ट्रेडिंग स्ट्रेटजी है, जिसे अंतर्निहित एसेट की कीमत में मध्यम गिरावट की उम्मीद करने वाले ट्रेडर्स के लिए डिज़ाइन किया गया है. इसमें तीन अलग-अलग हड़ताल कीमतों 2 के साथ चार विकल्प कॉन्ट्रैक्ट शामिल हैं . यहां विस्तृत विवरण दिया गया है:

यह कैसे काम करता है

-

- दो पुट विकल्प बेचें: अधिक स्ट्राइक प्राइस पर दो पुट विकल्प बेचें.

- एक पुट विकल्प खरीदें: मिडल स्ट्राइक प्राइस पर एक पुट विकल्प खरीदें.

- दो पुट विकल्प खरीदें: कम स्ट्राइक प्राइस पर दो पुट विकल्प खरीदें.

कब इस्तेमाल करें

-

- मध्यम रूप से बेयरिश आउटलुक: जब आप एसेट की कीमत में थोड़ी से मध्यम गिरावट की उम्मीद करते हैं.

- जोखिम प्रबंधन: सीधे पुट विकल्प की तुलना में संभावित नुकसान को सीमित करने के लिए.

फायदे और नुकसान

फायदे:

-

- सीमित जोखिम: आपका अधिकतम नुकसान सीमित है.

- लागत में कमी: उच्च हड़ताल बेचने से प्राप्त प्रीमियम से कम हड़ताल खरीदने की लागत कम हो जाती है.

नुकसान:

-

- सीमित लाभ: आपकी लाभ क्षमता स्ट्राइक प्राइस के बीच अंतर से सीमित होती है और भुगतान किए गए निवल प्रीमियम को घटाती है.

- टाइम डेके: ऑप्शन की वैल्यू कम हो जाती है, क्योंकि वे समाप्ति तक पहुंच जाते हैं, जिसे टाइम डे के नाम से जाना जाता है.

7.3. तटस्थ रणनीतियां

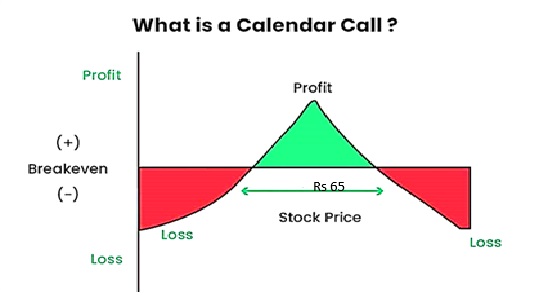

क. कैलेंडर कॉल

कैलेंडर कॉल (जिसे कॉल कैलेंडर स्प्रेड भी कहा जाता है) एक विकल्प ट्रेडिंग स्ट्रेटजी है जिसमें एक ही स्ट्राइक कीमत के साथ दो कॉल विकल्प होते हैं लेकिन अलग-अलग समाप्ति तिथि होते हैं. इस स्ट्रेटजी का उपयोग तब किया जाता है जब कोई निवेशक निकट अवधि में अंतर्निहित एसेट में न्यूनतम कीमत की मूवमेंट की उम्मीद करता है, लेकिन लंबे समय तक कीमत में संभावित वृद्धि का अनुमान लगाता है. यहां विस्तृत विवरण दिया गया है:

यह कैसे काम करता है

- निकट-अवधि कॉल विकल्प बेचें: छोटी समाप्ति तिथि के साथ कॉल विकल्प बेचें.

- लॉन्ग-टर्म कॉल विकल्प खरीदें: एक ही स्ट्राइक प्राइस के साथ कॉल विकल्प खरीदें, लेकिन बाद की समाप्ति तिथि.

कब इस्तेमाल करें

- न्यूट्रल टू थिट बुलिश आउटलुक: जब आप निकट अवधि में न्यूनतम प्राइस मूवमेंट की उम्मीद करते हैं, लेकिन लंबी अवधि में कीमत में संभावित वृद्धि की उम्मीद करते हैं.

- समय-समय पर लाभ: नज़दीकी-टर्म कॉल विकल्प के तेज़ समय-अवधि का लाभ उठाने के लिए.

फायदे और नुकसान

फायदे:

- सीमित जोखिम: आपका अधिकतम नुकसान भुगतान किए गए नेट प्रीमियम पर सीमित है.

- प्रीमियम आय: ट्रेड शुरू करते समय आप नेट क्रेडिट अर्जित करते हैं.

नुकसान:

- सीमित लाभ: आपकी लाभ की क्षमता प्राप्त निवल प्रीमियम से सीमित है.

- जटिलता: दो अलग-अलग समाप्ति तिथियों को मैनेज करना अधिक जटिल हो सकता है

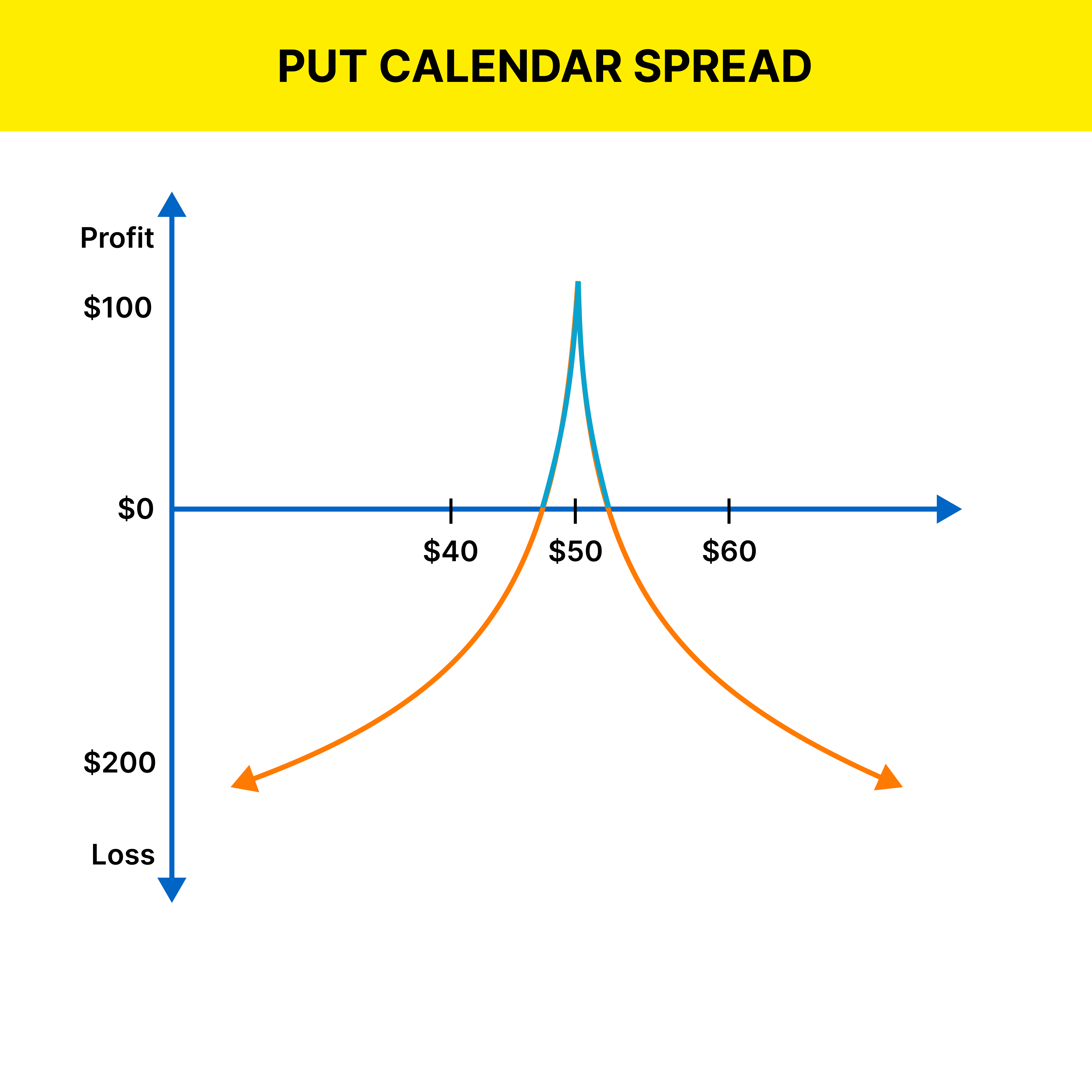

ख. कैलेंडर पुट

कैलेंडर पुट (जो पुट कैलेंडर स्प्रेड के रूप में भी जाना जाता है) एक विकल्प ट्रेडिंग स्ट्रेटजी है जिसमें एक ही स्ट्राइक कीमत के साथ दो पुट विकल्प होते हैं लेकिन अलग-अलग समाप्ति तिथि होते. इस स्ट्रेटजी का उपयोग तब किया जाता है जब कोई निवेशक निकट अवधि में अंतर्निहित एसेट में न्यूनतम कीमत की मूवमेंट की उम्मीद करता है, लेकिन लंबे समय तक कीमत में संभावित कमी का अनुमान लगाता है. आइए विवरणों के बारे में जानें:

यह कैसे काम करता है

-

- नियर-टर्म पुट विकल्प बेचें: छोटी समाप्ति तिथि के साथ पुट विकल्प बेचें.

- लॉन्ग-टर्म पुट विकल्प खरीदें: एक ही स्ट्राइक प्राइस के साथ पुट विकल्प खरीदें, लेकिन बाद की समाप्ति तिथि.

कब इस्तेमाल करें

- न्यूट्रल से थोड़ा बेयरिश आउटलुक: जब आप निकट अवधि में न्यूनतम कीमत में उतार-चढ़ाव की उम्मीद करते हैं, लेकिन लंबी अवधि में कीमत में संभावित गिरावट की उम्मीद करते हैं.

- समय-समय पर होने वाला लाभ: नियर-टर्म पुट विकल्प के तेज़ समय-कमी का लाभ उठाने के लिए.

फायदे और नुकसान

फायदे:

- सीमित जोखिम: आपका अधिकतम नुकसान भुगतान किए गए नेट प्रीमियम पर सीमित है.

- लागत में कमी: नज़दीकी अवधि में बेचने से प्राप्त प्रीमियम से लॉन्ग-टर्म पुट खरीदने की लागत कम होती है.

नुकसान:

- सीमित लाभ: आपकी लाभ की क्षमता प्राप्त निवल प्रीमियम से सीमित है.

- जटिलता: दो अलग-अलग समाप्ति तिथियों को मैनेज करना अधिक जटिल हो सकता है.

कैलेंडर पुट की रणनीति उन निवेशकों के लिए उपयोगी है, जिनके पास लंबे समय में थोड़ा बेरिश्ड आउटलुक है और अपने पोजीशन की लागत को कम करना चाहते हैं, जो एक नज़दीकी इन्वेस्टमेंट विकल्प को बेचकर.

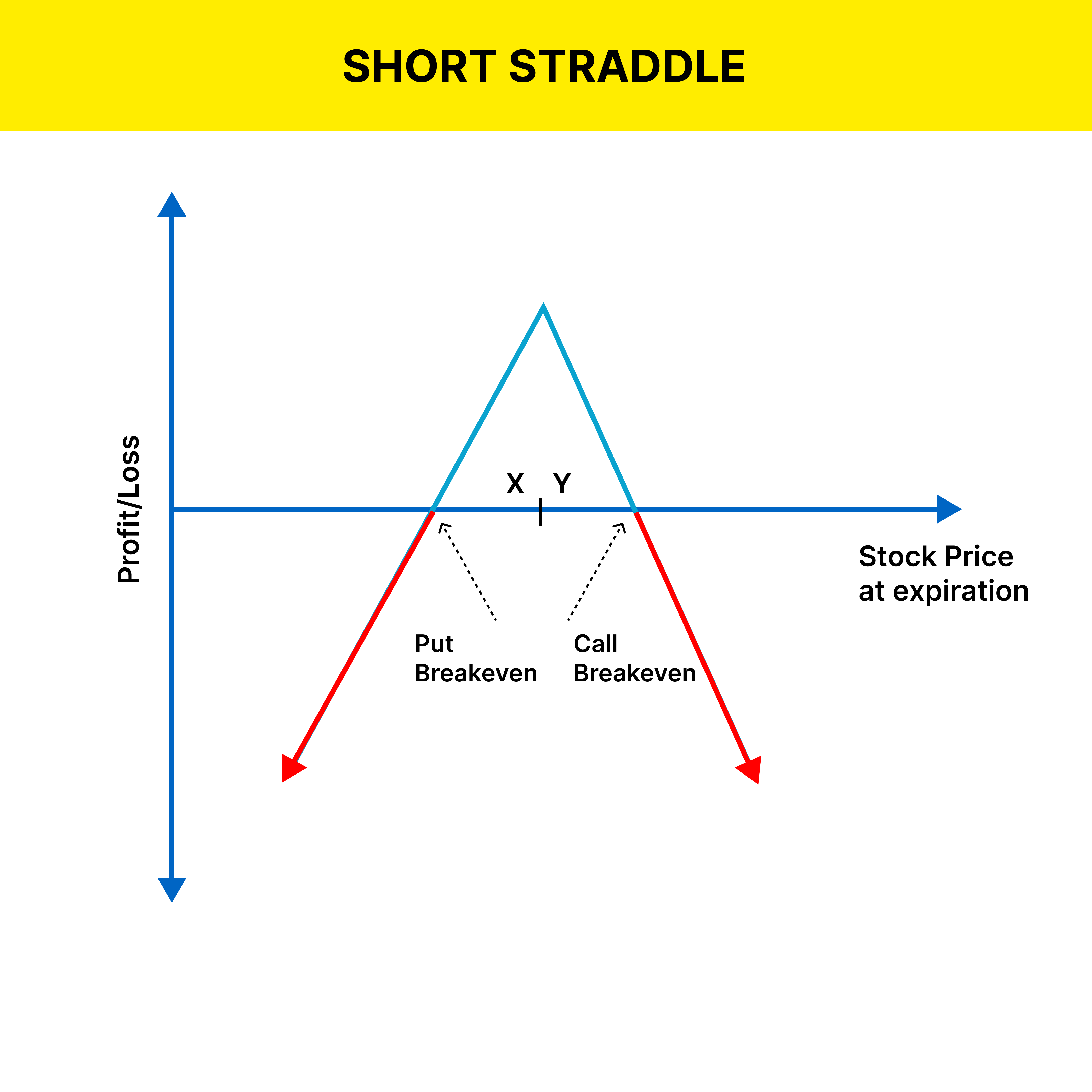

C. शॉर्ट स्ट्रैडल

एक शॉर्ट स्ट्रैडल स्ट्रेटजी में एक कॉल और एक ही स्ट्राइक प्राइस और समाप्ति तिथि के साथ उसी अंतर्निहित एसेट पर एक पुट विकल्प को बेचना शामिल है. इस स्ट्रेटजी का इस्तेमाल आमतौर पर तब किया जाता है जब कोई निवेशक अंतर्निहित एसेट की कीमत में कम अस्थिरता और महत्वपूर्ण मूवमेंट की कमी से लाभ की उम्मीद करता है. यहां विस्तृत विवरण दिया गया है:

यह कैसे काम करता है

-

- कॉल विकल्प बेचें: अंडरलाइंग एसेट की वर्तमान मार्केट कीमत के करीब स्ट्राइक प्राइस पर कॉल विकल्प बेचें.

- पुट विकल्प बेचें: कॉल विकल्प के रूप में एक ही स्ट्राइक प्राइस और समाप्ति तिथि पर पुट विकल्प बेचें.

कब इस्तेमाल करें

- मार्केट-न्यूट्रल आउटलुक: जब आप कम उतार-चढ़ाव की उम्मीद करते हैं और मानते हैं कि एसेट की कीमत संकीर्ण रेंज के भीतर रहेगी.

- समय-समय पर लाभ: समाप्ति के दृष्टिकोण के रूप में विकल्पों के प्रीमियम के तेज़ समय-अवधि से लाभ प्राप्त करने के लिए.

फायदे और नुकसान

फायदे:

- प्रीमियम आय: ट्रेड शुरू करते समय आपको एक महत्वपूर्ण प्रीमियम प्राप्त होता है.

- स्थिरता से लाभ: अगर अंडरलाइंग एसेट की कीमत स्थिर रहती है, तो लाभदायक.

नुकसान:

- असीमित जोखिम: अगर स्टॉक की कीमत किसी भी दिशा में तेजी से बढ़ती है, तो महत्वपूर्ण नुकसान की संभावना.

- मार्जिन की आवश्यकताएं: अनलिमिटेड जोखिम के कारण पर्याप्त मार्जिन की आवश्यकता होती है.

शॉर्ट स्ट्रैडल स्ट्रैडल स्ट्रेटजी कम उतार-चढ़ाव वाले वातावरण में प्रभावी हो सकती है, लेकिन अगर अंतर्निहित एसेट की कीमत तीव्र रूप से बढ़ती है, तो इसमें महत्वपूर्ण जोखिम होता है. इस रणनीति को लागू करने से पहले संभावित जोखिमों और रिवॉर्ड पर हमेशा विचार करें.

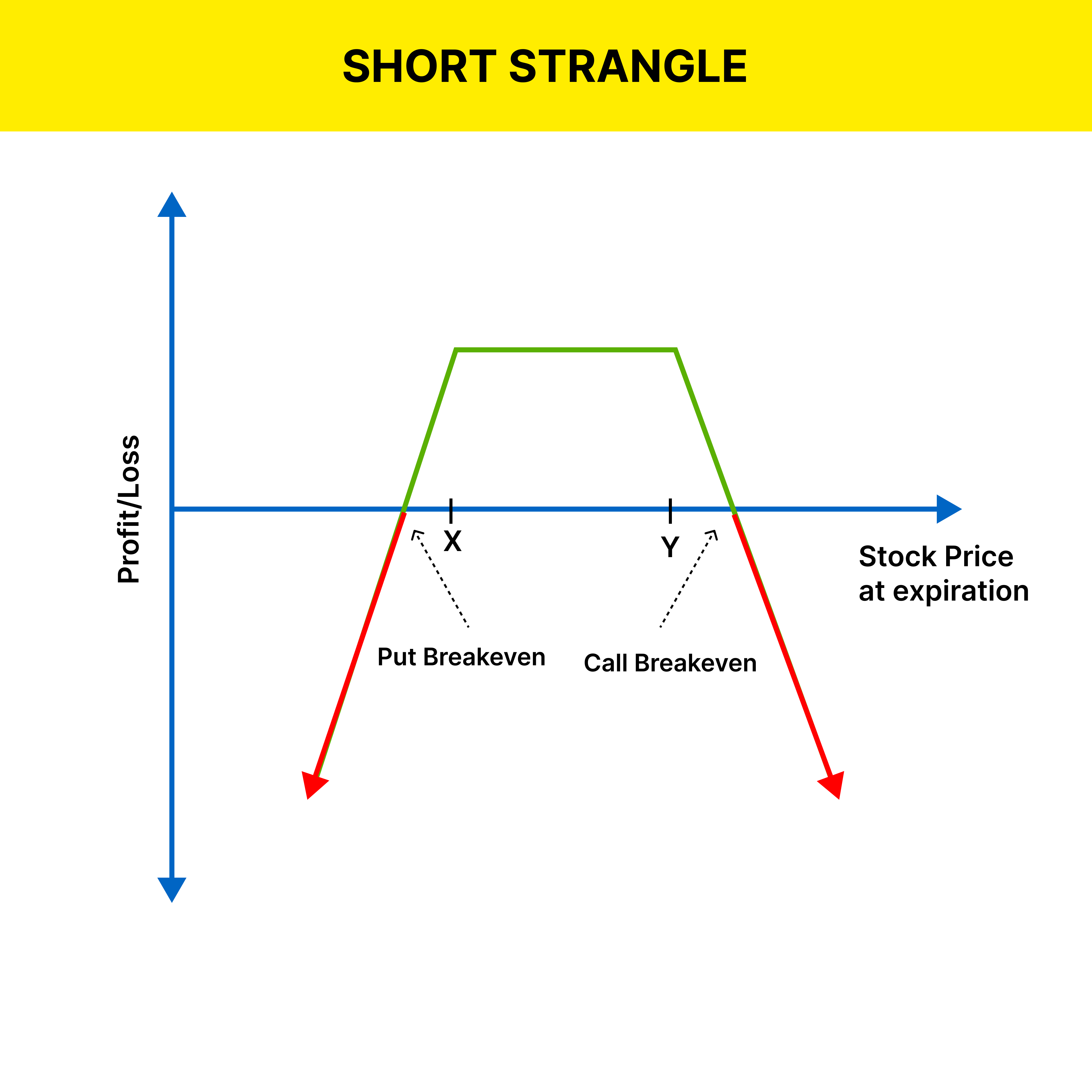

घ. शॉर्ट स्ट्रेंगल

शॉर्ट स्ट्रेंगल एक ऑप्शन ट्रेडिंग स्ट्रेटजी है, जिसमें इन्वेस्टर आउट-ऑफ-द-मनी कॉल विकल्प और उसी एक्सपायरी डेट के साथ उसी अंतर्निहित एसेट पर पैसे डालने का विकल्प बेचता है. इस स्ट्रेटजी का इस्तेमाल आमतौर पर तब किया जाता है जब इन्वेस्टर को अंतर्निहित एसेट में कम अस्थिरता की उम्मीद होती है और इसका उद्देश्य महत्वपूर्ण मूवमेंट की कमी से लाभ प्राप्त करना होता है. यहां विस्तृत ब्रेकडाउन दिया गया है:

यह कैसे काम करता है

-

- आउट-ऑफ-मनी कॉल विकल्प बेचें: अंडरलाइंग एसेट की वर्तमान मार्केट कीमत से अधिक स्ट्राइक प्राइस के साथ कॉल विकल्प बेचें.

- आउट-ऑफ-मनी पुट विकल्प बेचें: अंडरलाइंग एसेट की वर्तमान मार्केट कीमत से कम स्ट्राइक प्राइस के साथ पुट विकल्प बेचें.

कब इस्तेमाल करें

- मार्केट-न्यूट्रल आउटलुक: जब आप कम उतार-चढ़ाव की उम्मीद करते हैं और मानते हैं कि एसेट की कीमत विस्तृत रेंज के भीतर रहेगी.

- समय-समय पर लाभ: समाप्ति के दृष्टिकोण के रूप में विकल्पों के प्रीमियम के तेज़ समय-अवधि से लाभ प्राप्त करने के लिए.

फायदे और नुकसान

फायदे:

- प्रीमियम आय: ट्रेड शुरू करते समय आपको एक महत्वपूर्ण प्रीमियम प्राप्त होता है.

- स्थिरता से लाभ: अगर अंडरलाइंग एसेट की कीमत स्ट्राइक प्राइस के भीतर स्थिर रहती है, तो लाभदायक.

नुकसान:

- असीमित जोखिम: अगर स्टॉक की कीमत किसी भी दिशा में तेजी से बढ़ती है, तो महत्वपूर्ण नुकसान की संभावना.

- मार्जिन की आवश्यकताएं: अनलिमिटेड जोखिम के कारण पर्याप्त मार्जिन की आवश्यकता होती है.

शॉर्ट स्ट्रेंगल स्ट्रेटेजी कम उतार-चढ़ाव वाले वातावरण में प्रभावी हो सकती है, लेकिन अगर अंतर्निहित एसेट की कीमत तीव्र रूप से बढ़ती है, तो इसमें महत्वपूर्ण जोखिम होता है. इस रणनीति को लागू करने से पहले संभावित जोखिमों और रिवॉर्ड पर हमेशा विचार करें.

7.1 स्मार्ट विकल्प रणनीतियां क्या हैं?

स्मार्ट विकल्प रणनीतियां ट्रेडिंग तकनीकों हैं, जिनमें विकल्प कॉन्ट्रैक्ट-कॉल शामिल हैं और विशेष उद्देश्यों को प्राप्त करने के लिए रखती हैं, जैसे

- प्रतिरक्षा

- अनुमान

- आय अर्जित करना

यहां स्टॉक खरीदने या बेचने के बजाय आप निर्धारित जोखिम/रिवॉर्ड के साथ एक विशेष ट्रेड सेटअप बनाने के लिए विकल्पों के कॉम्बिनेशन का उपयोग करते हैं

ऑप्शन कॉन्ट्रैक्ट में शामिल बेसिक कॉन्सेप्ट

|

संकल्पना/कॉन्सेप्ट |

खरीदार की भूमिका |

विक्रेता की भूमिका |

|

कॉल विकल्प |

खरीदने का अधिकार |

बेचने का दायित्व |

|

Put Option |

बेचने का अधिकार |

खरीदने का दायित्व |

|

प्रीमियम |

भुगतान |

प्राप्त करना |

|

स्ट्राइक प्राइस |

एक्सरसाइज मूल्य |

एक्सरसाइज मूल्य |

|

समाप्ति |

एक्सरसाइज़ करने का अंतिम दिन |

दायित्व का अंतिम दिन |

विकल्प रणनीतियों का उपयोग क्यों करना चाहिए?

क्योंकि

- इसकी पूंजी की आवश्यकता कम है

- परिभाषित जोखिम और रिवॉर्ड

- बुलिश, बेयरिश और यहां तक कि साइडवेज़ मार्केट में पैसे कमाएं

- स्टॉक न चलने पर भी लाभ मिल सकता है

स्मार्ट विकल्प रणनीतियों के प्रकार

बुलिश स्ट्रेटजी

- लंबी कॉल

- बुल कॉल स्प्रेड

- बुल स्प्रेड

- लॉन्ग कॉल बटरफ्लाई

- संक्षिप्त करना

बियरिश स्ट्रेटेजी

- प्रसारित करना

- बियर कॉल स्प्रेड

- बियर बटरफ्लाई स्प्रेड

- बेर आयरन कॉन्डोर स्प्रेड

तटस्थ रणनीतियां

- कैलेंडर कॉल स्प्रेड

- कैलेंडर पुट स्प्रेड

- संक्षिप्त पट्टी

- शार्ट स्ट्रैंगल

5 पैसा तक FnO 360 प्लेटफॉर्म में टाउस स्मार्ट स्ट्रेटेजी - कृपया इस लिंक पर क्लिक करें

7.2 बुलिश स्ट्रेटेजी

A. लंबी कॉल

लॉन्ग कॉल स्ट्रेटजी एक सरल और लोकप्रिय विकल्प ट्रेडिंग स्ट्रेटजी है जिसका इस्तेमाल तब किया जाता है जब कोई ट्रेडर अंतर्निहित एसेट की कीमत बढ़ने की उम्मीद करता है. इस स्ट्रेटजी में कॉल विकल्प खरीदना शामिल है, जो ट्रेडर को विकल्प समाप्त होने से पहले निर्दिष्ट स्ट्राइक कीमत पर अंतर्निहित एसेट खरीदने का अधिकार देता है, लेकिन दायित्व नहीं है.

लंबी कॉल की मशीनें

लॉन्ग कॉल स्ट्रेटजी लागू करते समय, ट्रेडर कॉल विकल्प खरीदने के लिए प्रीमियम का भुगतान करता है. यह प्रीमियम वह अधिकतम राशि है जिसे ट्रेडर खो सकता है, क्योंकि यह विकल्प प्राप्त करने की लागत है. स्ट्राइक प्राइस वह कीमत है जिस पर ट्रेडर अंतर्निहित एसेट खरीद सकता है. अगर एसेट की कीमत हड़ताल की कीमत से अधिक बढ़ती है, तो ट्रेडर इस विकल्प का उपयोग कर सकता है और कम हड़ताल कीमत पर एसेट खरीद सकता है, संभावित रूप से इसे लाभ के लिए उच्च मार्केट कीमत पर बेच सकता है.

लाभ और हानि की क्षमता

लॉन्ग कॉल स्ट्रेटजी का संभावित लाभ सैद्धांतिक रूप से असीमित होता है, क्योंकि एसेट की कीमत अनिश्चित रूप से बढ़ सकती है. इस स्ट्रेटजी के लिए ब्रेकेवन पॉइंट स्ट्राइक की कीमत और भुगतान किए गए प्रीमियम है. इस स्तर से ऊपर की किसी भी कीमत के परिणामस्वरूप लाभ होगा. उदाहरण के लिए, अगर स्ट्राइक की कीमत ₹50 है और भुगतान किया गया प्रीमियम ₹5 है, तो ब्रेकेवन पॉइंट ₹55 है . अगर एसेट की कीमत ₹60 तक बढ़ जाती है, तो ट्रेडर इसे ₹50 पर खरीद सकता है और इसे ₹60 पर बेच सकता है, जिसके परिणामस्वरूप प्रति शेयर ₹5 का लाभ मिलता है. लंबी कॉल स्ट्रेटजी का अधिकतम नुकसान भुगतान किए गए प्रीमियम तक सीमित है. अगर एसेट की कीमत समाप्ति से पहले हड़ताल की कीमत से अधिक नहीं बढ़ती है, तो यह विकल्प निरपेक्ष रूप से समाप्त हो जाएगा, और ट्रेडर भुगतान किए गए प्रीमियम को खो देगा.

लाभ और हानियां

लॉन्ग कॉल स्ट्रेटजी के लाभों में शामिल हैं:

-

- सीमित जोखिम: अधिकतम नुकसान भुगतान किए गए प्रीमियम तक सीमित है, जिससे यह कम जोखिम वाली रणनीति बन जाती है.

- असीमित लाभ की क्षमता: संभावित लाभ असीमित है क्योंकि एसेट की कीमत अनिश्चित रूप से बढ़ सकती है.

- लीवरेज: एक छोटा निवेश (प्रीमियम) अंडरलाइंग एसेट में बड़ी पोजीशन को नियंत्रित कर सकता है, जो महत्वपूर्ण लाभ प्रदान करता है.

नुकसान में शामिल हैं:

-

- समय में कमी: ऑप्शन की वैल्यू कम हो जाती है, क्योंकि वे समाप्ति तक पहुंच जाते हैं. अगर एसेट की कीमत तेज़ी से नहीं बढ़ती है, तो ऑप्शन की वैल्यू कम हो सकती है, भले ही ट्रेडर की भविष्यवाणी अंततः सही हो.

- कोई डिविडेंड नहीं: कॉल विकल्प धारकों को अंडरलाइंग एसेट पर डिविडेंड प्राप्त नहीं होता है, जो सीधे एसेट के मालिक होने की तुलना में नुकसान हो सकता है.

B. बुल कॉल स्प्रेड

बुल कॉल स्प्रेड एक अधिक कंज़र्वेटिव बुलिश ऑप्शन्स स्ट्रेटजी है जिसमें कम स्ट्राइक प्राइस पर कॉल ऑप्शन खरीदना और उच्च स्ट्राइक प्राइस पर दूसरा कॉल ऑप्शन बेचना शामिल है, दोनों ही एक ही समाप्ति तिथि के साथ. इस स्ट्रेटजी का उपयोग तब किया जाता है जब ट्रेडर एसेट की कीमत में मध्यम वृद्धि की उम्मीद करता है.

बुल कॉल स्प्रेड के मैकेनिक्स

बुल कॉल स्प्रेड को लागू करने के लिए, ट्रेडर कम स्ट्राइक कीमत पर कॉल विकल्प खरीदता है और उच्च स्ट्राइक कीमत पर एक अन्य कॉल विकल्प बेचता है. उच्च स्ट्राइक कॉल विकल्प को बेचने से प्राप्त प्रीमियम, कम स्ट्राइक कॉल विकल्प के लिए भुगतान किए गए प्रीमियम का हिस्सा, स्ट्रेटजी की कुल लागत को कम करता है.

लाभ और हानि की क्षमता

बुल कॉल स्प्रेड के लिए अधिकतम लाभ हड़ताल की कीमतों में से भुगतान किए गए निवल प्रीमियम को घटाकर अंतर है. उदाहरण के लिए, अगर ट्रेडर ₹5 के प्रीमियम पर ₹50 की हड़ताल कीमत वाला कॉल विकल्प खरीदता है और ₹2 के प्रीमियम के लिए ₹60 की हड़ताल कीमत वाला कॉल विकल्प बेचता है, तो भुगतान किया गया कुल प्रीमियम ₹3 है . अधिकतम लाभ ₹10 है (हड़ताल की कीमतों के बीच अंतर), ₹3 (नेट प्रीमियम), जिसके परिणामस्वरूप प्रति शेयर अधिकतम ₹7 का लाभ मिलता है.

अधिकतम नुकसान भुगतान किए गए निवल प्रीमियम तक सीमित है. अगर एसेट की कीमत कम हड़ताल की कीमत से अधिक नहीं बढ़ती है, तो दोनों विकल्पों की समाप्ति निरपेक्ष होगी, और ट्रेडर भुगतान किए गए निवल प्रीमियम को खो देंगे.

लाभ और हानियां

बुल कॉल स्प्रेड के लाभ इस प्रकार हैं:

- कम लागत: उच्च स्ट्राइक कॉल विकल्प बेचने से प्राप्त प्रीमियम स्ट्रेटेजी की कुल लागत को कम करता है.

- सीमित जोखिम: अधिकतम नुकसान भुगतान किए गए नेट प्रीमियम तक सीमित है, जिससे यह अपेक्षाकृत कम जोखिम वाली रणनीति बन जाती है.

नुकसान में शामिल हैं:

- कैप्ड प्रॉफिट: अधिकतम लाभ स्ट्राइक प्राइस के बीच अंतर के लिए सीमित है, माइनस नेट प्रीमियम का भुगतान.

- जटिलता: यह रणनीति एक आसान लंबी कॉल से अधिक जटिल है, जिसमें ट्रेडर को दो विकल्पों को मैनेज करने की आवश्यकता होती है.

ग. बुल पुट स्प्रेड

बुल पुट स्प्रेड एक और कंज़र्वेटिव बुलिश ऑप्शन्स स्ट्रेटजी है जिसमें उच्च हड़ताल कीमत पर एक पुट ऑप्शन बेचना और कम स्ट्राइक कीमत पर दूसरा पूट ऑप्शन खरीदना शामिल है, दोनों ही एक ही समाप्ति तिथि के साथ. इस स्ट्रेटजी का उपयोग तब किया जाता है जब ट्रेडर एसेट की कीमत बढ़ने या स्थिर रहने की उम्मीद करता है.

बुल पुट स्प्रेड के तंत्र

बुल पुट स्प्रेड को लागू करने के लिए, ट्रेडर उच्च हड़ताल कीमत पर एक पुट विकल्प बेचता है और कम हड़ताल कीमत पर दूसरा विकल्प खरीदता है. उच्च हड़ताल लगाने के विकल्प को बेचने से प्राप्त प्रीमियम, कम हड़ताल लगाने के विकल्प के लिए भुगतान किए गए प्रीमियम का हिस्सा, स्ट्रेटजी की कुल लागत को कम करता है.

लाभ और हानि की क्षमता

बुल पुट स्प्रेड के लिए अधिकतम लाभ प्राप्त नेट प्रीमियम है. उदाहरण के लिए, अगर ट्रेडर ₹5 के प्रीमियम के लिए ₹60 की स्ट्राइक प्राइस वाला इनपुट विकल्प बेचता है और ₹2 के प्रीमियम के लिए ₹50 की स्ट्राइक प्राइस वाला विकल्प खरीदता है, तो प्राप्त नेट प्रीमियम ₹3 है.

अधिकतम नुकसान हड़ताल की कीमतों के बीच के अंतर तक सीमित होता है, जिसमें प्राप्त निवल प्रीमियम को घटा दिया जाता है. अगर एसेट की कीमत कम हड़ताल की कीमत से कम हो जाती है, तो दोनों विकल्पों का उपयोग किया जाएगा, और ट्रेडर स्ट्राइक की कीमतों के बीच का अंतर प्राप्त नेट प्रीमियम को घटाकर गुम करेगा.

लाभ और हानियां

बुल पुट स्प्रेड के लाभ इस प्रकार हैं:

- कम लागत: उच्च स्ट्राइक पुट विकल्प बेचने से प्राप्त प्रीमियम स्ट्रेटेजी की कुल लागत को कम करता है.

- सीमित जोखिम: अधिकतम नुकसान स्ट्राइक प्राइस के बीच अंतर तक सीमित है, माइनस नेट प्रीमियम प्राप्त हुआ है.

नुकसान में शामिल हैं:

- सीमित लाभ: अधिकतम लाभ प्राप्त निवल प्रीमियम तक सीमित है.

- जटिलता: यह रणनीति एक आसान लंबी कॉल से अधिक जटिल है, जिसमें ट्रेडर को दो विकल्पों को मैनेज करने की आवश्यकता होती है.

लंबी कॉल बटरफ्लाई स्ट्रेटजी

लॉन्ग कॉल बटरफ्लाई स्प्रेड एक ऑप्शन ट्रेडिंग स्ट्रेटजी है जिसका उपयोग तब किया जाता है जब कोई ट्रेडर समाप्ति के समय किसी विशिष्ट स्तर (स्ट्राइक प्राइस) के पास स्टॉक की कीमत रहने की उम्मीद करता है. यह एक सीमित-जोखिम, सीमित-रिवॉर्ड स्ट्रेटजी है और इसे कम अस्थिरता से लाभ प्राप्त करने के लिए डिज़ाइन किया गया है.

लॉन्ग कॉल बटरफ्लाई की संरचना:

इसमें चार कॉल विकल्पों का उपयोग करके, एक ही समाप्ति तिथि के साथ तीन स्ट्राइक प्राइस शामिल हैं:

- लोअर स्ट्राइक (A) पर 1 कॉल खरीदें

- मिडल स्ट्राइक पर 2 कॉल बेचें (B)

- हायर स्ट्राइक (C) पर 1 कॉल खरीदें

कहां:

-

स्ट्राइक ए <स्ट्राइक बी <स्ट्राइक सी

-

सभी कॉल एक ही अंतर्निहित हैं और उनकी समाप्ति तिथि एक ही है.

उदाहरण,:

मान लें कि स्टॉक ₹100 पर ट्रेडिंग कर रहा है.

-

₹12 में ₹90 में 1 कॉल खरीदें

-

₹6 के लिए ₹100 में 2 कॉल बेचें (₹12 प्राप्त करें)

-

₹2 में ₹110 में 1 कॉल खरीदें

🔹 नेट प्रीमियम का भुगतान = ₹12 (खरीदें) - ₹12 (बेचें) + ₹2 (खरीदें) = ₹2 (नेट डेबिट)

समाप्ति पर भुगतान:

-

अधिकतम लाभ: जब स्टॉक मिडल स्ट्राइक (B) पर बंद हो जाता है (यानी, इस उदाहरण में ₹100).

-

अधिकतम नुकसान: भुगतान किया गया निवल प्रीमियम (₹2 उदाहरण के रूप में), अगर स्टॉक ₹90 या उससे अधिक की अवधि समाप्त हो जाती है, तो ₹110 से कम.

-

ब्रेकवेन पॉइंट्स:

-

लोअर बीईपी = स्ट्राइक ए + नेट प्रीमियम (₹ 90 + ₹ 2 = ₹ 92)

-

अपर BEP = स्ट्राइक C - नेट प्रीमियम (₹ 110 - ₹ 2 = ₹ 108)

-

शॉर्ट पुट स्ट्रेटजी

शॉर्ट पुट स्ट्रेटजी (जिसे नेक्ड पुट भी कहा जाता है) एक बुलिश ऑप्शन स्ट्रेटजी है, जहां एक ट्रेडर बढ़ती या स्थिर स्टॉक की कीमत से लाभ के लिए एक पुट विकल्प बेचता है.

- शॉर्ट पुट स्ट्रेटजी, जिसे नेकेड पुट भी कहा जाता है, एक ऑप्शन ट्रेडिंग दृष्टिकोण है, जहां निवेशक स्थिर या बढ़ती स्टॉक की कीमत से लाभ लेने के इरादे से एक पुट विकल्प बेचता है. पुट बेचकर, ट्रेडर को प्रीमियम अपफ्रंट प्राप्त होता है, जो इस स्ट्रेटजी में अधिकतम संभावित लाभ को दर्शाता है.

- अगर विकल्प का उपयोग किया जाता है, तो विक्रेता स्ट्राइक प्राइस पर अंडरलाइंग स्टॉक खरीदने के लिए बाध्य है, आमतौर पर जब स्टॉक की कीमत स्ट्राइक से कम हो जाती है. यह स्ट्रेटजी मार्केट की बुलिश स्थितियों के लिए सबसे उपयुक्त है, जहां ट्रेडर को उम्मीद है कि स्टॉक समाप्त होने तक स्ट्राइक प्राइस से ऊपर रहेगा.

- अगर स्टॉक स्ट्राइक से ऊपर रहता है, तो विकल्प की समयसीमा समाप्त हो जाती है, और विक्रेता पूरे प्रीमियम को लाभ के रूप में रखता है. हालांकि, अगर स्टॉक स्ट्राइक प्राइस से कम हो जाता है, तो सेलर को स्ट्राइक प्राइस और स्टॉक की मार्केट प्राइस के बीच अंतर के बराबर नुकसान हो सकता है, जिसमें प्राप्त प्रीमियम शून्य हो जाता है.

- ब्रेक-ईवन पॉइंट की गणना स्ट्राइक प्राइस से प्रीमियम को घटाकर की जाती है.

- हालांकि यह स्ट्रेटजी ट्रेडर को आय अर्जित करने और कम प्रभावी कीमत पर स्टॉक खरीदने की अनुमति देती है, लेकिन अगर स्टॉक की कीमत तीव्र रूप से गिरती है, तो इसमें महत्वपूर्ण जोखिम होता है, जिससे उचित रिस्क मैनेजमेंट होना आवश्यक है या कैश-सेक्योर्ड पर अधिक रूढ़िवादी वेरिएशन के रूप में विचार करना आवश्यक है.

यह कैसे काम करता है:

- आप एक विशिष्ट स्ट्राइक प्राइस पर 1 पुट ऑप्शन बेचते हैं (लिखते हैं).

- बदले में, आपको प्रीमियम प्राप्त होता है.

- अगर खरीदार एक्सरसाइज़ विकल्प का उपयोग करता है, तो आप स्ट्राइक प्राइस पर स्टॉक खरीदने के लिए बाध्य हैं.

पेऑफ मैकेनिक्स:

- अधिकतम लाभ = प्राप्त प्रीमियम

- अधिकतम नुकसान = अगर स्टॉक ज़ीरो तक गिर जाता है, तो आपका नुकसान = स्ट्राइक प्राइस - प्रीमियम

- ब्रेकवन पॉइंट = स्ट्राइक प्राइस - प्रीमियम प्राप्त हुआ

उदाहरण,:

मान लीजिए कि स्टॉक ₹100 पर ट्रेडिंग कर रहा है.

-

आप स्ट्राइक प्राइस = ₹95 के साथ 1 पुट ऑप्शन बेचते हैं

-

प्राप्त प्रीमियम = ₹4

समाप्ति पर परिणाम:

-

₹95 से अधिक का स्टॉक बंद हो जाता है (₹100 में कहें):

विकल्प समाप्त हो जाता है बेकार → आप ₹4 का लाभ रखते हैं. -

₹92 में स्टॉक बंद हो जाता है:

आपको करना होगा ₹95 में स्टॉक खरीदें, लेकिन इसकी कीमत ₹92 है →

नुकसान = ₹3 - ₹4 प्रीमियम = नेट लॉस ₹1 -

स्टॉक ₹0 तक जाता है:

आपको अभी भी ₹95 → लॉस = ₹95 - ₹4 पर खरीदना होगा = ₹91

7.3. बियरिश स्ट्रेटेजी

क. बियर कॉल स्प्रेड

बियर कॉल स्प्रेड एक विकल्प स्ट्रेटजी है जिसका इस्तेमाल तब किया जाता है जब कोई निवेशक अंतर्निहित एसेट की कीमत में मध्यम गिरावट की उम्मीद करता है. इसमें दो प्रमुख कार्य शामिल हैं: कॉल विकल्प बेचना और उच्च हड़ताल कीमत के साथ दूसरा कॉल विकल्प खरीदना, लेकिन एक ही समाप्ति तिथि. यहां विस्तृत विवरण दिया गया है:

यह कैसे काम करता है

-

- कॉल विकल्प बेचें: एक निश्चित स्ट्राइक प्राइस पर कॉल विकल्प बेचें, आमतौर पर एसेट की वर्तमान मार्केट कीमत से थोड़ा अधिक.

- कॉल विकल्प खरीदें: साथ ही, उच्च स्ट्राइक प्राइस पर एक और कॉल विकल्प खरीदें, लेकिन उसी समाप्ति तिथि के साथ.

कब इस्तेमाल करें

- मध्यम रूप से बेयरिश आउटलुक: जब आप एसेट की कीमत में थोड़ी कमी की उम्मीद करते हैं.

- रिस्क मैनेजमेंट: शॉर्ट सेलिंग की तुलना में संभावित नुकसान को सीमित करना.

फायदे और नुकसान

फायदे:

- सीमित जोखिम: आपका अधिकतम नुकसान सीमित है.

- प्रीमियम आय: ट्रेड शुरू करते समय आप नेट क्रेडिट अर्जित करते हैं.

नुकसान:

- सीमित लाभ: आपकी लाभ की क्षमता प्राप्त निवल प्रीमियम से सीमित है.

- समय में कमी: ऑप्शन की वैल्यू कम हो जाती है, क्योंकि वे समाप्ति तक पहुंच जाते हैं.

B. बीयर पुट स्प्रेड

बियर पुट स्प्रेड एक रणनीतिक विकल्प ट्रेडिंग विधि है, जिसमें इन्वेस्टर का उद्देश्य अंतर्निहित एसेट की कीमत में मध्यम गिरावट से लाभ प्राप्त करना है. इस रणनीति में पूट विकल्प खरीदना और कम स्ट्राइक कीमत के साथ दूसरा पूट विकल्प बेचना शामिल है लेकिन उसी समाप्ति तिथि होती है. यहां विस्तृत ब्रेकडाउन दिया गया है:

यह कैसे काम करता है

-

- पुट विकल्प खरीदें: एसेट की कीमत में कमी की उम्मीद करते हुए, उच्च स्ट्राइक प्राइस पर पुट विकल्प खरीदें.

- पुट विकल्प बेचें: साथ ही, एक ही समाप्ति तिथि के साथ कम स्ट्राइक प्राइस पर एक और पुट विकल्प बेचें.

कब इस्तेमाल करें

- मध्यम रूप से बेयरिश आउटलुक: जब आप एसेट की कीमत में थोड़ी से मध्यम गिरावट की उम्मीद करते हैं.

- जोखिम प्रबंधन: लंबे समय तक चलने वाली स्थिति की तुलना में संभावित नुकसान को सीमित करना.

फायदे और नुकसान

फायदे:

- सीमित जोखिम: आपका अधिकतम नुकसान भुगतान किए गए नेट प्रीमियम तक सीमित है.

- लागत में कमी: कम स्ट्राइक बेचने से प्राप्त प्रीमियम से उच्च स्ट्राइक खरीदने की लागत कम हो जाती है.

नुकसान:

-

- सीमित लाभ: आपकी लाभ क्षमता स्ट्राइक प्राइस के बीच अंतर से सीमित होती है और भुगतान किए गए निवल प्रीमियम को घटाती है.

- टाइम डेके: ऑप्शन की वैल्यू कम हो जाती है, क्योंकि वे समाप्ति तक पहुंच जाते हैं, जिसे टाइम डे के नाम से जाना जाता है.

बीयर पुट स्प्रेड एक किफायती रणनीति है जो निवेशकों को संभावित नुकसान को नियंत्रित करते हुए मध्यम कीमत में गिरावट का लाभ उठाने की अनुमति देता है.

ग. बेर आयरन कॉन्डोर

बियर आयरन कंडर एक विकल्प ट्रेडिंग स्ट्रेटजी है, जिसे कम अस्थिरता के साथ अंतर्निहित एसेट की कीमत में मध्यम गिरावट से लाभ उठाने के लिए डिज़ाइन किया गया है. इस रणनीति में विभिन्न हड़ताल कीमतों के साथ चार विकल्प कॉन्ट्रैक्ट शामिल हैं, लेकिन एक ही समाप्ति तिथि शामिल है. यहां विस्तृत ब्रेकडाउन दिया गया है:

यह कैसे काम करता है

-

- कॉल स्प्रेड बेचें:

-

- कॉल विकल्प बेचें: कम स्ट्राइक प्राइस पर कॉल विकल्प बेचें.

- कॉल विकल्प खरीदें: उच्च स्ट्राइक प्राइस पर कॉल विकल्प खरीदें.

-

- पुट स्प्रेड बेचें:

-

- पुट विकल्प बेचें: उच्च स्ट्राइक प्राइस पर पुट विकल्प बेचें.

- पुट विकल्प खरीदें: कम स्ट्राइक प्राइस पर पुट विकल्प खरीदें.

कब इस्तेमाल करें

-

- मार्केट-न्यूट्रल आउटलुक: जब आप कम अस्थिरता और एसेट की कीमत एक निश्चित रेंज के भीतर रहने की उम्मीद करते हैं.

- समय-समय पर लाभ: जब तक स्टॉक की कीमत ब्रेक-इवन पॉइंट के बीच रहती है, तब तक समय बीतने से लाभ प्राप्त करने के लिए.

फायदे और नुकसान

फायदे:

-

- सीमित जोखिम: आपका अधिकतम नुकसान सीमित है.

- प्रीमियम आय: ट्रेड शुरू करते समय आप नेट क्रेडिट अर्जित करते हैं.

नुकसान:

-

- सीमित लाभ: आपकी लाभ की क्षमता प्राप्त निवल प्रीमियम से सीमित है.

- जटिलता: चार अलग-अलग विकल्पों के पोजीशन को मैनेज करना शामिल है.

बियर आयरन कंडीशनर एक बहुमुखी रणनीति है जो व्यापारियों को नियंत्रित जोखिम के साथ रेंज-बाउंड या मध्यम रूप से गिरने वाले बाजार से लाभ प्राप्त करने की अनुमति देता है.

d. बियर बटरफ्लाई स्प्रेड

बियर बटरफ्लाई स्प्रेड एक ऑप्शन ट्रेडिंग स्ट्रेटजी है, जिसे अंतर्निहित एसेट की कीमत में मध्यम गिरावट की उम्मीद करने वाले ट्रेडर्स के लिए डिज़ाइन किया गया है. इसमें तीन अलग-अलग हड़ताल कीमतों 2 के साथ चार विकल्प कॉन्ट्रैक्ट शामिल हैं . यहां विस्तृत विवरण दिया गया है:

यह कैसे काम करता है

-

- दो पुट विकल्प बेचें: अधिक स्ट्राइक प्राइस पर दो पुट विकल्प बेचें.

- एक पुट विकल्प खरीदें: मिडल स्ट्राइक प्राइस पर एक पुट विकल्प खरीदें.

- दो पुट विकल्प खरीदें: कम स्ट्राइक प्राइस पर दो पुट विकल्प खरीदें.

कब इस्तेमाल करें

-

- मध्यम रूप से बेयरिश आउटलुक: जब आप एसेट की कीमत में थोड़ी से मध्यम गिरावट की उम्मीद करते हैं.

- जोखिम प्रबंधन: सीधे पुट विकल्प की तुलना में संभावित नुकसान को सीमित करने के लिए.

फायदे और नुकसान

फायदे:

-

- सीमित जोखिम: आपका अधिकतम नुकसान सीमित है.

- लागत में कमी: उच्च हड़ताल बेचने से प्राप्त प्रीमियम से कम हड़ताल खरीदने की लागत कम हो जाती है.

नुकसान:

-

- सीमित लाभ: आपकी लाभ क्षमता स्ट्राइक प्राइस के बीच अंतर से सीमित होती है और भुगतान किए गए निवल प्रीमियम को घटाती है.

- टाइम डेके: ऑप्शन की वैल्यू कम हो जाती है, क्योंकि वे समाप्ति तक पहुंच जाते हैं, जिसे टाइम डे के नाम से जाना जाता है.

7.3. तटस्थ रणनीतियां

क. कैलेंडर कॉल

कैलेंडर कॉल (जिसे कॉल कैलेंडर स्प्रेड भी कहा जाता है) एक विकल्प ट्रेडिंग स्ट्रेटजी है जिसमें एक ही स्ट्राइक कीमत के साथ दो कॉल विकल्प होते हैं लेकिन अलग-अलग समाप्ति तिथि होते हैं. इस स्ट्रेटजी का उपयोग तब किया जाता है जब कोई निवेशक निकट अवधि में अंतर्निहित एसेट में न्यूनतम कीमत की मूवमेंट की उम्मीद करता है, लेकिन लंबे समय तक कीमत में संभावित वृद्धि का अनुमान लगाता है. यहां विस्तृत विवरण दिया गया है:

यह कैसे काम करता है

- निकट-अवधि कॉल विकल्प बेचें: छोटी समाप्ति तिथि के साथ कॉल विकल्प बेचें.

- लॉन्ग-टर्म कॉल विकल्प खरीदें: एक ही स्ट्राइक प्राइस के साथ कॉल विकल्प खरीदें, लेकिन बाद की समाप्ति तिथि.

कब इस्तेमाल करें

- न्यूट्रल टू थिट बुलिश आउटलुक: जब आप निकट अवधि में न्यूनतम प्राइस मूवमेंट की उम्मीद करते हैं, लेकिन लंबी अवधि में कीमत में संभावित वृद्धि की उम्मीद करते हैं.

- समय-समय पर लाभ: नज़दीकी-टर्म कॉल विकल्प के तेज़ समय-अवधि का लाभ उठाने के लिए.

फायदे और नुकसान

फायदे:

- सीमित जोखिम: आपका अधिकतम नुकसान भुगतान किए गए नेट प्रीमियम पर सीमित है.

- प्रीमियम आय: ट्रेड शुरू करते समय आप नेट क्रेडिट अर्जित करते हैं.

नुकसान:

- सीमित लाभ: आपकी लाभ की क्षमता प्राप्त निवल प्रीमियम से सीमित है.

- जटिलता: दो अलग-अलग समाप्ति तिथियों को मैनेज करना अधिक जटिल हो सकता है

ख. कैलेंडर पुट

कैलेंडर पुट (जो पुट कैलेंडर स्प्रेड के रूप में भी जाना जाता है) एक विकल्प ट्रेडिंग स्ट्रेटजी है जिसमें एक ही स्ट्राइक कीमत के साथ दो पुट विकल्प होते हैं लेकिन अलग-अलग समाप्ति तिथि होते. इस स्ट्रेटजी का उपयोग तब किया जाता है जब कोई निवेशक निकट अवधि में अंतर्निहित एसेट में न्यूनतम कीमत की मूवमेंट की उम्मीद करता है, लेकिन लंबे समय तक कीमत में संभावित कमी का अनुमान लगाता है. आइए विवरणों के बारे में जानें:

यह कैसे काम करता है

-

- नियर-टर्म पुट विकल्प बेचें: छोटी समाप्ति तिथि के साथ पुट विकल्प बेचें.

- लॉन्ग-टर्म पुट विकल्प खरीदें: एक ही स्ट्राइक प्राइस के साथ पुट विकल्प खरीदें, लेकिन बाद की समाप्ति तिथि.

कब इस्तेमाल करें

- न्यूट्रल से थोड़ा बेयरिश आउटलुक: जब आप निकट अवधि में न्यूनतम कीमत में उतार-चढ़ाव की उम्मीद करते हैं, लेकिन लंबी अवधि में कीमत में संभावित गिरावट की उम्मीद करते हैं.

- समय-समय पर होने वाला लाभ: नियर-टर्म पुट विकल्प के तेज़ समय-कमी का लाभ उठाने के लिए.

फायदे और नुकसान

फायदे:

- सीमित जोखिम: आपका अधिकतम नुकसान भुगतान किए गए नेट प्रीमियम पर सीमित है.

- लागत में कमी: नज़दीकी अवधि में बेचने से प्राप्त प्रीमियम से लॉन्ग-टर्म पुट खरीदने की लागत कम होती है.

नुकसान:

- सीमित लाभ: आपकी लाभ की क्षमता प्राप्त निवल प्रीमियम से सीमित है.

- जटिलता: दो अलग-अलग समाप्ति तिथियों को मैनेज करना अधिक जटिल हो सकता है.

कैलेंडर पुट की रणनीति उन निवेशकों के लिए उपयोगी है, जिनके पास लंबे समय में थोड़ा बेरिश्ड आउटलुक है और अपने पोजीशन की लागत को कम करना चाहते हैं, जो एक नज़दीकी इन्वेस्टमेंट विकल्प को बेचकर.

C. शॉर्ट स्ट्रैडल

एक शॉर्ट स्ट्रैडल स्ट्रेटजी में एक कॉल और एक ही स्ट्राइक प्राइस और समाप्ति तिथि के साथ उसी अंतर्निहित एसेट पर एक पुट विकल्प को बेचना शामिल है. इस स्ट्रेटजी का इस्तेमाल आमतौर पर तब किया जाता है जब कोई निवेशक अंतर्निहित एसेट की कीमत में कम अस्थिरता और महत्वपूर्ण मूवमेंट की कमी से लाभ की उम्मीद करता है. यहां विस्तृत विवरण दिया गया है:

यह कैसे काम करता है

-

- कॉल विकल्प बेचें: अंडरलाइंग एसेट की वर्तमान मार्केट कीमत के करीब स्ट्राइक प्राइस पर कॉल विकल्प बेचें.

- पुट विकल्प बेचें: कॉल विकल्प के रूप में एक ही स्ट्राइक प्राइस और समाप्ति तिथि पर पुट विकल्प बेचें.

कब इस्तेमाल करें

- मार्केट-न्यूट्रल आउटलुक: जब आप कम उतार-चढ़ाव की उम्मीद करते हैं और मानते हैं कि एसेट की कीमत संकीर्ण रेंज के भीतर रहेगी.

- समय-समय पर लाभ: समाप्ति के दृष्टिकोण के रूप में विकल्पों के प्रीमियम के तेज़ समय-अवधि से लाभ प्राप्त करने के लिए.

फायदे और नुकसान

फायदे:

- प्रीमियम आय: ट्रेड शुरू करते समय आपको एक महत्वपूर्ण प्रीमियम प्राप्त होता है.

- स्थिरता से लाभ: अगर अंडरलाइंग एसेट की कीमत स्थिर रहती है, तो लाभदायक.

नुकसान:

- असीमित जोखिम: अगर स्टॉक की कीमत किसी भी दिशा में तेजी से बढ़ती है, तो महत्वपूर्ण नुकसान की संभावना.

- मार्जिन की आवश्यकताएं: अनलिमिटेड जोखिम के कारण पर्याप्त मार्जिन की आवश्यकता होती है.

शॉर्ट स्ट्रैडल स्ट्रैडल स्ट्रेटजी कम उतार-चढ़ाव वाले वातावरण में प्रभावी हो सकती है, लेकिन अगर अंतर्निहित एसेट की कीमत तीव्र रूप से बढ़ती है, तो इसमें महत्वपूर्ण जोखिम होता है. इस रणनीति को लागू करने से पहले संभावित जोखिमों और रिवॉर्ड पर हमेशा विचार करें.

घ. शॉर्ट स्ट्रेंगल

शॉर्ट स्ट्रेंगल एक ऑप्शन ट्रेडिंग स्ट्रेटजी है, जिसमें इन्वेस्टर आउट-ऑफ-द-मनी कॉल विकल्प और उसी एक्सपायरी डेट के साथ उसी अंतर्निहित एसेट पर पैसे डालने का विकल्प बेचता है. इस स्ट्रेटजी का इस्तेमाल आमतौर पर तब किया जाता है जब इन्वेस्टर को अंतर्निहित एसेट में कम अस्थिरता की उम्मीद होती है और इसका उद्देश्य महत्वपूर्ण मूवमेंट की कमी से लाभ प्राप्त करना होता है. यहां विस्तृत ब्रेकडाउन दिया गया है:

यह कैसे काम करता है

-

- आउट-ऑफ-मनी कॉल विकल्प बेचें: अंडरलाइंग एसेट की वर्तमान मार्केट कीमत से अधिक स्ट्राइक प्राइस के साथ कॉल विकल्प बेचें.

- आउट-ऑफ-मनी पुट विकल्प बेचें: अंडरलाइंग एसेट की वर्तमान मार्केट कीमत से कम स्ट्राइक प्राइस के साथ पुट विकल्प बेचें.

कब इस्तेमाल करें

- मार्केट-न्यूट्रल आउटलुक: जब आप कम उतार-चढ़ाव की उम्मीद करते हैं और मानते हैं कि एसेट की कीमत विस्तृत रेंज के भीतर रहेगी.

- समय-समय पर लाभ: समाप्ति के दृष्टिकोण के रूप में विकल्पों के प्रीमियम के तेज़ समय-अवधि से लाभ प्राप्त करने के लिए.

फायदे और नुकसान

फायदे:

- प्रीमियम आय: ट्रेड शुरू करते समय आपको एक महत्वपूर्ण प्रीमियम प्राप्त होता है.

- स्थिरता से लाभ: अगर अंडरलाइंग एसेट की कीमत स्ट्राइक प्राइस के भीतर स्थिर रहती है, तो लाभदायक.

नुकसान:

- असीमित जोखिम: अगर स्टॉक की कीमत किसी भी दिशा में तेजी से बढ़ती है, तो महत्वपूर्ण नुकसान की संभावना.

- मार्जिन की आवश्यकताएं: अनलिमिटेड जोखिम के कारण पर्याप्त मार्जिन की आवश्यकता होती है.

शॉर्ट स्ट्रेंगल स्ट्रेटेजी कम उतार-चढ़ाव वाले वातावरण में प्रभावी हो सकती है, लेकिन अगर अंतर्निहित एसेट की कीमत तीव्र रूप से बढ़ती है, तो इसमें महत्वपूर्ण जोखिम होता है. इस रणनीति को लागू करने से पहले संभावित जोखिमों और रिवॉर्ड पर हमेशा विचार करें.