- अभ्यास

- स्लाईड्स

- व्हिडिओ

4.1 भविष्यातील कराराची ओळख

भविष्यातील करार हा विशिष्ट कमोडिटी मालमत्ता किंवा पूर्वनिर्धारित किंमतीत भविष्यात निर्धारित किंमतीत खरेदी किंवा विक्रीसाठी कायदेशीर करार आहे. भविष्यातील विनिमयावर व्यापार सुलभ करण्यासाठी गुणवत्ता आणि प्रमाणासाठी भविष्यातील करार प्रमाणित केले जातात. भविष्यातील कराराचा खरेदीदार जेव्हा भविष्यातील करार कालबाह्य होईल तेव्हा अंतर्निहित मालमत्ता खरेदी करण्याची आणि प्राप्त करण्याची जबाबदारी घेत आहे. भविष्यातील कराराचा विक्रेता कालबाह्य तारखेला अंतर्निहित मालमत्ता प्रदान करण्यासाठी आणि वितरित करण्यासाठी जबाबदारी घेत आहे

4.2 भविष्यातील कराराची सर्वोत्तमता

काही प्रकारे, भविष्यातील करार करार फॉरवर्ड करण्यासाठी चांगले आहेत. त्यांपैकी काही आहेत:

- कोणतेही काउंटर-पार्टी रिस्क नाही: एक्सचेंज प्रत्येक ट्रेड सेटल करण्याची जबाबदारी घेत असल्याने, इतर पार्टी सेटल केले किंवा नसले तरीही प्रत्येक पार्टीला त्याचा भाग सेटल केला जाईल. परंतु फॉरवर्ड काँट्रॅक्ट्समध्ये, करारामध्ये एका पार्टीची अयशस्वीता कराराचे सेटलमेंट न होण्याचे कारण बनू शकते.

- लिक्विडिटी: एक्सचेंजवर फ्यूचर्स ट्रेड केल्याने, ते अतिशय लिक्विड असतात. भविष्यातील स्थितींमध्ये आणि बाहेर पडणे खूपच जलद शक्य आहे. हे वैशिष्ट्य फॉरवर्ड करारांमध्ये अस्तित्वात नाही कारण ते कोणत्याही एक्सचेंजवर ट्रेड केलेले नाहीत.

- युनिफॉर्मिटी: कराराच्या आकार, वितरण तारीख आणि कमोडिटीची गुणवत्ता यानुसार फ्यूचर्स काँट्रॅक्ट्स प्रमाणित केले जातात. फॉरवर्ड काँट्रॅक्टच्या बाबतीत असे मानकीकरण अस्तित्वात नाही.

तरीही, फॉरवर्ड करार लोकप्रिय आहेत कारण दोन्ही पक्षांना कराराची आकार किंवा मॅच्युरिटी तारीख किंवा गुणवत्ता / कमोडिटीचे स्वरूप किंवा फायनान्शियल मालमत्तेच्या संदर्भात करारास अनुरूप असू शकतात. खरं तर, बँकांनी प्राधान्य दिलेल्या परदेशी चलनांसाठी फॉरवर्ड मार्केट ही जगातील सर्वात मोठी फायनान्शियल मार्केट आहे. - बाजारात चिन्हांकित: आणखी एक फरक म्हणजे भविष्यातील बाबतीत, विनिमय प्रारंभिक मार्जिन संकलित करते आणि करार दररोज बाजारपेठेत ठेवण्यासाठी चिन्हांकित करते. त्यामुळे प्रत्येक पक्षाला करारामध्ये एकतर फरक प्राप्त होतो किंवा पेमेंट करतो. परंतु पुढे, बाजारपेठेची व्यवस्था करण्यासाठी असे कोणतेही चिन्ह नाही आणि कराराच्या परिपक्वतेच्या वेळी सर्व फरक सेटल केले जातात.

चला हे एका उदाहरणासह स्पष्ट करूयात:

- श्री. शर्मा एक्सचेंजवर फ्यूचर्स काँट्रॅक्ट खरेदी करतात ज्यामुळे त्यांना एबीसी इंडस्ट्रीजचे 100 शेअर्स तीन महिन्यांपर्यंत प्राप्त होतात. त्यामुळे प्रति शेअर ₹350 किंमत भरते.

- एकाचवेळी, करारासाठी काउंटर-पार्टी, श्री. त्रिपाठी यांना एबीसीचे तीन महिन्यांचे 100 शेअर्स डिलिव्हर करण्याची जबाबदारी आहे आणि त्यामुळे प्रति शेअर ₹350 प्राप्त होईल.

- ABC ची वर्तमान बाजार किंमत ₹350 असल्याने, आमच्याकडे उद्या तीन परिस्थिती असू शकतील:

- The price moves up to Rs. 360: Then Mr. Sharma will receive Rs. 1,000 (100 shares multiplied by difference of Rs. 10 per share) from the exchange and Mr. Tripathi will have to pay Rs 1,000 to the exchange.

- किंमत ₹340 पर्यंत कमी होते : त्यानंतर श्री. शर्माला एक्सचेंजला ₹1,000 (प्रति शेअर ₹10 फरकाने 100 शेअर्स गुणित) देय करावे लागतील आणि श्री. त्रिपाठीला एक्सचेंजकडून ₹1,000 मिळेल.

- किंमत रु. 350 मध्ये बदलली नाही: त्यानंतर श्री. शर्मा किंवा श्री. त्रिपाठीला काहीही देय करावे लागणार नाही किंवा प्राप्त करावे लागणार नाही. बाजाराच्या किंमतीतील बदलांसाठी कराराची अशी गुणवत्ता फॉरवर्ड करारांसह होत नाही.

4.3 फ्यूचर्सची वैशिष्ट्ये

- संघटित एक्सचेंज: ओव्हर-द-काउंटर मार्केटमध्ये ट्रेड केलेल्या फॉरवर्ड करारांप्रमाणेच, ट्रेडिंग होणाऱ्या नियुक्त भौतिक लोकेशनसह संघटित एक्सचेंजवर फ्यूचर्स ट्रेड केले जातात. हे तयार, द्रव बाजारपेठ प्रदान करते ज्यामध्ये भविष्याची खरेदी आणि विक्री स्टॉक मार्केट सारख्या कोणत्याही वेळी केली जाऊ शकते.

- मानकीकरण: फॉरवर्ड करन्सी करारांच्या बाबतीत, वितरित करावयाच्या वस्तूची रक्कम आणि मॅच्युरिटी तारीख खरेदीदार आणि विक्रेत्यादरम्यान वाटाघाटी केली जाते आणि खरेदीदाराच्या आवश्यकतांनुसार तयार केली जाऊ शकते. फ्यूचर्स काँट्रॅक्टमध्ये, हे दोन्ही एक्सचेंजद्वारे प्रमाणित केले जातात ज्यावर काँट्रॅक्ट ट्रेड केले जाते.

- क्लिअरिंग हाऊस: ट्रेडिंग फ्लोअरवर अडकलेल्या सर्व करारांसाठी एक्सचेंज क्लिअरिंग हाऊस म्हणून कार्य करते. उदाहरणार्थ, ए आणि बी दरम्यान करार होत आहे. एक्सचेंजच्या रेकॉर्डमध्ये प्रवेश केल्यानंतर, हे लगेच दोन करारांद्वारे, ए आणि क्लिअरिंग हाऊस दरम्यान एक आणि क्लिअरिंग हाऊस दरम्यान दुसरे आणि क्लिअरिंग हाऊस दरम्यान बदलले जाते.

- मार्जिन: सर्व एक्स्चेंज प्रमाणे, एक्स्चेंजवर फ्यूचर काँट्रॅक्टमध्ये केवळ सदस्यांना ट्रेड करण्याची अनुमती आहे. इतर हे साधन वापरण्यासाठी सदस्यांची सेवा ब्रोकर्स म्हणून वापरू शकतात. त्यामुळे, एक्सचेंज सदस्य त्याच्या स्वत:च्या अकाउंटवर तसेच क्लायंटच्या वतीने ट्रेड करू शकतात. सदस्यांचे सबसेट म्हणजे क्लिअरिंग हाऊसचे "क्लिअरिंग मेंबर्स" किंवा क्लिअरिंग हाऊसचे सदस्य आणि नॉन-क्लिअरिंग मेंबर्सनी क्लिअरिंग मेंबरद्वारे त्यांचे सर्व ट्रान्झॅक्शन क्लिअर करणे आवश्यक आहे.

- मार्किंग टू मार्केट: एक्सचेंज मार्किंग टू मार्केट नावाच्या सिस्टीमचा वापर करते जेथे, प्रत्येक ट्रेडिंग सत्राच्या शेवटी, सर्व थकित करार त्या ट्रेडिंग सत्राच्या सेटलमेंट किंमतीवर पुनरावृत्त केले जातात. याचा अर्थ असा की काही सहभागींना नुकसान होईल आणि इतर लोक मिळतील. ज्यांनी नुकसान केले आणि मिळालेल्या सदस्यांचे अकाउंट जमा केले आहे त्यांच्या मार्जिन अकाउंट डेबिट करून एक्सचेंज हे समायोजित करते

- वास्तविक डिलिव्हरी दुर्मिळ आहे: बहुतांश फॉरवर्ड करारांमध्ये, कमोडिटी खरेदीदाराद्वारे डिलिव्हर केली जाते आणि खरेदीदाराद्वारे स्वीकारली जाते. आजच्या किमतीमध्ये मिळणाऱ्या लाभासाठी भविष्यात कमोडिटी मिळवण्यासाठी किंवा निपटारा करण्यासाठी फॉरवर्ड करार प्रविष्ट केले जातात.

4.4 भविष्याचे फायदे

- इन्व्हेस्टरसाठी मार्केट उघडते - फ्यूचर्स काँट्रॅक्ट्स रिस्क-सहनशील इन्व्हेस्टरसाठी उपयुक्त आहेत. इन्व्हेस्टर्सना मार्केटमध्ये सहभागी होईल अन्यथा त्यांना ॲक्सेस नसेल.

- स्थिर मार्जिन आवश्यकता - बहुतांश कमोडिटी आणि करन्सीसाठी मार्जिन आवश्यकता फ्यूचर्स मार्केटमध्ये चांगल्याप्रकारे स्थापित केल्या जातात. अशा प्रकारे, ट्रेडरला माहित आहे की करारामध्ये त्याने किती मार्जिन ठेवावे

- कोणत्याही वेळेत घट नाही - पर्यायांमध्ये, ॲसेटचे मूल्य वेळेनुसार कमी होते आणि ट्रेडरसाठी नफा गंभीरपणे कमी होते. याला टाइम डे म्हणून ओळखले जाते. फ्यूचर्स ट्रेडरला टाइम डेक विषयी काळजी करण्याची गरज नाही.

- उच्च लिक्विडिटी - बहुतांश फ्यूचर्स मार्केट उच्च लिक्विडिटी ऑफर करतात, विशेषत: करन्सी, इंडेक्स आणि सामान्यपणे ट्रेडेड कमोडिटीच्या बाबतीत. हे ट्रेडर्सना जेव्हा त्यांना हवे तेव्हा मार्केटमध्ये प्रवेश आणि बाहेर पडण्याची परवानगी देते.

- सोपी किंमत – अत्यंत कठीण ब्लॅक-स्कॉल्स मॉडेल-आधारित पर्यायांच्या किंमतीच्या विपरीत, फ्यूचर्स किंमत समजणे खूपच सोपे आहे. हे सामान्यपणे कॅरी मॉडेलच्या किंमतीवर आधारित आहे, ज्याअंतर्गत मालमत्तेच्या स्पॉट किंमतीत नेण्याचा खर्च जोडून फ्यूचर्स किंमत निर्धारित केली जाते.

- किंमतीतील चढ-उतारांपासून संरक्षण - फॉरवर्ड काँट्रॅक्ट्सचा वापर उच्च स्तराच्या किंमतीतील चढ-उतारांसह उद्योगांमध्ये हेजिंग टूल म्हणून केला जातो. उदाहरणार्थ, शेतकरी पीक किंमतीत घट होण्याच्या जोखमीपासून स्वत:चे संरक्षण करण्यासाठी या करारांचा वापर करतात.

- भविष्यातील जोखीमांपासून हेजिंग - अनेक लोक चांगल्या रिस्क मॅनेजमेंटसाठी फॉरवर्ड काँट्रॅक्ट्समध्ये प्रवेश करतात. कंपन्या अनेकदा या करारांचा वापर फॉरेन करन्सी एक्सचेंजमधून उद्भवणाऱ्या रिस्कला मर्यादित करण्यासाठी करतात.

4.5 भविष्यातील करारांचे नुकसान

- भविष्यातील इव्हेंटवर कोणतेही नियंत्रण नाही – फ्यूचर्स ट्रेडिंगमध्ये इन्व्हेस्ट करण्याचा एक सामान्य ड्रॉबॅक म्हणजे तुमच्याकडे भविष्यातील इव्हेंटवर कोणताही नियंत्रण नाही. नैसर्गिक आपत्ती, अनपेक्षित हवामानाची स्थिती, राजकीय समस्या इ. अंदाजित मागणी-पुरवठा संतुलन पूर्णपणे व्यत्यय करू शकतात.

- लिव्हरेज समस्या - उच्च लिव्हरेजमुळे फ्यूचर्स किंमतीतील जलद चढ-उतार होऊ शकतात. किंमती दररोज किंवा काही मिनिटांतही वाढू शकतात आणि कमी होऊ शकतात.

- समाप्ती तारीख - भविष्यातील करारामध्ये विशिष्ट समाप्ती तारीख समाविष्ट आहे. कालबाह्य तारीख जवळ येत असल्याने दिलेल्या ॲसेट्ससाठी कराराची किंमत कमी आकर्षक होऊ शकते. यामुळे, कधीकधी, फ्यूचर्स काँट्रॅक्ट मूल्यवान इन्व्हेस्टमेंट म्हणूनही कालबाह्य होऊ शकतो.

4.6 लांब आणि शॉर्ट फ्यूचर्स काँट्रॅक्ट

दीर्घ भविष्यातील करार

चला सांगू द्या की एखादी व्यक्ती भविष्यातील करारामध्ये ₹100 मध्ये दीर्घकाळ जाते. याचा अर्थ असा की तो कालबाह्यतेवर रु. 100 मध्ये अंतर्निहित खरेदी करण्यास सहमत आहे. आता, जर कालबाह्य झाल्यास, अंतर्निहित किंमत ₹150 असेल, तर ही व्यक्ती भविष्यातील करारानुसार ₹100 मध्ये खरेदी करेल आणि ₹150 मध्ये रोख बाजारात अंतर्निहित विक्री करू शकेल, त्यामुळे ₹50 लाभ मिळेल. त्याचप्रमाणे, जर अंतर्निहित किंमत समाप्तीवेळी रु. 70 पर्यंत येत असेल, तर भविष्यातील करारानुसार त्याला रु. 100 मध्ये खरेदी करावी लागेल आणि जर तो रोख बाजारात विकत असेल तर त्याला फक्त रु. 70 प्राप्त होईल, ज्याचा अनुवाद रु. 30 च्या नुकसानीमध्ये होईल.

शॉर्ट फ्यूचर काँट्रॅक्ट

एक व्यक्ती दीर्घकाळ जात असल्याने, इतर काही व्यक्तीला लहान जावे लागेल, अन्यथा ऑफर होणार नाही. अल्प भविष्यातील स्थितीचे नफा आणि तोटा अचूकपणे दीर्घ भविष्यातील स्थितीच्या विपरीत असतील. जेव्हा किंमत कमी होते तेव्हा अल्प भविष्यातील स्थितीमुळे नफा मिळतो. जर किंमत समाप्तीवेळी 60 पर्यंत येत असेल, तर ज्या व्यक्तीने ₹100 कमी केले आहे त्यास बाजारातून समाप्तीनंतर 60 ला खरेदी केले जाईल आणि 100 वर विक्री केली जाईल, त्यामुळे ₹40 नफा मिळेल.

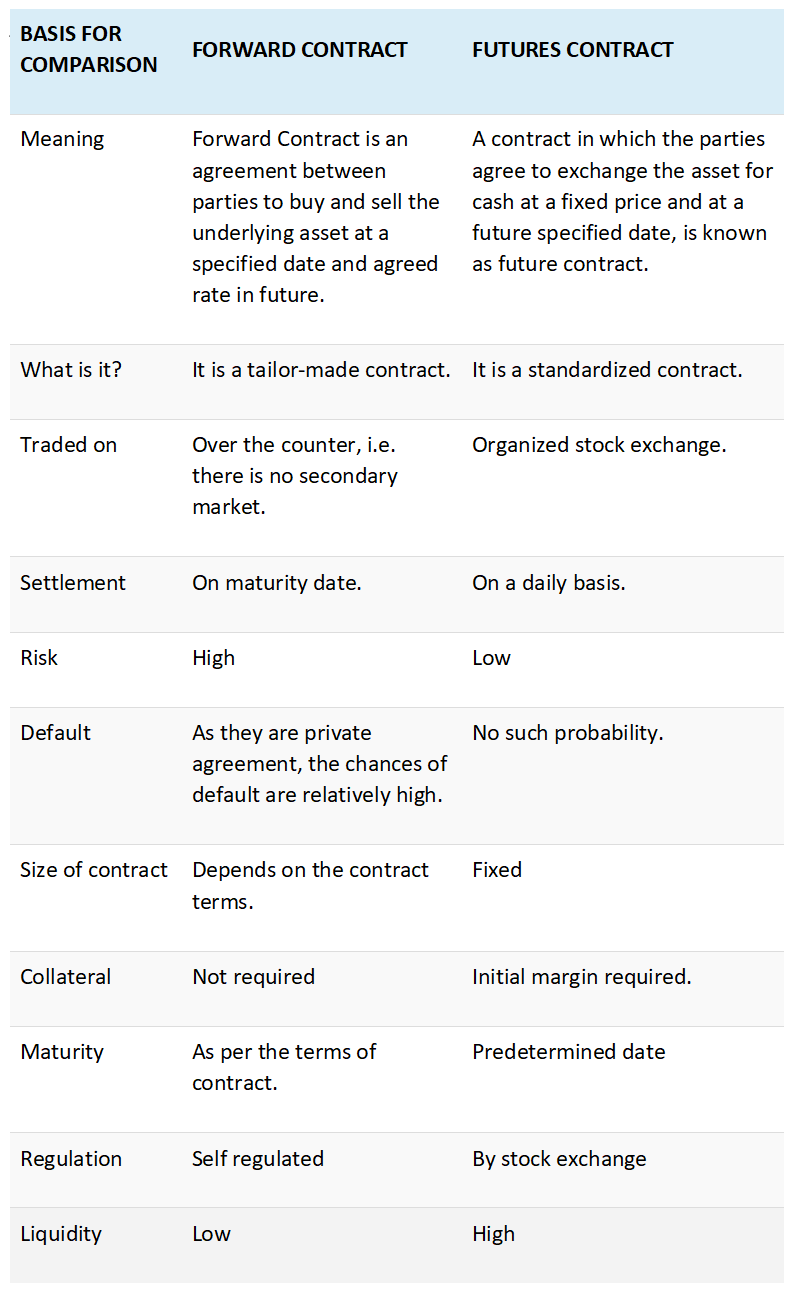

4.7 फॉरवर्ड आणि फ्यूचर्स काँट्रॅक्ट दरम्यान फरक

4.8 फ्यूचर्स कॉन्ट्रॅक्टमध्ये महत्त्वाची टर्मिनोलॉजी

- स्पॉट प्राईस - स्पॉट प्राईस ही वर्तमान मार्केट प्राईस आहे ज्यावर त्वरित पेमेंट आणि डिलिव्हरीसाठी ॲसेट खरेदी किंवा विक्री केली जाते. स्पॉट किंमत स्वत:मध्ये आणि स्वत:ला महत्त्वाची आहे कारण ही किंमत आहे ज्यावर खरेदीदार आणि विक्रेते ॲसेटचे मूल्य करण्यास सहमत आहेत.

- फ्यूचर प्राईस - विशिष्ट भविष्यातील तारखेला ॲसेटच्या डिलिव्हरीसाठी कराराच्या वेळी मान्य केलेली किंमत. फ्यूचर्स काँट्रॅक्टची किंमत अंतर्निहित ॲसेटची किंमत (आमच्या केस स्टॉकमध्ये) ट्रॅक करते आणि सामान्यपणे जास्त असते.

- लॉट साईझ – मार्केटमधून दूध खरेदी करण्यासारखेच लॉट साईझ आहे. स्टँडर्ड लॉट्स आहेत. तुम्ही 250 ml, 500 ml आणि 1 लिटर संख्येत दूध खरेदी करू शकता. तुम्हाला अर्धे ग्लास दूध देण्यासाठी दुकानदाराला विचारू शकत नाही! त्याचप्रमाणे, फ्यूचर्स काँट्रॅक्ट्सचे खूप आकार देखील आहेत. उदाहरणार्थ- निफ्टीसाठी लॉट साईझ 50 शेअर्स आहे

- करार मूल्य – करार मूल्य हे तुमच्या स्थितीचे वास्तविक मूल्य आहे. फ्यूचर्स काँट्रॅक्टच्या किंमतीद्वारे लॉट साईझ गुणिऊन त्याची गणना केली जाते. 1 ब्रिटॅनिया फ्यूचर्स काँट्रॅक्टचा करार आकार ₹ 700000 (₹ 3500*200) आहे

- कालबाह्य तारीख – प्रत्येक फ्यूचर्स काँट्रॅक्ट निश्चित समाप्ती तारखेसह येते. सर्व भविष्यातील करार महिन्याच्या शेवटच्या गुरुवारी समाप्त होतात. जर अंतिम गुरुवार सुट्टी असेल तर करार बुधवारी कालबाह्य होईल.

कोणत्याही वेळी, ट्रेडिंगसाठी 3 फ्यूचर्स काँट्रॅक्ट्स उपलब्ध आहेत. खालील स्नॅपशॉटमध्ये –- वर्तमान महिन्यात भविष्यातील करार कालबाह्य होत आहे

- फ्यूचर्स काँट्रॅक्ट पुढील महिन्यात कालबाह्य होत आहे

- त्या महिन्यानंतर महिन्यात फ्यूचर्स काँट्रॅक्ट कालबाह्य होत आहे

- आधार – वर्तमान रोख किंमत आणि भविष्यातील करार किंमतीमधील फरक. स्थानिक कॅश मार्केट किंमतीमधून योग्य फ्यूचर्स काँट्रॅक्टची किंमत कमी करून बेसिसची गणना केली जाते.

जर भविष्यातील किंमत ही स्पॉट किंमतीपेक्षा अधिक असेल, तर ॲसेटचा आधार नकारात्मक आहे. त्याचप्रमाणे, जर स्पॉट किंमत भविष्यातील किंमतीपेक्षा अधिक असेल तर ॲसेटचा आधार सकारात्मक आहे.

महत्त्वाचे म्हणजे, एक महिन्याच्या कराराच्या आधारावर दोन किंवा तीन महिन्याच्या करारांसाठी भिन्न असेल. म्हणूनच, भविष्यातील कराराच्या आधारावर आम्ही परिभाषित करेपर्यंत आधाराची व्याख्या अपूर्ण आहे म्हणजेच एक महिन्याच्या करारासाठी, दोन महिन्यांच्या करारासाठी इ. हे समजून घेणे देखील महत्त्वाचे आहे की एक महिना आणि दोन महिन्यांच्या फ्यूचर्स काँट्रॅक्टमधील मूलभूत फरक मूलत: पहिल्या आणि दुसऱ्या महिन्यातील अंतर्निहित मालमत्ता घेण्याच्या खर्चाच्या समान असावा. खरंच, हे विविध भविष्य आणि अंतर्निहित कॅश मार्केट किंमती एकत्रितपणे लिंक करण्याचे मूलभूत आहे. कराराच्या आयुष्यादरम्यान, आधार नकारात्मक किंवा सकारात्मक होऊ शकतो, कारण भविष्यातील किंमत आणि स्पॉट किंमतीमध्ये हालचाल आहे. तसेच, सकारात्मक किंवा नकारात्मक असेल तर, फ्यूचर्स काँट्रॅक्टच्या मॅच्युरिटी वेळी ते शून्य होते म्हणजेच काँट्रॅक्टच्या मॅच्युरिटी/समाप्ती वेळी फ्यूचर्स किंमत आणि स्पॉट किंमतीमध्ये कोणताही फरक नसावा. हे घडते कारण शेवटच्या ट्रेडिंग दिवशी फ्यूचर्स काँट्रॅक्ट्सचे अंतिम सेटलमेंट अंतर्निहित ॲसेटच्या बंद किंमतीवर होते. - कॅरीचा खर्च – It is the relationship between futures prices and spot prices. It measures the storage cost (in commodity markets) plus the interest that is paid to finance or ‘carry’ the asset till delivery less the income earned on the asset during the holding period. For equity derivatives, carrying cost is the interest paid to finance the purchase less (minus)dividend earned. For example, assume the share of ABC Ltd is trading at Rs. 100 in the cash market. A person wishes to buy the share, but does not have money. In that case he would have to borrow Rs. 100 at the rate of, say, 6% per annum. Suppose that he holds this share for one year and in that year he expects the company to give 200% dividend on its face value of Rs. 1 i.e. dividend of Rs. 2. Thus his कॅरीची निव्वळ किंमत = भरलेले व्याज – प्राप्त लाभांश = 6 – 2 = ₹4.. त्यामुळे, त्याच्यासाठी फ्यूचर्सची किंमतही ₹104 असावी. लक्षात घेणे महत्त्वाचे आहे की विविध सहभागींसाठी कॅरीचा खर्च भिन्न असेल.

- प्रारंभिक मार्जिन – कराराची पूर्तता करण्याची हमी म्हणून प्रत्येक भविष्यातील करारासाठी ब्रोकरकडे पैसे जमा करणे आवश्यक आहे. सिक्युरिटी डिपॉझिट, प्रारंभिक मार्जिन किंवा परफॉर्मन्स बाँड म्हणूनही ओळखले जाते. चला एक उदाहरण घेऊया- नोव्हेंबर 3,2020 रोजी. फ्यूचर्स काँट्रॅक्टमध्ये प्रवेश करण्याचा निर्णय घेतलेल्या व्यक्तीला. मार्केट वाढण्याची त्याची अपेक्षा आहे जेणेकरून तो नोव्हेंबरच्या समाप्तीसाठी दीर्घ निफ्टी फ्यूचर्स पोझिशन घेतो. असे गृहीत धरा की, नोव्हेंबर 3, 2020 रोजी निफ्टी नोव्हेंबर महिन्याचे फ्यूचर्स 10000 मध्ये बंद होतात करार मूल्य = निफ्टी फ्यूचर्स किंमत * लॉट साईझ = 10,000 * 75 = ₹ 7,50,000. म्हणूनच, ₹7,50,000 हा एक निफ्टी फ्यूचर काँट्रॅक्ट मूल्य आहे जो नोव्हेंबर 29, 2020 ला समाप्त होतो. करार मूल्याच्या 10% ब्रोकरला प्रारंभिक मार्जिन म्हणून आकारले जाते असे गृहित धरून व्यक्तीने त्याला रु. 75,000 प्रारंभिक मार्जिन म्हणून भरावे लागेल. भविष्यातील खरेदीदार आणि विक्रेते दोन्ही कराराचे सन्मान करण्यासाठी दोन्ही पक्षांवर दायित्व असल्यामुळे कंत्राट प्रारंभिक मार्जिन देतात. प्रारंभिक मार्जिन अंतर्निहित मालमत्तेच्या किंमतीच्या हालचालीवर अवलंबून असते. उच्च अस्थिरता मालमत्तेमध्ये अधिक जोखीम असल्याने, एक्सचेंज त्यांच्यावर प्रारंभिक मार्जिन आकारेल.

- मेंटेनन्स मार्जिन – एक रक्कम, सामान्यपणे प्रारंभिक मार्जिनपेक्षा लहान, जे सर्व वेळी डिपॉझिटवर ठेवले पाहिजे. जर कस्टमरची इक्विटी या मार्जिन लेव्हलपेक्षा कमी असेल तर ब्रोकरने मूळ मार्जिन लेव्हलपर्यंत अकाउंटमध्ये कस्टमरच्या इक्विटीला रिस्टोर करण्यासाठी आवश्यक पैशांच्या रकमेसाठी "मार्जिन कॉल" जारी करणे आवश्यक आहे. चला उदाहरणाच्या मदतीने MTM समजून घेऊया. जर एखाद्या व्यक्तीने निफ्टी 10000 ला होती तेव्हा नोव्हेंबर 3, 2020 रोजी फ्यूचर्स काँट्रॅक्ट खरेदी केला. त्यांनी वर गणना केल्याप्रमाणे ₹75000 चे प्रारंभिक मार्जिन भरले. पुढील ट्रेडिंग दिवशी म्हणजेच, नोव्हेंबर 4, 2020 रोजी. निफ्टी फ्यूचर्स कन्ट्रॅक्ट 10,100 मध्ये बंद आहे. याचा अर्थ असा की निफ्टी फ्यूचर्स काँट्रॅक्टवर 100 पॉईंट्स लाभामुळे त्याला/तिला लाभ मिळतो. त्यामुळे, त्याचे/तिचे निव्वळ लाभ ₹ 100 x 75 = ₹ 7,500 आहे. हे पैसे त्याच्या अकाउंटमध्ये जमा केले जातील आणि पुढील दिवशी पोझिशन 10,100 पासून सुरू होईल.

- ओपन इंटरेस्ट आणि वॉल्यूम ट्रेडेड – ओपन इंटरेस्ट हा अंतर्निहित ॲसेटसाठी एकूण थकित काँट्रॅक्टची संख्या आहे (अद्याप सेटल केलेले नाही). हे समजून घेणे महत्त्वाचे आहे की दीर्घ भविष्यांची संख्या तसेच अनेक कमी भविष्य हे ओपन इंटरेस्टच्या समान आहे. कारण एकूण दीर्घ भविष्यांची संख्या नेहमीच एकूण अल्प भविष्यांच्या समान असेल. ओपन इंटरेस्टची गणना करताना / उल्लेख करताना केवळ एका काँट्रॅक्टच्या बाजूचा विचार केला जातो. खुल्या स्वारस्याची पातळी बाजारातील खोली दर्शविते. व्यापार केलेले वॉल्यूम्स आम्हाला दिलेल्या कालावधीत विशिष्ट कराराशी संबंधित बाजारपेठेच्या उपक्रमाविषयी कल्पना देतात - एका आठवड्यात किंवा महिन्यात किंवा कराराच्या संपूर्ण जीवनापेक्षा जास्त वॉल्यूम.

4.9 भविष्यातील कराराचे काम करण्याचे उदाहरण

समजा तुम्ही आगामी महिन्यांमध्ये ब्रिटानिया उद्योगांच्या स्टॉक किंमती वाढविण्याची अपेक्षा करता. आणि तुम्हाला या संधीमधून पैसे करायचे आहेत. तुमच्याकडे दोन पर्याय आहेत –

- स्पॉट मार्केटमधून ब्रिटानिया उद्योगांचे शेअर्स खरेदी करा.

- अंतर्निहित म्हणून ब्रिटॅनिया लिमिटेडसह फ्यूचर्स खरेदी करा.

चला पहिला ऑप्शन पाहूया. समजा ब्रिटॅनिया उद्योगांच्या एका शेअरची मार्केट किंमत ₹ 3,000 आहे. तुम्हाला 100 शेअर्स खरेदी करायचे आहेत. 100 शेअर्सची किंमत ₹ 3 लाख असेल!

परंतु तुमच्याकडे केवळ ₹1.5 लाख आहेत. त्यामुळे, तुम्ही 50 शेअर्स खरेदी करू शकता. अपेक्षितपणे, ब्रिटॅनियाची किंमत 3 आठवड्यांनंतर ₹4,500 पर्यंत वाढते. तुम्ही तुमचे 50 शेअर्स विक्री करता आणि रु. 25,000 चा नफा बुक करता. तुम्ही केवळ 3 आठवड्यांमध्ये 50% रिटर्न केले आहेत! तुम्ही जगाच्या शीर्षस्थानी आहात! परंतु तुम्ही अधिक नफा मिळवू शकता का?

उत्तर हे 'होय' असेल. जर तुम्ही ब्रिटॅनियाच्या भविष्यात दोन गुंतवणूक करण्याचा पर्याय शोधला असेल तर तुम्ही खूप जास्त नफा मिळवू शकता. चला आपण पाहूया की दोन परिस्थिती कशी बाहेर पडेल.

तुमच्याकडे इन्व्हेस्टमेंटसाठी ₹ 1 लाख आहे. चला मानूया की एक ब्रिटॅनिया फ्यूचर्स काँट्रॅक्ट रु. 3100 मध्ये उपलब्ध आहे. एक ब्रिटॅनिया फ्यूचर्स काँट्रॅक्टमध्ये 200 शेअर्स आहेत. त्यामुळे, कराराचे एकूण मूल्य ₹ 6,20,000 आहे. चांगली बातमी म्हणजे तुम्हाला ब्रिटॅनिया फ्यूचर्स काँट्रॅक्ट खरेदी करण्यासाठी संपूर्ण रु. 6,20,000 भरावे लागत नाही. तुम्हाला केवळ प्रारंभिक मार्जिन भरावा लागेल.

आता, माना घ्या की एक ब्रिटॅनिया फ्यूचर्स करार घेण्यासाठी आवश्यक प्रारंभिक मार्जिन ₹62000 आहे (अंदाजित मार्जिन कराराच्या आकाराच्या 10% आहे)

त्यामुळे, तुम्ही रु. 62000 साठी एक ब्रिटॅनिया फ्यूचर्स काँट्रॅक्ट खरेदी करता. अपेक्षितपणे, ब्रिटॅनिया उद्योगांची शेअर किंमत स्पॉट मार्केटमध्ये ₹3,000 ते ₹4,500 पर्यंत वाढते. जर अंतर्निहित मालमत्तेची किंमत वाढत असेल तर लक्षात ठेवा, डेरिव्हेटिव्हची किंमतही वाढेल.

त्यामुळे, तुमच्या फ्यूचर्स काँट्रॅक्टची किंमत 3 आठवड्यांनंतर ₹ 3100 ते ₹ 4600 पर्यंत वाढते. आता तुम्ही कालबाह्य होण्यापूर्वी तुमचा करार विक्री करण्याचा निर्णय घेता. तुमची खरेदी किंमत ₹ 3100 आहे आणि तुमची विक्री किंमत ₹ 4600 आहे. त्यामुळे, तुम्ही प्रति शेअर ₹1400 बनवले आहे. एकाधिक ब्रिटॅनिया उद्योगांमध्ये 200 शेअर्स असल्याने, तुमचा एकूण नफा ₹ 2,80,000 आहे!

हे 1 महिन्यापेक्षा कमी वेळात 451% चा लाभ आहे!

आता तुम्हाला हे जाणून घेण्यासाठी आर्थिक प्रतिभा असण्याची गरज नाही की 483% लाभ 50% पेक्षा चांगला आहे! त्यामुळे, स्पॉट मार्केटमधून खरेदी करण्याऐवजी ब्रिटॅनिया फ्यूचर्सना ट्रेड करून तुम्हाला मिळालेले काय येथे आहे:

- उत्कृष्ट रिटर्न – 451% vs 50%

- चांगल्या वॉल्यूमचा ॲक्सेस - स्पॉट मार्केटमध्ये तुम्ही केवळ 100 शेअर्स खरेदी करू शकता. परंतु फ्यूचर्स काँट्रॅक्टमध्ये, तुम्ही 200 शेअर्स खरेदी केले आहेत!

- कमी कॅपिटल - स्पॉट मार्केटमध्ये तुम्ही ₹3 लाख इन्व्हेस्ट केले आहे, तर फ्यूचर्स मार्केटमध्ये तुम्ही केवळ ₹6200 इन्व्हेस्ट केले आहे

4.10 फ्यूचर्स पेऑफ

फ्यूचर्स काँट्रॅक्ट्समध्ये लिनिअर किंवा सिमेट्रिकल पेऑफ आहेत. याचा अर्थ असा आहे की खरेदीदार आणि भविष्यातील कराराच्या विक्रेत्याला होणारे नुकसान तसेच नफा अमर्यादित आहे. हे लिनिअर पेऑफ आकर्षक आहेत कारण ते पर्यायांसह एकत्रित केले जाऊ शकतात आणि विविध जटिल पेऑफ निर्माण करण्यासाठी अंतर्निहित आहेत.

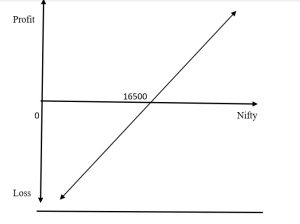

फ्यूचर्सच्या खरेदीदारासाठी पेऑफ: दीर्घ फ्यूचर्स

फ्यूचर्स काँट्रॅक्ट खरेदी करणाऱ्या व्यक्तीसाठी पेऑफ हे ॲसेट असलेल्या व्यक्तीसाठी पेऑफ सारखेच आहे. निफ्टी 16500 मध्ये असताना दोन महिन्यांच्या निफ्टी इंडेक्स फ्यूचर्स काँट्रॅक्ट खरेदी करणाऱ्या स्पेक्युलेटरचा केस घ्या. या प्रकरणात अंतर्निहित मालमत्ता ही निफ्टी पोर्टफोलिओ आहे. जेव्हा इंडेक्स वर जाते, तेव्हा दीर्घ भविष्यातील स्थिती नफा कमावण्यास सुरुवात करते आणि जेव्हा इंडेक्स खाली जाते तेव्हा तोटा करण्यास सुरुवात होते. निफ्टी फ्यूचर्सच्या खरेदीदारासाठी पेऑफ.

वरील आकडे दीर्घ भविष्यातील स्थितीसाठी नफा/तोटा दर्शवितो. इंडेक्स 16500 होते तेव्हा इन्व्हेस्टरने भविष्य खरेदी केले. इंडेक्स वर जात असल्यास, त्याची भविष्यातील स्थिती नफा कमावणे सुरू होते. जर इंडेक्स पडत असेल तर त्याची भविष्यातील स्थिती नुकसान दाखवणे सुरू होते.

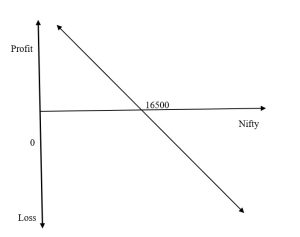

फ्यूचर्सच्या विक्रेत्यासाठी पेऑफ: शॉर्ट फ्यूचर्स

भविष्यातील करार विक्री करणाऱ्या व्यक्तीसाठी पेऑफ ही मालमत्ता शॉर्ट करणाऱ्या व्यक्तीसाठी पेऑफ सारखीच आहे. त्याच्याकडे संभाव्यदृष्ट्या अमर्यादित तसेच संभाव्यपणे अमर्यादित डाउनसाईड आहे. निफ्टी 16500 मध्ये असताना दोन महिन्यांचे निफ्टी इंडेक्स फ्यूचर्स कॉन्ट्रॅक्ट विकणाऱ्या स्पेक्युलेटरचा प्रकरण घ्या. या प्रकरणात अंतर्निहित मालमत्ता निफ्टी पोर्टफोलिओ आहे. जेव्हा इंडेक्स खाली जाते, तेव्हा शॉर्ट फ्यूचर्स पोझिशन नफा कमावण्यास सुरुवात करते आणि जेव्हा इंडेक्स वर जाते, तेव्हा तो नुकसान करण्यास सुरुवात करते.

निफ्टी फ्यूचर्सच्या विक्रेत्यासाठी पेऑफ

उपरोक्त आकडेवारी कमी भविष्यातील स्थितीचे नफा/तोटा दर्शविते. जेव्हा इंडेक्स 16500 ला होता तेव्हा इन्व्हेस्टरने भविष्याची विक्री केली. जर इंडेक्स डाउन झाला तर त्याची भविष्यातील स्थिती नफा कमावण्यास सुरुवात करते. जर इंडेक्स वाढत असेल तर त्याची भविष्यातील स्थिती नुकसान दर्शविण्यास सुरुवात करते.