- फंडामेंटल ॲनालिसिसचा परिचय

- मूलभूत विश्लेषणातील स्टेप्स आणि आर्थिक विश्लेषण जाणून घ्या

- मूलभूत विश्लेषणातील मूलभूत अटी समजून घेणे

- स्टॉक मार्केटमधील आर्थिक विवरण समजून घेणे

- स्टॉक मार्केटमधील स्टॉक बॅलन्स शीट समजून घेणे

- स्टॉक मार्केटमधील उत्पन्न विवरण समजून घेणे

- स्टॉक विश्लेषणासाठी फायनान्शियल रेशिओ समजून घेणे

- कॅश फ्लो समजून घेणे

- स्टॉक मार्केटमध्ये लिक्विडिटी रेशिओ समजून घेणे

- स्टॉक मार्केटमध्ये ॲक्टिव्हिटी रेशिओ समजून घेणे

- स्टॉक मार्केटमधील रिस्क/लिव्हरेज रेशिओ समजून घेणे

- स्टॉक मार्केटमधील नफा गुणोत्तर समजून घेणे

- स्टॉक मार्केटमधील मूल्यांकन गुणोत्तर समजून घेणे

- अभ्यास

- स्लाईड्स

- व्हिडिओ

5.1 बॅलन्स शीट अर्थ

टर्म बॅलन्स शीट म्हणजे एका विशिष्ट वेळी कंपनीची मालमत्ता, दायित्व आणि भागधारक इक्विटी रिपोर्ट करणारे आर्थिक विवरण. बॅलन्स शीट गुंतवणूकदारांसाठी परताव्याच्या दरांची संगणना करण्यासाठी आणि कंपनीच्या भांडवली संरचनेचे मूल्यांकन करण्यासाठी आधार प्रदान करतात. संक्षिप्तपणे, बॅलन्स शीट हा एक आर्थिक स्टेटमेंट आहे जो कंपनीच्या मालकीचे आणि स्वतःचे काय आहे याचा तसेच शेअरधारकांनी इन्व्हेस्ट केलेल्या रकमेचा स्नॅपशॉट प्रदान करतो. मूलभूत विश्लेषण किंवा आर्थिक गुणोत्तरांची गणना करण्यासाठी बॅलन्स शीटचा वापर इतर महत्त्वाच्या आर्थिक विवरणांसह केला जाऊ शकतो.

मुख्य मुद्दे

-

बॅलन्स शीट ही एक आर्थिक विवरण आहे जी कंपनीची मालमत्ता, दायित्व आणि भागधारक इक्विटी रिपोर्ट करते.

-

बॅलन्स शीट ही बिझनेसचे मूल्यांकन करण्यासाठी वापरलेल्या तीन मुख्य फायनान्शियल स्टेटमेंटपैकी एक आहे.

-

प्रकाशनाच्या तारखेनुसार कंपनीच्या फायनान्सचा (स्वतःचे आणि स्वतःचे काय आहे) स्नॅपशॉट प्रदान करते.

-

बॅलन्स शीट अशा समीकरणाचे पालन करते जे दायित्व आणि शेअरधारक इक्विटीच्या रकमेसह मालमत्ता समान करते.

-

मूलभूत विश्लेषक आर्थिक गुणोत्तरांची गणना करण्यासाठी बॅलन्स शीट वापरतात.

5.2 बॅलन्स शीट फंडामेंटल्स

बॅलन्स शीटची रचना डाव्या बाजूच्या मालमत्ता आणि दायित्व आणि शेअरधारकांच्या इक्विटीसह योग्य ठिकाणी केली जाते. मालमत्ता मानली जाण्यासाठी, ती भूतकाळात प्राप्त केली गेली असावी आणि भविष्यात प्रमाणित आर्थिक लाभ निर्माण करण्याची क्षमता असणे आवश्यक आहे. भविष्यात आर्थिक बलिदान आवश्यक असलेल्या मागील बाध्यता म्हणजे दायित्व होय. कंपनीच्या मालकांसाठी (शेअरहोल्डर्स) कंपनीच्या मालमत्ता आणि दायित्वांमधील फरक म्हणजे कंपनीच्या मालकांसाठी (शेअरहोल्डर्स) शिल्लक आहे. याला शेअरहोल्डर्स इक्विटी म्हणतात. यामुळे आम्हाला अकाउंटिंगच्या मूलभूत ओळखीपैकी एका घडते:

ॲसेट्स = दायित्व + शेअरहोल्डर्स इक्विटी

म्हणजे, कंपनीकडे (मालमत्ता) कर्ज घेतलेल्या पैसा (दायित्व) किंवा मालकांशी (भागधारकांच्या इक्विटी) संबंधित गोष्टींसाठी पैसे दिले जातात. या ओळखीचा अर्थ असा की बॅलन्स शीटच्या प्रत्येक बाजूला असलेल्या वस्तूंची रक्कम समान असणे आवश्यक आहे - म्हणूनच त्याला "बॅलन्स" शीट म्हणतात

बॅलन्स शीटच्या दोन बाजू समान राहण्यासाठी, कंपनीची मालमत्ता आणि दायित्वे डबल-एन्ट्री बुककीपिंग नावाच्या प्रक्रियेचा वापर करून रेकॉर्ड करणे आवश्यक आहे. एकाच वस्तूला बॅलन्स शीटमध्ये एकाच ठिकाणी जोडता येणार नाही - गोष्टी संतुलित ठेवण्यासाठी नेहमीच समान आणि ऑफसेटिंग समायोजन असणे आवश्यक आहे. हे ऑफसेटिंग प्रवेश बॅलन्स शीटच्या दुसऱ्या बाजूला समतुल्य जोडले जाऊ शकते किंवा त्याच बाजूला दुसऱ्या वस्तूत कमी होऊ शकते.

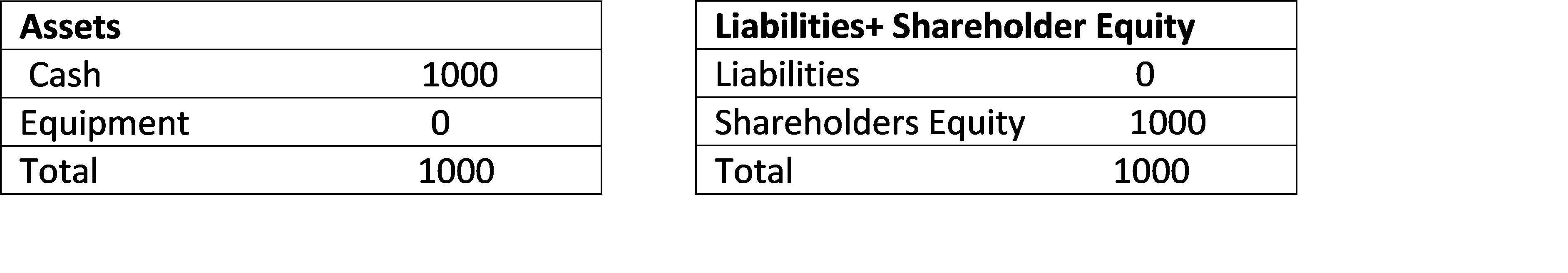

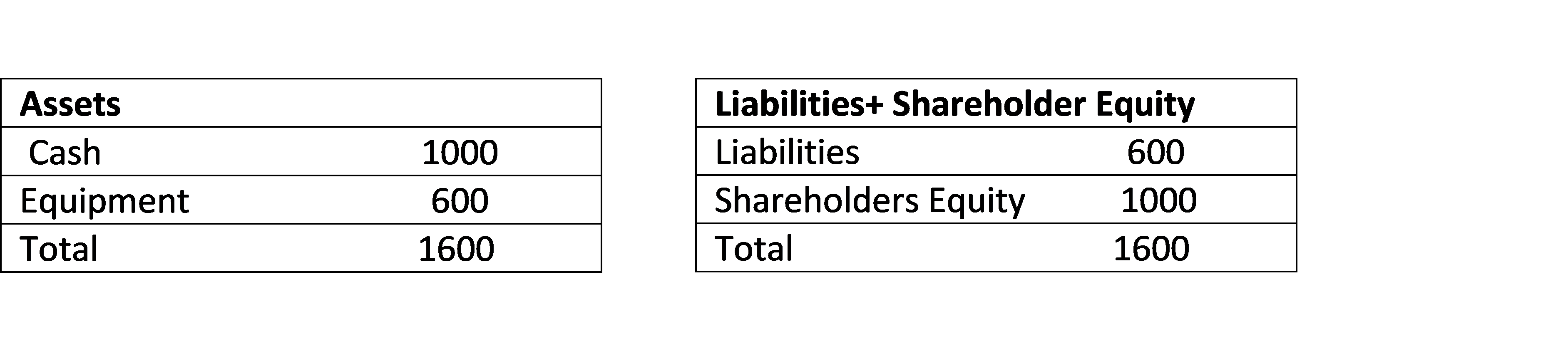

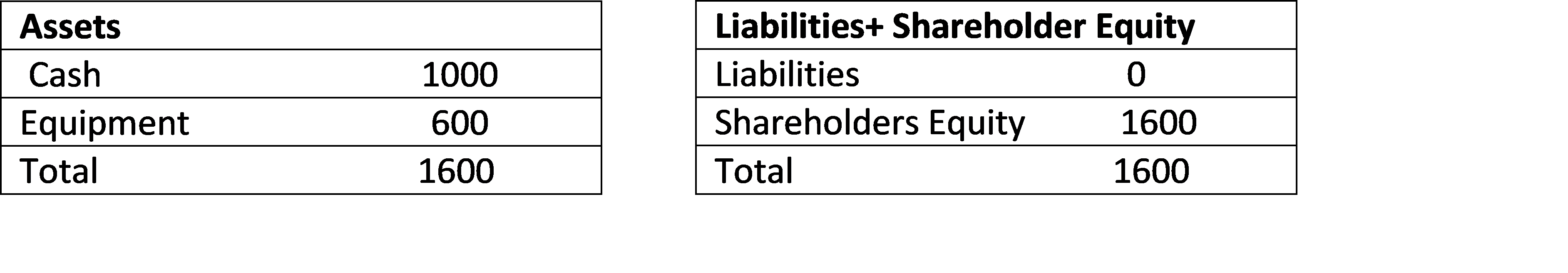

हे एका उदाहरणाद्वारे सर्वोत्तम स्पष्टीकरण आहे. एक नवीन कंपनीचा विचार करा ज्याने अद्याप कार्य सुरू केलेले नाही आणि ज्याची एकमेव मालमत्ता संस्थापकांद्वारे इन्व्हेस्ट केलेल्या कॅशच्या ₹1,000 आहे.

कंपनीची बॅलन्स शीट खूपच सोपी दिसते:

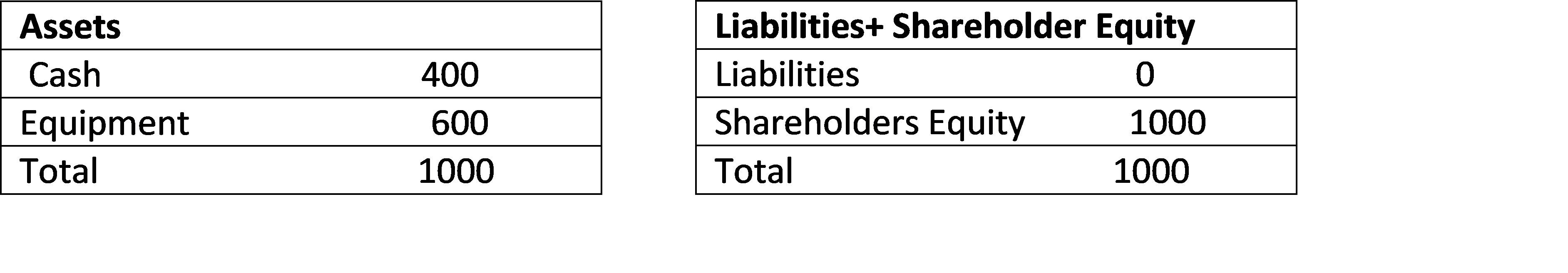

कंपनी आता ₹600 साठी उपकरणे खरेदी करते. व्यवस्थापनाकडे त्यासाठी पैसे भरण्याचे तीन मार्ग आहेत: ते त्यांच्याकडे असलेले रोख खर्च करू शकतात, ते ते क्रेडिटवर खरेदी करू शकतात (कर्ज मिळवा) किंवा कंपनीच्या मालकांना त्यासाठी पैसे भरण्यासाठी अधिक भांडवल देऊ शकतात. तीन दृष्टीकोनांना बॅलन्स शीटवर वेगवेगळे मान्यता दिली जाते, परंतु प्रत्येकाला दोन प्रवेश आवश्यक आहेत:

कॅशसह पेमेंट करा: बॅलन्स शीटच्या डाव्या बाजूला दोन समान आणि ऑफसेटिंग समायोजन केले जातात. उपकरणाची ओळ ₹600 ने वाढवली आहे आणि कॅश लाईन समतुल्य रकमेद्वारे कमी केली जाते. कंपनीच्या मालमत्तेने रोख पासून मशीनमध्ये आकार बदलले आहेत.

कर्ज घेतलेल्या फंडसह पेमेंट करा: जर मशीन कर्ज घेतलेल्या फंडसह (क्रेडिट) खरेदी केले असेल, तर डाव्या बाजूच्या उपकरणाच्या लाईनमध्ये ₹600 भरण्यासाठी ऑफसेटिंग समायोजन हा उजव्या बाजूला कंपनीच्या दायित्वांमध्ये वाढ होईल (कर्ज घेतलेला फंड). यामध्ये प्रत्येक बाजूला बॅलन्स शीटचा एकूण आकार रु. 1,000 पासून ते रु. 1,600 पर्यंत वाढविण्याचा अतिरिक्त परिणाम आहे. (कर्ज घेतलेल्या फंडच्या समावेशाद्वारे बॅलन्स शीटचा लाभ घेण्यात आला आहे.)

मालक अधिक भांडवलाचे योगदान देतात: तिसरा पर्याय म्हणजे कंपनीचे मालक मशीनसाठी पैसे भरण्यासाठी अतिरिक्त भांडवल देतात. या प्रकरणात, उपकरणाच्या रेषेत ₹600 अतिरिक्त ऑफसेटिंग समायोजन ही शेअरधारकांच्या इक्विटीमध्ये ₹600 अतिरिक्त आहे. बॅलन्स शीट ₹1,000 ते ₹1,600 पर्यंत वाढते, परंतु कोणताही लेव्हरेज नाही.

सर्व प्रकरणांमध्ये, बॅलन्स शीटमध्ये दोन प्रवेश आहेत - मालमत्तेमधील बदल रेकॉर्ड करण्यासाठी, दुसरा रेकॉर्ड करण्यासाठी ते कसे भरले गेले होते - किंवा पर्यायीपणे, ज्याच्याशी संबंधित आहे (कंपनी किंवा लेनदारांचे मालक).

उदाहरणार्थ, इंस्टॉलेशन दरम्यान नवीन खरेदी केलेली मशीनरी नुकसानग्रस्त आहे आणि त्याचे मूल्य ₹600 ते ₹400 पर्यंत कमी केले जाते. बॅलन्स शीटची मालमत्ता बाजू आता ₹200 ने कमी केली आहे आणि उजव्या बाजूला समायोजन करणे आवश्यक आहे. जर मशीन क्रेडिटवर देय केले असेल तर कर्ज फक्त बदलत नाही कारण मशीन यापूर्वीपेक्षा कमी मूल्यवान आहे. ज्या ठिकाणी मालमत्तेच्या बाजूला ₹200 चे नुकसान दिसून येईल ते शेअरधारकांच्या इक्विटी लाईनमध्ये आहे. कंपनीचे मालक नुकसान घेतात, लेनदार नाहीत. सामान्यपणे, शेअरधारकांच्या इक्विटी लाईनची गणना "प्लग" म्हणून केली जाते. म्हणजे, सर्व मालमत्ता आणि दायित्वे समाविष्ट झाल्यानंतर, भागधारकांची इक्विटी ही जे मूल्य असेल ते बॅलन्स शीटच्या दोन बाजू समान बनवते. या अत्यंत सोप्या बॅलन्स शीटमधील चार वस्तूंपैकी तीन वस्तुनिष्ठपणे मोजले जाऊ शकते: रोख धारक, उपकरणांचे मूल्य आणि कंपनीला देय असलेल्या पैशांची रक्कम. शेअरहोल्डर्स इक्विटी ही सर्वकाही म्हणून प्रभावीपणे परिभाषित केली जाते.

5.3 बॅलन्स शीट घटक

बॅलन्स शीटच्या मालमत्ता आणि दायित्व दोन्ही बाजूवर, सामग्री एकतर वर्तमान म्हणून वर्गीकृत केली जाते, ज्यामध्ये लिक्विड मालमत्ता आणि शॉर्ट-टर्म दायित्वे असतात जे एका वर्षात वापरले जातील किंवा भरले जातील आणि दीर्घकालीन असेल, ज्यामध्ये इतर सर्व गोष्टी समाविष्ट आहेत.

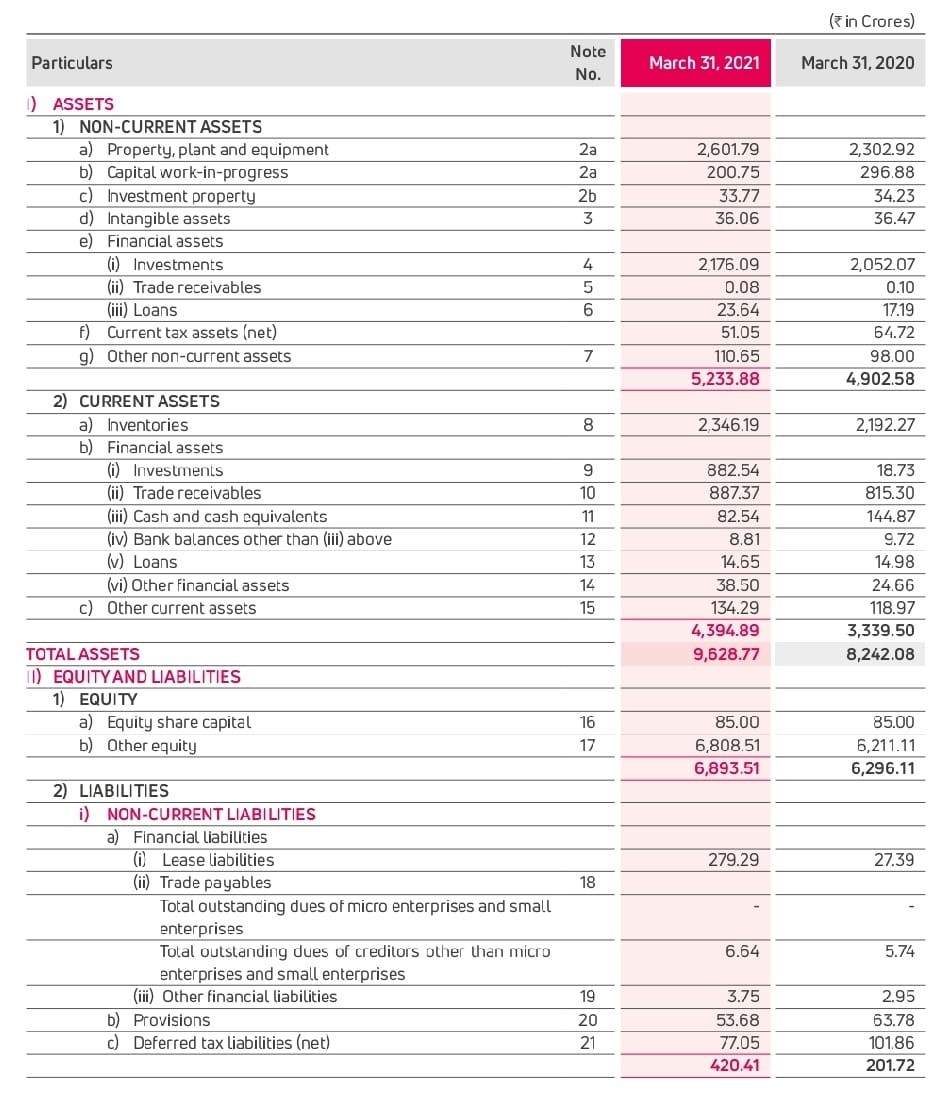

एक्साईड उद्योगांच्या बॅलन्स शीटचे उदाहरण

बॅलन्स शीटच्या मालमत्तेच्या बाजूला सुरुवात, महत्त्वाचे घटक आहेत:

वर्तमान मालमत्ता - वर्तमान मालमत्ता ही कंपनीच्या मालकीची मालमत्ता आहे जी व्यवसायाच्या सामान्य अभ्यासक्रमात वापरली जाते किंवा कर्जदार किंवा निर्मित स्टॉक किंवा रोख यांसारख्या व्यवसायाच्या अभ्यासक्रमात कंपनीद्वारे निर्माण केली जाते. थम्बचा नियम म्हणजे बारा महिन्यांमध्ये कॅशमध्ये बदललेली कोणतीही मालमत्ता ही वर्तमान मालमत्ता आहे.

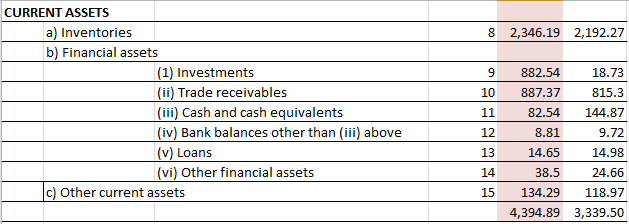

5.4 वर्तमान आणि दीर्घकालीन मालमत्ता

स्नैपशॉट ओफ करन्ट एस्सेट्स ओफ एक्साईड लिमिटेड: –

वर्तमान मालमत्ता यामध्ये विभाजित केली जाऊ शकते:

1) इन्व्हेंटरीज – कंपनीकडे असलेली सर्वात महत्त्वाची वर्तमान मालमत्ता ही त्याच्या स्टॉकच्या विक्रीद्वारे आहे, जी कंपनी त्यांचे नफा कमवते. स्टॉकमध्ये याचा समावेश आहे:

-

कच्चा माल - कंपनीच्या उत्पादनांचे निर्माण करण्यासाठी वापरलेली प्राथमिक खरेदी.

-

काम प्रक्रियेत आहे – उत्पादनाच्या प्रक्रियेत असलेले वस्तू मात्र अद्याप पूर्ण झालेले नाहीत.

-

पूर्ण केलेले वस्तू – कंपनीद्वारे विक्रीसाठी तयार केलेल्या पूर्ण उत्पादनांची निर्मिती.

2) गुंतवणूक– अनेक कंपन्या उत्पन्न कमविण्यासाठी किंवा नफा असलेल्या रोख अतिरिक्त वापरण्यासाठी शेअर्स किंवा डिबेंचर्सच्या स्वरूपात गुंतवणूक खरेदी करतात. जेव्हा एका वर्षापेक्षा कमी कालावधीसाठी इन्व्हेस्टमेंट केली जाते, तेव्हा त्यांना करंट ॲसेटमध्ये वर्गीकृत केले जाते. सामान्यपणे फिक्स्ड डिपॉझिट, शॉर्ट टर्म डिबेंचर्स आणि लिक्विड म्युच्युअल फंडमध्ये इन्व्हेस्टमेंट कॅटेगरी अंतर्गत येतात

-

कर्जदार/व्यापार प्राप्त करण्यायोग्य - बहुतांश कंपन्या त्यांची उत्पादने रोख रकमेसाठी विकत नाहीत परंतु क्रेडिट व खरेदीदारांना त्यांनी खरेदी केलेल्या वस्तूंसाठी पैसे भरण्याची अपेक्षा आहे - 30 दिवस किंवा 60 दिवस. कर्जाचा कालावधी कस्टमरनुसार आणि कंपनीपासून कंपनीपर्यंत बदलतो आणि कस्टमरची क्रेडिट पात्रता, मार्केट स्थिती आणि स्पर्धेवर अवलंबून असतो. अनेकदा ग्राहक मान्य क्रेडिट कालावधीमध्ये देय करू शकत नाहीत. हे क्रेडिट प्रशासनातील लॅक्सिटी किंवा ग्राहकांना देय करण्यास असमर्थता यामुळे असू शकते. त्यामुळे, कर्ज म्हणून वर्गीकृत केले जातात:

-

सहा महिन्यांपेक्षा जास्त, आणि

-

अन्य

हे पुढे यामध्ये उपविभाजित केले जातात;

-

चांगले मानले जाणारे कर्ज, आणि

-

खराब आणि संशयास्पद मानलेले कर्ज

जर कर्ज वाईट असण्याची शक्यता असेल तर त्यांना त्यांच्यासाठी किंवा त्यांनी लिहिले पाहिजे. जर हे पूर्ण झाले नसेल तर मालमत्ता वाईट कर्जाच्या मर्यादेपर्यंत अतिक्रमित केली जाईल. रिकव्हरीची आशा नसल्यावरच राईट ऑफ केले जाते. अन्यथा, तरतुदी केली जाते. तरतुदी विशिष्ट असू शकतात किंवा ते सामान्य असू शकतात. जेव्हा विशिष्ट ओळखलेल्या कर्जांवर रक्कम प्रदान केली जाते, तेव्हा तरतुदीला विशिष्ट म्हणतात जेव्हा सर्व कर्जांच्या विशिष्ट टक्केवारीची तरतूद केली जाते, तेव्हा तरतुदीला सामान्य म्हणतात

-

प्रीपेड खर्च – देय असताना सर्व देयके केले जात नाहीत. इन्श्युरन्स प्रीमिया, भाडे आणि सेवा खर्च यासारख्या अनेक देयके ही 3 महिने, 6 महिने किंवा वर्षातही असू शकतात. पुढील अकाउंटिंग कालावधीशी संबंधित अशा खर्चाचा भाग बॅलन्स शीटमध्ये प्रीपेड खर्च म्हणून दर्शविला जातो.

-

कॅश आणि बँक बॅलन्स - बॅलन्स शीटमध्ये या हेडिंग अंतर्गत बँक अकाउंटमधील लहान कॅश बॉक्स, सेफ आणि बॅलन्समध्ये कॅश दाखवली जाते.

-

लोन आणि ॲडव्हान्स - हे असे लोन आहेत जे इतर कॉर्पोरेशन, व्यक्ती आणि कर्मचाऱ्यांना दिले गेले आहेत आणि विशिष्ट कालावधीत परतफेड करण्यायोग्य आहेत. यामध्ये वस्तू, सामग्री आणि सेवांच्या पुरवठ्यासाठी आगाऊ भरलेली रक्कम देखील समाविष्ट आहे.

-

इतर वर्तमान ॲसेट्स - इतर वर्तमान ॲसेट्स ही सर्व देय रक्कम आहे जी पुढील बारा महिन्यांमध्ये रिकव्हर करण्यायोग्य आहे. यामध्ये प्राप्त होणारे क्लेम, इन्व्हेस्टमेंटवर देय इंटरेस्ट आणि जसे की.

दीर्घकालीन मालमत्ता:

दीर्घकालीन मालमत्ता (याला निश्चित किंवा भांडवली मालमत्ता म्हणतात) म्हणजे व्यवसाय किमान 12 महिन्यांच्या सामान्य ऑपरेटिंग सायकलच्या पलीकडे वापरण्याची, बदलण्याची आणि/किंवा रोख रूपांतरित करण्याची अपेक्षा करू शकतो. अनेकदा ते वर्षांसाठी वापरले जातात. हे त्यांना वर्तमान मालमत्तेपासून वेगळे करते, जे कंपन्या सामान्यपणे 12 महिन्यांमध्ये खर्च करतात. कारण ते वर्तमान मालमत्तेपेक्षा कॅशमध्ये रूपांतरित करण्यास कठीण असतात, त्यांना अनेकदा नॉन-करंट ॲसेट म्हणून संदर्भित केले जाते.

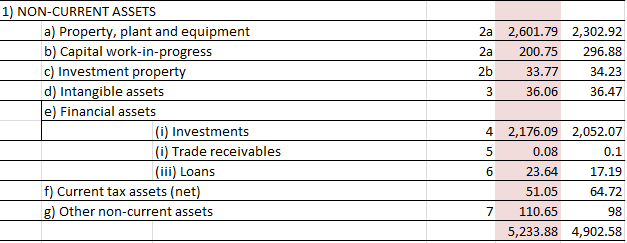

5.5 नॉन-करंट ॲसेट्स

एक्साईड उद्योगांच्या वर्तमान नसलेल्या मालमत्तेचा स्नॅपशॉट

नॉन-करंट ॲसेट्स यामध्ये विभाजित केले आहेत:

-

फिक्स्ड ॲसेट्स- ही ॲसेट्स आहेत जी कंपनीच्या बिझनेसमध्ये वापरासाठी आणि वस्तू निर्माण करण्यासाठी मालकीची आहे. सामान्यपणे ते यंत्रसामग्री असू शकते. ते पुनर्विक्रीसाठी नाहीत आणि जमीन, इमारती म्हणजेच कार्यालय, गोदाम आणि कारखाने, वाहने, यंत्रसामग्री, फर्निचर, उपकरणे आणि त्यासारख्या गोष्टींचा समावेश होतो. प्रत्येक कंपनीकडे काही निश्चित मालमत्ता आहेत जरी प्रकृती किंवा प्रकारची निश्चित मालमत्ता कंपनीपासून कंपनीपर्यंत बदलते. उत्पादन कंपनीची प्रमुख निश्चित मालमत्ता ही त्याची फॅक्टरी आणि यंत्रसामग्री असेल, तर शिपिंग कंपनीची ही त्याची शिपिंग असेल. निश्चित मालमत्ता बॅलन्स शीटमध्ये कमी किंमतीत जमा झालेली घसारा दर्शविली जाते. डेप्रीसिएशन हे अत्यंत उत्तम संकल्पनेवर आधारित आहे ज्यावर मालमत्ता उपयुक्त आयुष्य आहे आणि वर्षांच्या खेळानंतर ते खाली परिधान करते. त्यामुळे, ते ते नुकसान कमी करण्याचा आणि त्यानुसार मालमत्तेचे मूल्य कमी करण्याचा प्रयत्न करते जेणेकरून त्याच्या उपयोगी जीवनाच्या शेवटी, मालमत्तेचे कोणतेही मूल्य नाही.

-

दीर्घकालीन इन्व्हेस्टमेंट: बिझनेसच्या कार्याशी थेट संबंधित नसलेली कंपनीच्या मालकीची ॲसेट (उदा., न वापरलेल्या जमिनीचा तुकडा).

-

अमूर्त मालमत्ता: अधिकार, पेटंट, ट्रेडमार्क आणि यासारख्या पैशांसाठी कंपनीने भरलेले पैसे, जे मूल्य निर्माण करू शकतात परंतु प्रत्यक्ष उपस्थिती नाहीत.

बॅलन्स शीटची दुसरी बाजू दोन भागांमध्ये विभाजित केली आहे: वर्तमान आणि दीर्घकालीन दायित्वे त्यानंतर शेअरधारकांच्या इक्विटीचे तपशील.

5.6 वर्तमान दायित्वे

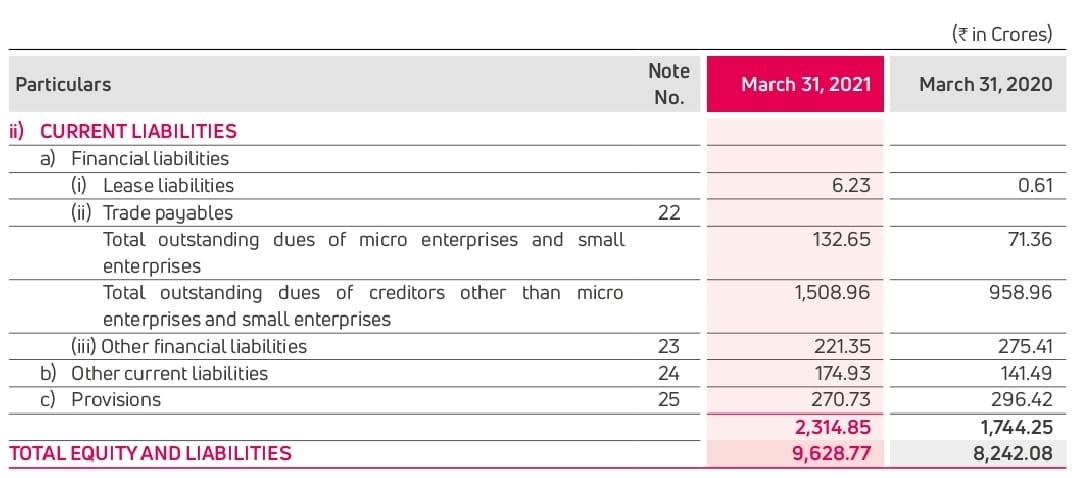

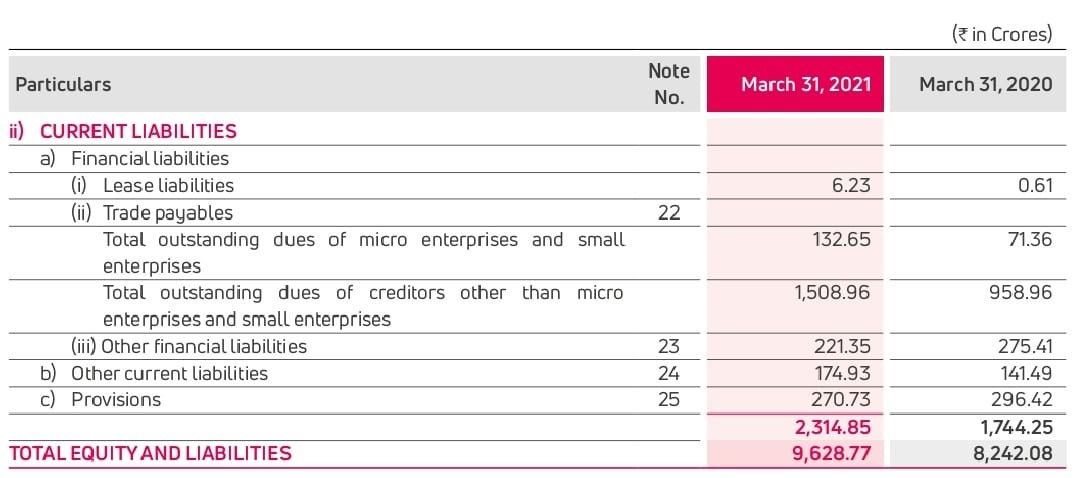

स्नॅपशॉट ऑफ करन्ट लायबिलिटीस ओफ एक्साईड लिमिटेड: –

-

वर्तमान दायित्वे - वर्तमान दायित्वे ही पुढील बारा महिन्यांमध्ये देय रक्कम आहेत. यामध्ये अशा तरतुदींचा देखील समावेश होतो ज्यासाठी अद्याप बिल प्राप्त झाले नाही किंवा ज्याच्या खर्चाचा पूर्णपणे अंदाज लावला गेला नाही अशा खर्चासाठी बाजूला ठेवलेली रक्कम आहे. ते याप्रमाणे वर्गीकृत केले जाऊ शकतात:

-

क्रेडिटर्स – ट्रेड क्रेडिटर्स हे असे आहेत ज्यांना कंपनीला कच्च्या मालासाठी पैसे देणे आवश्यक आहे आणि त्यांच्या उत्पादनांच्या उत्पादनात वापरले जाणारे इतर लेख आहेत. कंपन्या सामान्यपणे हे क्रेडिटवर खरेदी करतात - वस्तूची मागणी, कंपनीची स्थिती आणि बाजारपेठ पद्धतीवर अवलंबून क्रेडिट कालावधी.

-

जमा झालेला खर्च - बँक ओव्हरड्राफ्ट, टेलिफोन खर्च, वीज आणि ओव्हरटाइम वरील इंटरेस्ट यासारखे काही खर्च त्यांना झाल्यानंतर भरले जातात. कारण ते चढ-उतार करतात आणि या खर्चाचे प्रीपेमेंट किंवा अचूकपणे अपेक्षा करणे शक्य नाही. तथापि, खर्च झाला आहे. हा खर्च ओळखण्यासाठी मागील ट्रेंड आणि बॅलन्स शीटच्या तारखेला झालेल्या आणि जमा झालेल्या खर्चावर आधारित अंदाजित आहे.

-

तरतुदी - तरतूद ही अंदाजित खर्च किंवा नुकसानासाठी नफ्यातून बाजूला ठेवलेली रक्कम आहे. डेप्रीसिएशन आणि खराब कर्जाची तरतूद यासारख्या काही तरतुदी संबंधित मालमत्तेतूनच कपात केल्या जातात. इतर काही आहेत, जसे की क्लेम जे देय असू शकतात, ज्यासाठी तरतुदी केल्या जातात. बॅलन्स शीटवर सामान्यपणे पाहिलेल्या इतर तरतुदी डिव्हिडंड आणि टॅक्सेशनसाठी आहेत.

-

इतर वर्तमान दायित्वे - इतर कोणतीही देय रक्कम सामान्यपणे इतर वर्तमान दायित्वांच्या सर्व-स्वीकारण्याच्या टायटल अंतर्गत एकत्रित केली जाते. यामध्ये क्लेम न केलेले डिव्हिडंड आणि थर्ड पार्टीला देययोग्य देययोग्य देय समाविष्ट आहे.

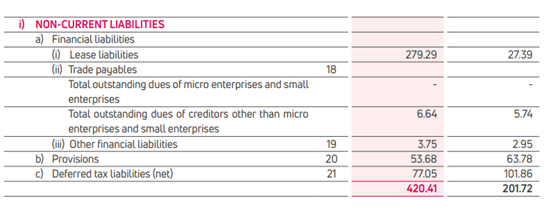

5.7 नॉन-करंट लायबिलिटीज

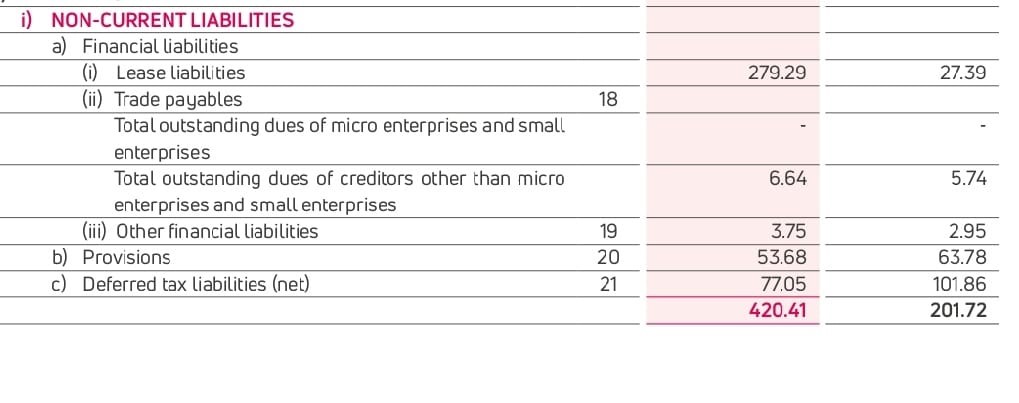

एक्साईड उद्योगांच्या वर्तमान दायित्वांचे स्नॅपशॉट: –

-

दीर्घकालीन कर्ज: कंपनीची कोणतीही दीर्घकालीन कर्ज जबाबदारी. लहान फर्मसाठी, हे बहुतांश बँकेच्या कर्जांचा समावेश असण्याची शक्यता आहे आणि मोठ्या कंपनीसाठी कंपनीद्वारे जारी केलेले बाँड्स आणि इतर कर्जाचे दायित्व देखील समाविष्ट असू शकतात.

-

स्थगित प्राप्तिकर दायित्व: अंतर्गत महसूल सेवेला (IRS) आवश्यक असलेल्या गोष्टींपेक्षा GAAP अंतर्गत महसूल आणि खर्चाची गणना केलेली पद्धत खूपच वेगळी आहे. परिणामी, कंपन्या सामान्यत: त्यांच्या प्राप्तिकर विवरणापेक्षा (जिथे ते चांगले दिसतात) त्यांच्या अकाउंटिंग स्टेटमेंटवर मोठ्या नफा दाखवतील (जिथे ते चांगले दिसतात). दोघांमधील फरक म्हणजे महसूल ज्यावर अद्याप कर आकारला गेला नाही, परंतु काही क्षणात असेल. विलंबित कर दायित्व हे प्रलंबित IRS बिल दर्शविते जे असे होईल तेव्हा भरावे लागतील.

बॅलन्स शीटवर अनेकदा दिसणारी आणखी एक दायित्व अल्पसंख्यांक व्याज म्हणतात. ही प्रवेश पॅरेंट कंपनीच्या बॅलन्स शीटवर दिसते ज्यामध्ये त्याच्या सहाय्यक कंपन्यांपैकी 100 टक्के नसते. जेव्हा कंपनी दुसऱ्या कंपनीचा पुरेसा मोठा भाग (सामान्यपणे 50 टक्के पेक्षा जास्त) प्राप्त करते, तेव्हा प्राप्त करणाऱ्या (पॅरेंट) कंपनीच्या बॅलन्स शीटवर अधिग्रहित कंपनीची संपूर्ण मालमत्ता आणि दायित्वे सूचीबद्ध केली जातात. त्यानंतर दायित्वांवर अकाउंटिंग समायोजन आवश्यक आहे कारण पालकांच्या मालकीचे नसलेल्या सहाय्यक कंपनीचा भाग असतो.

उदाहरणार्थ, असे गृहीत धरा की कंपनी B चे ₹100 चे बुक मूल्य आहे ज्यात मालमत्तेमध्ये ₹100 आहे आणि कोणतेही कर्ज नाही आणि कंपनी a ₹85 मध्ये कंपनी B मध्ये 85 टक्के भाग खरेदी करू शकते. कारण त्याचे नियंत्रण स्टेक आहे, कंपनी ए आता कंपनी बीच्या सर्व मालमत्ता त्याच्या बॅलन्स शीटमध्ये जोडेल. कंपनीची 85 टक्के खरेदी किंमत ही बुक मूल्याच्या 85 टक्के समान आहे जेणेकरून कोणतीही सद्भावना समायोजित करण्याची आवश्यकता नाही. तथापि, जेव्हा कंपनी B ची संपूर्ण मालमत्ता आणि दायित्वे कंपनी a च्या बॅलन्स शीटवर घेतली जातात, तेव्हा मालमत्तेमध्ये ₹15 निव्वळ वाढ होईल कारण कंपनी B च्या मालमत्तेची ₹100 जोडली जाते आणि कॅशमध्ये ₹85 कमी केली जाते. असंतुलन हे या तथ्यातून येते की कंपनी बी पैकी 100 टक्के बॅलन्स शीटमध्ये जोडले गेले आहे परंतु केवळ 85 टक्के खरेदी केले गेले आहे. कंपनी ए नंतर मागील मालकांच्या मालकीच्या कंपनीच्या 15 टक्के समायोजित करण्यासाठी अल्पसंख्यांक हितासाठी ₹15 दायित्व ओळखेल.

5.8 शेअरहोल्डरची इक्विटी

एक्साईड उद्योगांच्या वर्तमान दायित्वांचे स्नॅपशॉट: –

बॅलन्स शीटच्या शेवटच्या भागात भागधारकांच्या इक्विटीचा विघटन आहे. कंपनीच्या एकूण मालमत्ता आणि दायित्वांनुसार, आम्हाला आधीच माहित आहे की विभागाच्या सुरुवातीला नमूद केलेल्या मूलभूत लेखा संबंधांचे पुनर्व्यवस्थापन करून शेअरधारकांच्या इक्विटीचे एकूण मूल्य काय असणे आवश्यक आहे:

भागधारकांची इक्विटी = मालमत्ता – दायित्व

सामान्यपणे, भागधारकांची इक्विटी दोन स्त्रोतांमधून येऊ शकते: एकतर पैसे मालकांद्वारे कंपनीमध्ये ठेवले गेले होते किंवा कंपनीने त्यांच्या व्यवसाय उपक्रमांमधून पैसे कमवले होते परंतु त्याला अद्याप मालकांना पैसे दिले नाहीत. या दोन प्रकारच्या शेअरधारकांच्या इक्विटी बॅलन्स शीटवर खालीलप्रमाणे दिसतात:

-

पेड-इन कॅपिटल: हे प्रारंभिक सार्वजनिक ऑफरिंगमध्ये किंवा दुय्यम शेअर जारी करण्यात खरेदी केलेल्या सामान्य शेअर्सच्या मालकीद्वारे कंपनीच्या फायद्यांच्या आंशिक मालकीच्या बदल्यात गुंतवणूकदारांनी दिलेल्या पैशांचे प्रतिनिधित्व करते. जर कंपनीने 1 दशलक्ष शेअर्स जारी केल्यास आणि त्यांना प्रारंभिक सार्वजनिक ऑफरिंग (IPO) मध्ये ₹25 प्रत्येकी विक्री केली तर कंपनीकडे ₹25 दशलक्ष सामायिक इक्विटी असेल.

-

टिकवून ठेवलेली कमाई: डिव्हिडंडद्वारे शेअरधारकांना वितरित न केलेले कंपनीद्वारे कमावलेले नफा शिल्लक शीटवर टिकवून ठेवलेल्या कमाई म्हणून ओळखले जातात. हा प्रवेश प्रत्यक्षात बॅलन्स शीट तयार करताना मोजला जात नाही परंतु "प्लग" मूल्य आहे ज्याचे मूल्य मालमत्ता, दायित्व आणि शेअरधारकांच्या इक्विटीच्या इतर घटकांमधील फरकाद्वारे निर्धारित केले जाते ज्याचे मूल्य वस्तुनिष्ठपणे निर्धारित केले जाऊ शकते.

कंपन्या कधीकधी खुल्या बाजारात त्यांचे शेअर्स पुन्हा खरेदी करतील. जेव्हा हे घडते, तेव्हा पुन्हा खरेदी केलेले शेअर्स शेअरधारकांच्या इक्विटी स्टेटमेंटमध्ये ट्रेजरी स्टॉक म्हणून बॅलन्स शीटवर प्रतिनिधित्व केले जातात. नियुक्त मूल्य म्हणजे शेअर्सची पुनर्खरेदी किंमत आहे आणि नकारात्मक चिन्ह असते कारण ते भरलेल्या भांडवलासाठी प्रभावीपणे ऑफसेट आहेत (त्यांची विक्री केली गेली आणि नंतर परत खरेदी केली गेली). हे शेअर्स आता वास्तविक दायित्वाचे प्रतिनिधित्व करत नाहीत कारण त्यांचे स्वत: कंपनीद्वारे आयोजन केले जाते आणि गुंतवणूकदारांच्या बाहेर नाही.

भरलेल्या भांडवलाची रक्कम आणि टिकवून ठेवलेल्या कमाई, कमी ट्रेजरी स्टॉक ही सामान्य शेअरधारकांची इक्विटी आहे. सामान्य स्टॉकव्यतिरिक्त, काही फर्म प्राधान्यित स्टॉकचे शेअर्स देखील जारी करतील. हे एक विशेष प्रकारचे मतदान नसलेले स्टॉक आहे जे कंपनीच्या मालमत्तेचे दिवाळखोरी आणि लिक्विडेशन झाल्यास सामान्य शेअर्सवर प्राधान्य देते. प्राधान्यित शेअर्समध्ये सामान्यपणे एक निश्चित लाभांश असतात जे कोणत्याही लाभांश सामान्य स्टॉकवर भरण्यापूर्वी देय केले पाहिजेत. प्राधान्यित लाभांश हे कर्जावरील व्याज देयकांप्रमाणेच आहेत परंतु महत्त्वाच्या आवरणासह, जर फर्म लाभांश देण्यास असमर्थ असेल, तर त्याला दिवाळखोरीत मजबूत करत नाही-डिव्हिडंड दायित्व केवळ जमा होते आणि पुढील कालावधीत देय केले जावे. प्राधान्यित स्टॉक म्हणजे, अनेक प्रकारे, बाँडप्रमाणे, ते इक्विटी जारी करणे म्हणून ओळखले जाते आणि त्यामुळे दीर्घकालीन लोनचा भाग म्हणून न शेअरधारकांच्या इक्विटी अंतर्गत दाखवले जाते. शेअरधारकांच्या इक्विटीचे एकूण मूल्य प्राप्त करण्यासाठी प्राधान्यित स्टॉकचे बुक मूल्य सामान्य शेअरधारकांच्या इक्विटीमध्ये जोडले जाते.

5.9. कॅपिटल

फर्मच्या भांडवलामध्ये त्याच्या विल्हेवाट प्रमाणे असलेल्या आर्थिक संसाधनांचा समावेश होतो जो त्याच्या ऑफर केलेल्या वस्तू किंवा सेवांच्या उत्पादनावर लागू केला जाऊ शकतो. बॅलन्स शीटमधून कॅपिटलची दोन सामान्य व्याख्या आहेत. यापैकी पहिली खेळते भांडवल आहे, जी कंपनीची अल्पकालीन लिक्विडिटी मोजते आणि वर्तमान मालमत्ता आणि वर्तमान दायित्वांमधील फरकाच्या समान आहे. अल्पकालीन दायित्वांना कव्हर करण्यासाठी वर्तमान मालमत्ता पुरेशी आहे आणि त्याच्या दायित्वांवर देयक करण्यास असमर्थता असल्यामुळे कार्यामध्ये व्यत्यय टाळण्यासाठी कंपनीने कार्यशील भांडवलाचा पुरेसा बफर राखला पाहिजे. हे "वर्तमान" चे महत्त्व दर्शविते, कारण ते दोन्ही मालमत्तेवर लागू होते (ते द्रव आणि सहजपणे रोख रूपांतरित करण्यायोग्य असणे आवश्यक आहे) आणि दायित्वे (दीर्घकालीन कर्जाचा वर्तमान भाग समाविष्ट असलेल्या जवळच्या कालावधीत देय असलेली कोणतीही गोष्ट).

खेळते भांडवल = वर्तमान मालमत्ता – वर्तमान दायित्व

कंपनीच्या निपटारावेळी संसाधनांचे विस्तृत मोजमाप एकूण भांडवल आहे, ज्यामध्ये सर्व कर्ज घेतलेल्या निधी (शॉर्ट-आणि लाँग टर्म) आणि मालकांद्वारे (शेअरहोल्डर्स इक्विटी) पुरवली जाणारी कॅश यांचा समावेश होतो. बॅलन्स शीटच्या उजव्या बाजूच्या एकमेव वस्तू ज्यात समाविष्ट नाही अल्पसंख्यांक व्याज आहे, जी अकाउंटिंग प्रवेश आहे आणि निधीचा वास्तविक स्त्रोत प्रतिनिधित्व करत नाही.

एकूण भांडवल = वर्तमान दायित्व + दीर्घकालीन कर्ज + भागधारकांची इक्विटी