2021 मध्ये गुंतवणूक करण्यासाठी टॉप फार्मा म्युच्युअल फंड

अंतिम अपडेट: 15 डिसेंबर 2022 - 06:59 am

जागतिक आरोग्य संकटामुळे आपल्या आयुष्यात फसवणूक झाली असल्यापासून, जगभरातील सरकार वैद्यकीय पायाभूत सुविधांमध्ये वाढीव गुंतवणूक करीत आहेत. विकासशील राष्ट्रांना इंटरगव्हर्नमेंटल पिलर ऑर्गनायझेशन्स आणि गुंतवणूकदारांकडून निधीच्या विशाल प्रवाह दिसत आहेत.

भारत सरकार देखील 2025 च्या शेवटी आरोग्य पायाभूत सुविधांवर जीडीपीच्या जवळपास 2.5% खर्च करण्याची अपेक्षा आहे. या वाढत्या जागतिक आरोग्य जागरूकतेच्या परिणामानुसार, महामारीमुळे 2020 स्टॉक मार्केट क्रॅशनंतर फार्मा क्षेत्रात जलद रिबाउंड दिसून येत आहे.

ही क्षेत्र नजीकच्या भविष्यात रॅली करण्याची अपेक्षा आहे, आणि जर तुम्ही या क्षेत्रातही बुलिश असाल तर आम्ही 2021 मधील फार्मा म्युच्युअल फंड योजनांमध्ये आमच्या टॉप 3 निवडीवर सर्वसमावेशक विश्लेषण केले आहे:

1) निप्पॉन इंडिया फार्मा फंड ग्रोथ

2) टाटा इंडिया फार्मा आणि हेल्थ केअर फंड ग्रोथ

3) यूटीआइ हेल्थकेयर फन्ड ग्रोथ

आपल्यासाठी सर्वोत्तम निवड करण्यास मदत करणारे सर्व घटक, मापदंड आणि विशिष्ट डाटासाठी निधी घेऊया:

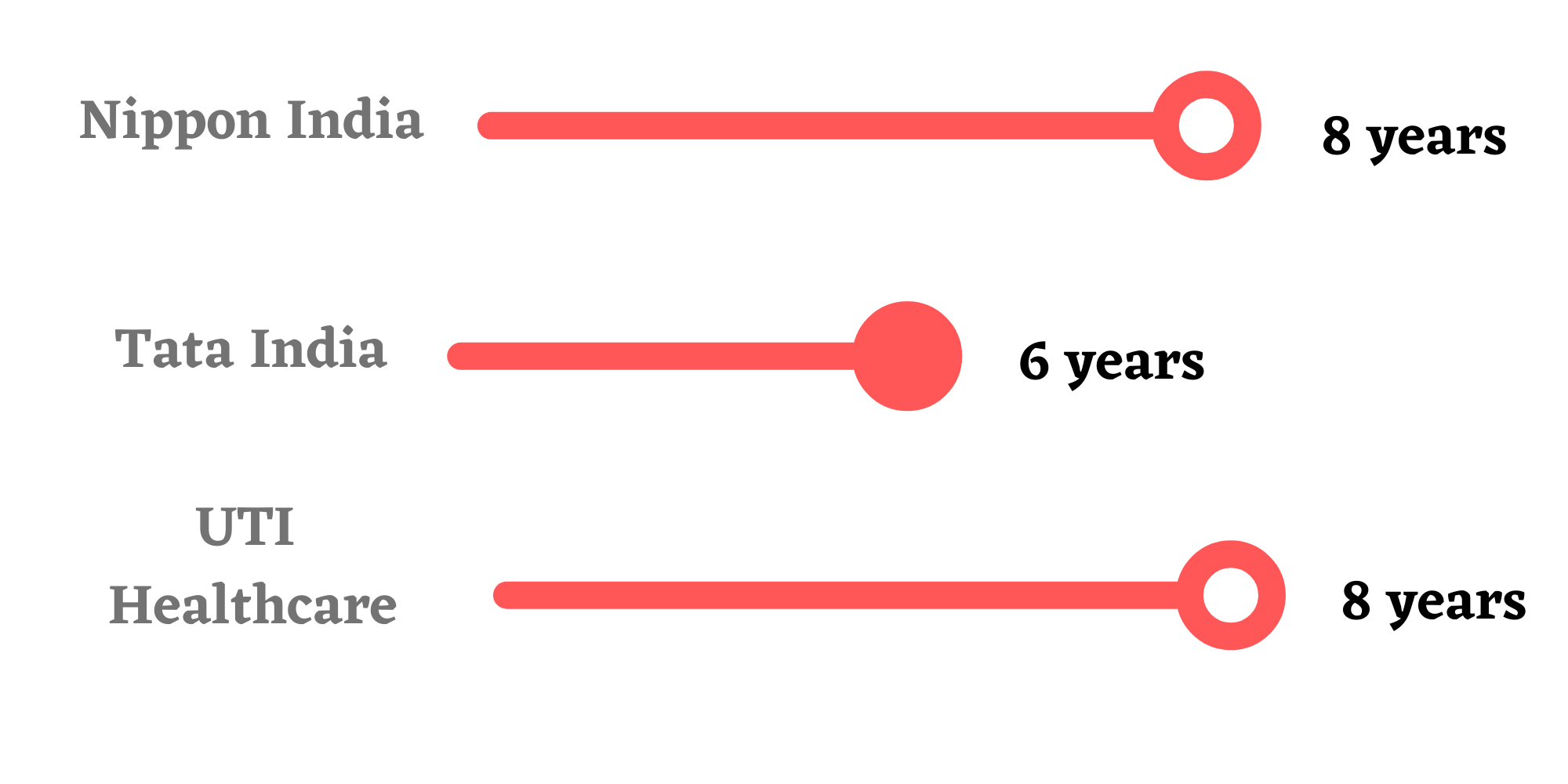

वय

योजनेचे वय जास्त जास्त आणि अधिक महत्त्वाचे, AMC, तुम्ही त्याच्या विश्वसनीयता आणि प्रतिष्ठेबद्दल असू शकता. जास्त वयाचाही अर्थ असा की त्याच्या मागील कामगिरीचे तपशीलवार विश्लेषणासाठी तुम्हाला खूप ऐतिहासिक डाटा उपलब्ध असेल. याचा अर्थ नाही की तुम्हाला नवीन योजनांची स्पष्टता वाढवावी लागेल कारण विचारात घेण्यासाठी इतर खूप सारे घटक आहेत.

ॲसेट अंडर मॅनेजमेंट

फंड व्यवस्थापक यांच्याशी व्यवहार करत असल्याचे एकूण निधी आहे आणि तुम्ही ते फंडचे वर्तमान पोर्टफोलिओ मूल्य म्हणून विचार करू शकता. एक उच्च AUM म्हणजे या योजनेने गुंतवणूकदारांकडून खूप सारे पैसे एकत्रित केले आहेत आणि त्यामुळे वर्षांपासून ते रक्कम वाढली आहे. हा गुंतवणूकदारांच्या आत्मविश्वासाचा संकेत आहे आणि त्याच्या होल्डिंग्स विविधता प्रदान करण्याच्या क्षमतेसह त्यांच्या आत्मविश्वासाचा संकेत आहे.

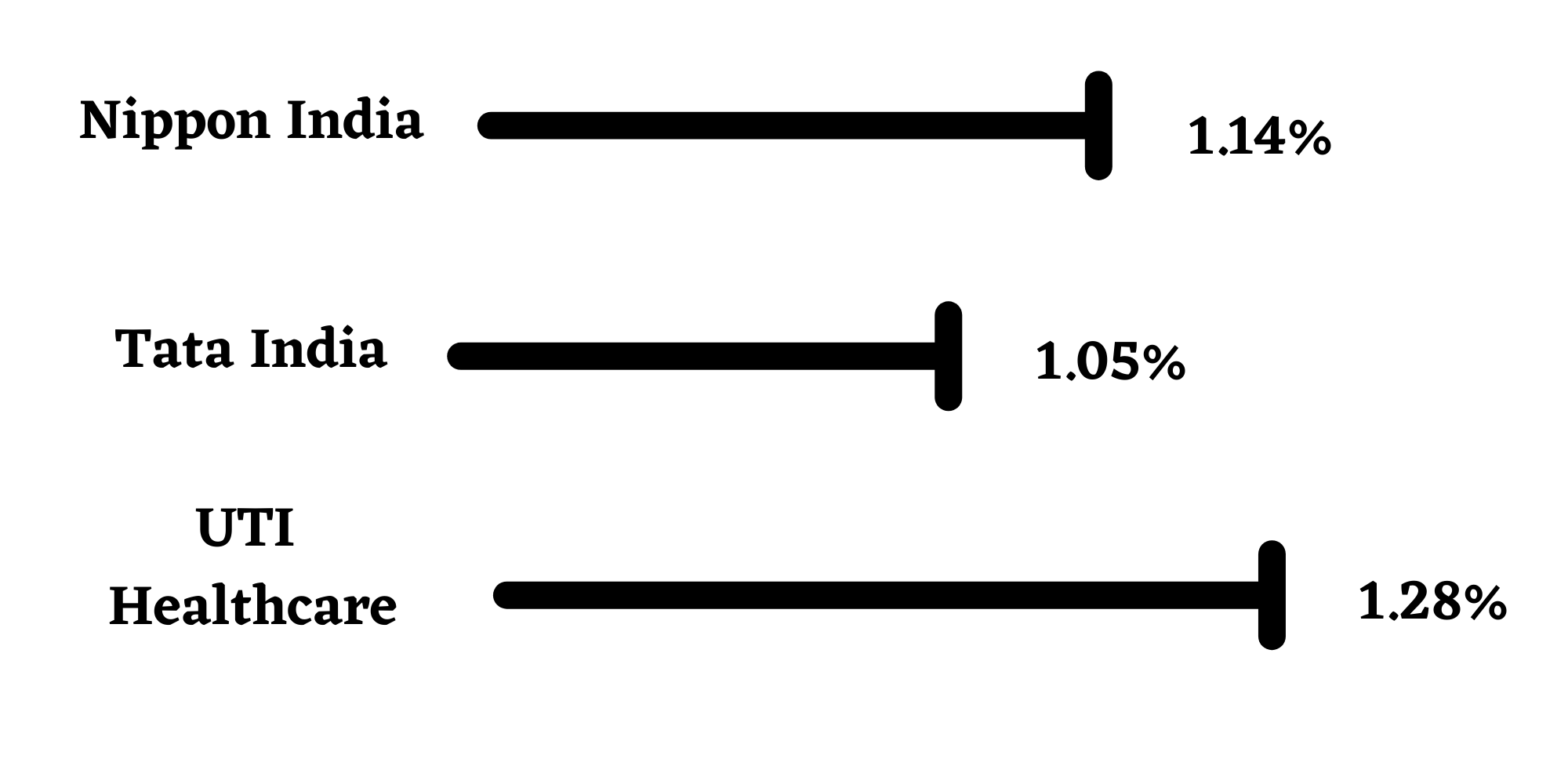

खर्च रेशिओ

गुंतवणूकीच्या रकमेच्या टक्केवारी म्हणून व्यक्त केलेला, खर्चाचा गुणोत्तर हा तुमच्याकडून प्रशासकीय खर्च म्हणून किती पैसे आकारले जातील याचे मोजमाप आहे. जास्त खर्चाचा गुणोत्तर म्हणजे तुमचे निव्वळ परतावा कमी असेल. सामान्य निधीच्या तुलनेत, विषयगत निधी सामान्यपणे उच्च खर्चाचा गुणोत्तर आकारतात, परंतु एकूण परतावा अद्याप चमत्कारक असू शकतात.

संपत्ती वितरण

एक सेक्टरल किंवा थीमॅटिक फंड आपल्या मालमत्तेचे मोठ्या प्रमाणावर कॅप, स्मॉल-कॅप आणि मध्यम कॅप शेअर्समध्ये वाटप करू शकते जे कंपन्यांच्या बाजारपेठेतील भांडवलीकरणाची परिमाण दर्शविते. लहान कंपन्यांमध्ये गुंतवणूक करण्यासाठी जोखीम आहेत, परंतु ते तुम्हाला सकारात्मक परतावा देखील देऊ शकतात.

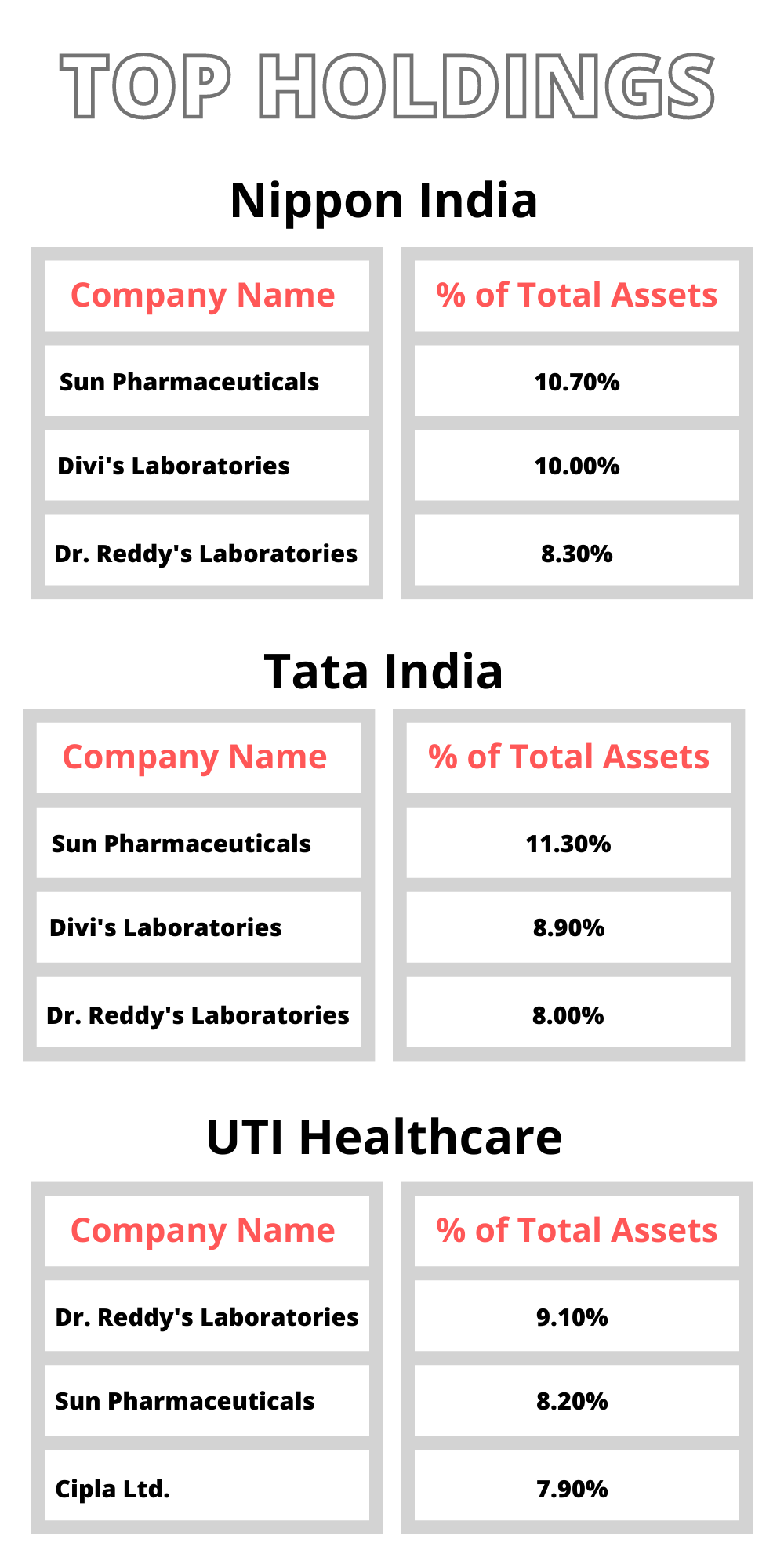

टॉप होल्डिंग्स

ज्या कंपन्यांमध्ये फंडने त्यांच्या अधिकांश होल्डिंग्स केल्या आहेत तेथे त्यांच्या भविष्यातील कामगिरीविषयी तुम्हाला अंतर्दृष्टी देऊ शकतात. आदर्शपणे, मूलभूत मजबूत कंपन्यांमध्ये मोठ्या प्रमाणात धारक टक्केवारीचा अर्थ असा की परिवर्तन कमी होणार नाही आणि परतावा कमी करण्यासाठी दीर्घकाळ सरासरी असणे आवश्यक आहे.

रिटर्न

योग्य योजना निवडण्यात ही अंतिम घटक आहे हे लक्षात घेणे आवश्यक आहे, परंतु नोंदीमध्ये उपलब्ध असलेले परतावा फक्त निधीच्या मागील कामगिरीची सूचना आहे. तुम्ही भविष्यासाठी सारखाच प्रक्षेपण घेऊ शकता, परंतु ते नेहमीच काळजी घेऊ शकतात. सर्वोत्तम पर्यायावर शून्य करण्याचा स्मार्ट मार्ग म्हणजे रिटर्नवर अधिक जोर देणे टाळणे.

तुम्ही पाहू शकता, कोणताही स्पष्ट विजेता नाही आणि त्यांपैकी सर्व 3 ने निधीच्या आयुष्यात उत्तम वार्षिक रिटर्न दिले आहेत. टाटा इंडिया हा तुलनात्मक तरुण निधी आहे, ज्यामुळे त्याचे आजीवन परतावा कमी का आहे हे स्पष्ट केले जाते. कॅटेगरी सरासरी रिटर्नच्या बाबतीत, मागील वर्षाच्या अपवादासह सर्व तीन निधी मार्केटमध्ये मोठ्या प्रमाणात रिकव्हरी पाहिली आहेत.

फार्मा आणि हेल्थकेअर उद्योगातील प्लेयर्स अनेक संख्येत नसल्याने, या सर्व फार्मा फंडमध्ये होल्डिंग्स आहेत जे एकमेकांसोबत मोठ्या प्रमाणात ओव्हरलॅप करतात. त्यामुळे जर तुम्ही यापैकी दोन किंवा अधिक निधीमध्ये युनिट्स धारण करत असाल, तर तुम्ही खरोखरच कोणत्याही विविधता लाभाचा आनंद घेऊ शकत नाही. अनपेक्षित आर्थिक परिणामांमुळे उद्योग टम्बल्स नसल्यास नकारात्मक रिटर्न टाळण्यासाठी तुमचे सर्व पैसे सेक्टरल किंवा थीमॅटिक फंडमध्ये ठेवण्याचाही सल्ला दिला जात नाही.

5paisa वर ट्रेंडिंग

तुम्हाला काय महत्त्वाचे आहे ते जाणून घ्या.

म्युच्युअल फंड आणि ईटीएफ संबंधित आर्टिकल्स

डिस्क्लेमर: सिक्युरिटीज मार्केटमधील इन्व्हेस्टमेंट मार्केट रिस्कच्या अधीन आहे, इन्व्हेस्टमेंट करण्यापूर्वी सर्व संबंधित डॉक्युमेंट काळजीपूर्वक वाचा. तपशीलवार अस्वीकृतीसाठी कृपया क्लिक येथे.

5Paisa रिसर्च टीम

5Paisa रिसर्च टीम रुचित जैन

रुचित जैन