सामग्री

बाँड्स हा इन्व्हेस्टमेंटचा लोकप्रिय प्रकार आहे कारण ते नियमित इन्कम, कॅपिटल संरक्षण आणि विविधता लाभ ऑफर करतात. हा कर्जदार आणि कर्जदारादरम्यानचा कर्ज करार आहे. जेव्हा एखादी संस्था किंवा व्यक्ती बाँड खरेदी करते, तेव्हा ते विशिष्ट कालावधीसाठी जारीकर्त्याला पैसे देतात.

जारीकर्ता मान्य इंटरेस्ट रेटसह टर्मच्या शेवटी रक्कम रिपेमेंट करण्याचे वचन देतो. या लेखात विविध प्रकारांची चर्चा केली आहे बॉंड भारतात, इन्व्हेस्टमेंट करण्यापूर्वी त्यांची वैशिष्ट्ये, फायदे, मर्यादा आणि विचारात घेण्याच्या गोष्टी.

पूर्ण लेख अनलॉक करा - Gmail सह साईन-इन करा!

5paisa आर्टिकल्ससह तुमचे मार्केट नॉलेज वाढवा

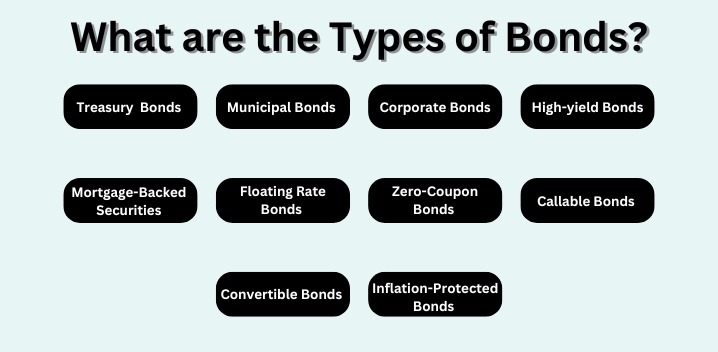

बाँड्सचे प्रकार काय आहेत?

बाँड्सचे प्रकार म्हणजे त्यांच्या इश्यूअर, मॅच्युरिटी कालावधी आणि इंटरेस्ट रेटवर आधारित विविध कॅटेगरीच्या बाँड्स. कोणीही त्यांच्या वैशिष्ट्ये आणि बाजाराच्या स्थितीनुसार विविध प्रकारांमध्ये बाँड वर्गीकृत करू शकतो. काही सामान्य प्रकारचे बाँड्स ट्रेजरी, फिक्स्ड आणि फ्लोटिंग रेट, कॉर्पोरेट, हाय-यिल्ड, झिरो-कूपन आणि बरेच काही आहेत.

फायनान्समधील प्रत्येक प्रकारच्या बाँडसाठी रिस्क आणि रिवॉर्ड ट्रेड-ऑफ भिन्न आहे. सर्वोत्तम पर्याय निवडण्यासाठी सर्व प्रकारचे बाँड्स समजून घेणे आवश्यक आहे.

विविध प्रकारच्या बाँड्सची यादी

खाली 10 प्रकारचे बाँड्स सूचीबद्ध केले आहेत.

1. ट्रेजरी बाँड्स

केंद्र सरकारचे मुद्दे ट्रेजरी बाँड्स. म्हणून, हे सुरक्षित प्रकारचे बाँड आहे कारण कोणतीही क्रेडिट रिस्क नाही. या बाँड्सचा मॅच्युरिटी कालावधी दहा ते तीस वर्षांचा असतो आणि फिक्स्ड इंटरेस्ट रेट देय करतो, जो प्रचलित मार्केट स्थितींमध्ये एक घटक आहे.

2. नगरपालिका बाँड्स

स्थानिक आणि राज्य सरकार शाळा, महामार्ग आणि रुग्णालये सारख्या विकास प्रकल्पांसाठी निधी गोळा करण्यासाठी याचा वापर करतात. नगरपालिका बाँड्सना करातून सूट देण्यात आली आहे. ते अल्पकालीन आणि दीर्घकालीन परिपक्वतेमध्ये उपलब्ध आहेत.

3. कॉर्पोरेट बॉन्ड्स

कंपन्या किंवा बिझनेस समूह त्यांच्या बिझनेस ऑपरेशन्ससाठी भांडवल उभारण्यासाठी कॉर्पोरेट बाँड्स जारी करतात. ते ट्रेझरी बाँड्सपेक्षा जोखीमदार आहेत कारण कंपनी जारी करण्याची क्रेडिट पात्रता त्यांना पाठिंबा देते. कॉर्पोरेट बॉन्ड्स जारीकर्त्याच्या क्रेडिट पात्रता आणि मार्केट स्थितीनुसार विविध मॅच्युरिटी आणि इंटरेस्ट रेट्स असू शकतात.

4. उच्च उत्पन्न बाँड

कंपन्या कमी क्रेडिट रेटिंगसह उच्च-उत्पन्न बाँड्स जारी करतात आणि इन्व्हेस्टमेंट-ग्रेड बाँड्सपेक्षा जोखीम असतात. ते जास्त जोखीम भरपाई करण्यासाठी जास्त उत्पन्न देऊ करतात. उच्च उत्पन्नाचे बाँड्स जंक बाँड्स म्हणूनही ओळखले जातात.

5. मॉर्टगेज-बॅक्ड सिक्युरिटीज

रिअल इस्टेट कंपन्या अंतर्निहित गहाण पूलसापेक्ष अनेक गहाण ठेवून आणि बाँड जारी करून गहाण-समर्थित सिक्युरिटीज तयार करतात. मॉर्टगेजमधून कॅश फ्लो या सिक्युरिटीजला बॅक करतो, जेणेकरून ते कॉर्पोरेट बाँड्सपेक्षा सुरक्षित असतात कारण ते कमी क्रेडिट रिस्क असतात.

6. फ्लोटिंग रेट बाँड्स

फ्लोटिंग रेट बाँड्समध्ये भारतीय रिझर्व्ह बँकच्या रेपो रेट सारख्या रेफरन्स रेटनुसार नियमितपणे समायोजित केलेला इंटरेस्ट रेट आहे. हे इन्व्हेस्टर्सना इंटरेस्ट रेट रिस्कपासून संरक्षित करते कारण रेट्स प्रचलित मार्केट रेट्ससह हलवतात. या बाँड्सचा इंटरेस्ट रेट बाजारपेठेतील उतार-चढाव आणि मॅक्रोइकॉनॉमिक मापदंडांच्या अधीन आहे.

7. झिरो-कूपन बाँड्स

शून्य-कूपन बाँड त्यांच्या फेस वॅल्यूवर सवलतीत जारी केले जातात आणि नियतकालिक इंटरेस्ट भरू नका. त्याऐवजी, ते मॅच्युरिटी वेळी निश्चित रिटर्न ऑफर करतात, म्हणजेच, इश्यू किंमत आणि फेस वॅल्यूमधील फरक. ते अशा गुंतवणूकदारांसाठी आदर्श आहेत जे विशिष्ट कालावधीसाठी निश्चित परतावा लॉक-इन करू इच्छितात.

8. कॉलेबल बाँड्स

जारीकर्ता मॅच्युरिटी पूर्वी कॉल करण्यायोग्य बाँड्स रिडीम करू शकतो, सामान्यपणे प्रीमियम किंमतीमध्ये. ते इन्व्हेस्टरला त्यांच्या कर्जाच्या दायित्वांचे व्यवस्थापन करण्यासाठी लवचिकता देतात परंतु इन्व्हेस्टरसाठी रिइन्व्हेस्टमेंट रिस्क बाळगतात.

9. परिवर्तनीय बाँड्स

जारीकर्ता कंपनी हे बाँड्स जारीकर्ता कंपनीच्या स्टॉकच्या शेअर्समध्ये पूर्व-निर्धारित कन्व्हर्जन रेशिओमध्ये रूपांतरित करू शकते. ते गुंतवणूकदाराला भांडवली प्रशंसा आणि निश्चित उत्पन्नाची क्षमता प्रदान करतात.

10. महागाई-संरक्षित बाँड्स

इन्व्हेस्टरचे महागाईपासून संरक्षण करण्याच्या हेतूने सरकारने महागाई-संरक्षित बाँड्स जारी केले आहेत. ते फिक्स्ड इंटरेस्ट रेट देय करतात, जे ग्राहक किंमत इंडेक्समध्ये बदल दर्शविण्यासाठी नियमितपणे समायोजित केले जातात.

उपरोक्त व्यतिरिक्त, कर्जदार त्यांच्या उद्दिष्टांसाठी योग्य आणि गुंतवणूकदारांसाठी आकर्षक असलेल्या 5 प्रकारच्या बाँड उत्पादनांची रचना करतात.

बाँड्सची वैशिष्ट्ये

बाँड्स अनेक वैशिष्ट्यांसह येतात जे त्यांना इतर प्रकारच्या इन्व्हेस्टमेंटपासून वेगळे करतात.

एक. इंटरेस्ट रेट: इंटरेस्ट रेट हा बाँड जारीकर्ता बाँडधारकाला देय करणारा कूपन आहे. सामान्यपणे, हे बाँडच्या फेस वॅल्यूची निश्चित टक्केवारी आहे आणि बाँडच्या आयुष्यात नियमितपणे देय केले जाते.

बी. मॅच्युरिटी तारीख: मॅच्युरिटी तारीख म्हणजे रिडेम्पशन तारीख आणि बाँड जारीकर्त्याने बाँडधारकाला बाँडची मुख्य रक्कम परतफेड करावी. ही वर्तमान तारीख आहे ज्यावर बाँड "मॅच्युअर्स" होतो."

सी. फेस वॅल्यू: फेस वॅल्यू म्हणजे बाँड इश्यूअर मॅच्युरिटी वेळी बाँडधारकाला देय करेल. याला बाँडचे समान मूल्य म्हणूनही ओळखले जाते.

डी. उत्पन्न: उत्पन्न हा बाँडवर रिटर्नचा रेट आहे. हे बाँडच्या वर्तमान मार्केट किंमतीची टक्केवारी आहे. हे कूपन रेट आणि बाँडच्या सध्याच्या मार्केट प्राईस दोन्हीचा विचार करते.

ई. क्रेडिट रेटिंग: क्रेडिट रेटिंग एजन्सी जारीकर्त्याच्या क्रेडिट पात्रतेवर आधारित बाँड रेटिंग नियुक्त करतात. हे रेटिंग त्याच्या बाँड देयकांवर जारीकर्ता डिफॉल्ट करण्याची शक्यता दर्शविते.

F. लिक्विडिटी: बाँड्स दुय्यम मार्केटमध्ये खरेदी आणि विक्री केले जाऊ शकतात जेणेकरून इन्व्हेस्टर मॅच्युरिटीपूर्वी त्यांचे बाँड्स विक्री करू शकतात. बाँडची लिक्विडिटी म्हणजे दुय्यम मार्केटमध्ये ज्यासह खरेदी किंवा विक्री केली जाऊ शकते ती सहजपणे होय.

बाँड्सचे फायदे

प्रत्येकी फायदे आणि तोटे असलेल्या विविध प्रकारच्या बाँड्समध्ये इन्व्हेस्टमेंट करण्यासाठी उपलब्ध आहेत. इंटरेस्ट आणि मुख्य रिटर्नच्या अवलंबून असलेल्या रिस्क विरुद्ध इन्व्हेस्टरसाठी बाँड्स हा स्थिर इन्व्हेस्टमेंट ऑप्शन आहे. यापैकी काही फायद्यांमध्ये खालील गोष्टींचा समावेश होतो.

1. स्थिर उत्पन्न: बाँड्स सामान्यपणे नियतकालिक इंटरेस्ट देयकांद्वारे निश्चित उत्पन्न स्त्रोत प्रदान करतात. हे वैशिष्ट्य नियमित उत्पन्न हवे असलेल्या गुंतवणूकदारांसाठी बाँड्सला आकर्षक पर्याय बनवते.

2. विविधता: बाँड्स गुंतवणूकदाराचा पोर्टफोलिओ विविधता आणण्याची संधी देतात. ते इक्विटी सारख्या इतर ॲसेट वर्गांशी कमी संबंध ठेवतात आणि एकूण पोर्टफोलिओ जोखीम कमी करण्यास मदत करू शकतात.

3. कमी जोखीम: जारीकर्ता डिफॉल्ट असल्यास पेमेंटला जास्त प्राधान्य असल्याने ते इक्विटीपेक्षा कमी जोखीमदार असतात. इक्विटी धारक लिक्विडेशनमध्ये असण्यापूर्वी बाँडधारकांना सामान्यपणे परतफेड केले जाते.

4. अंदाज: बाँड्सची मुदत आणि इंटरेस्ट रेट निश्चित असते, ज्यामुळे त्यांना अंदाज लावता येते. ही अंदाजपत्रक विशेषत: स्थिर, कमी-जोखीम गुंतवणूक शोधणाऱ्या गुंतवणूकदारांसाठी आकर्षक असू शकते.

5. जारीकर्त्याची लवचिकता: त्यांना विविध फॉर्म आणि अटींमध्ये जारी केले जाऊ शकते, ज्यामुळे जारीकर्त्यांना भांडवल उभारण्याची लवचिकता येते. बाँड्स कस्टमाईज करण्यायोग्य आहेत आणि जारीकर्त्याच्या विशिष्ट गरजा पूर्ण करतात, जसे की दीर्घकालीन प्रकल्पांना निधीपुरवठा करणे किंवा अल्पकालीन रोख गरजा व्यवस्थापित करणे.

बाँड्सची मर्यादा

अनेक फायदे असूनही, बाँड्समध्ये काही मर्यादा आहेत.

1. इंटरेस्ट रेट रिस्क: सामान्यपणे, इंटरेस्ट रेट वाढत असताना बाँडची किंमत कमी होते. याचा अर्थ असा की जर इन्व्हेस्टरला मॅच्युरिटी होण्यापूर्वी त्यांचे बाँड विक्री करायचे असेल तर त्यांना नुकसान विक्री करावी लागेल. ही जोखीम विशेषत: वाढत्या व्याजदराच्या वातावरणामध्ये संबंधित आहे.

2. महागाई जोखीम: बाँड्स स्थिर उत्पन्न स्ट्रीम प्रदान करत असताना, महागाई वेळेनुसार त्या उत्पन्नाचे मूल्य कमी करू शकते. याचा अर्थ असा की गुंतवणूकदार कमी खरेदी शक्तीसह समाप्त होऊ शकतात.

3. क्रेडिट रिस्क: बाँड्स केवळ जारीकर्त्याच्या क्रेडिट पात्रतेप्रमाणेच चांगले आहेत. जर जारीकर्ता डिफॉल्ट झाला, तर बाँडधारकांना त्यांची संपूर्ण मुद्दल आणि इंटरेस्ट पेमेंट प्राप्त होऊ शकत नाही. उच्च क्रेडिट रेटिंगसह बाँड्समध्ये इन्व्हेस्टमेंट करून जोखीम कमी करू शकतो, परंतु सामान्यपणे यामध्ये कमी उत्पन्नाचा खर्च येतो.

4. लिक्विडिटी रिस्क: काही बाँड्स त्वरित विक्री करणे कठीण असू शकतात, विशेषत: जर ते वारंवार ट्रेड करत नसेल तर. मॅच्युरिटीपूर्वी त्यांचे बाँड विक्री करणाऱ्या इन्व्हेस्टरसाठी ही समस्या असू शकते.

5. भांडवली प्रशंसासाठी मर्यादित क्षमता: काही बाँड्स भांडवली वाढ अनुभवू शकतात, परंतु किंमतीच्या वाढीची क्षमता सामान्यत: मर्यादित आहे. महत्त्वाचे भांडवल वाढविण्याची इच्छा असलेल्या गुंतवणूकदारांना इतर गुंतवणूकीचा विचार करावा लागेल.

बाँड्समध्ये इन्व्हेस्ट करण्यापूर्वी विचारात घेण्याच्या गोष्टी

बाँड्समध्ये इन्व्हेस्ट करण्यापूर्वी, इन्व्हेस्टरनी विचारात घेणे आवश्यक आहे.

1. क्रेडिट रेटिंग: बाँड जारीकर्त्याचे क्रेडिट रेटिंग हे विचारात घेण्याचे महत्त्वपूर्ण घटक आहे कारण ते जारीकर्त्याची क्रेडिट पात्रता आणि रिपेमेंट क्षमता दर्शविते. उच्च क्रेडिट रेटिंग कमी डिफॉल्ट जोखीम दर्शवितात परंतु कमी उत्पन्न देखील देऊ शकतात.

2. इंटरेस्ट रेट्स: इंटरेस्ट रेट्स बाँड किंमतीवर लक्षणीयरित्या परिणाम करतात. जेव्हा इंटरेस्ट रेट वाढतो तेव्हा बाँडची किंमत कमी होते आणि त्याउलट. इन्व्हेस्टमेंटचा निर्णय घेताना इन्व्हेस्टरनी वर्तमान इंटरेस्ट रेट वातावरणाचा विचार करावा.

3. मॅच्युरिटी: दीर्घ मॅच्युरिटीसह बाँड्स सामान्यपणे अधिक उत्पन्न देतात परंतु अधिक जोखीम बाळगतात कारण ते इंटरेस्ट रेट बदलांसाठी अधिक संवेदनशील आहेत. याव्यतिरिक्त, अल्पकालीन बाँड्स कमी रिटर्न देतात परंतु इंटरेस्ट रेट बदलण्यासाठी कमी संवेदनशील आहेत.

4. उत्पन्न: बाँडचे उत्पन्न म्हणजे इन्व्हेस्टरला त्यांच्या इन्व्हेस्टमेंटवर प्राप्त होईल. उच्च उत्पन्न सामान्यपणे जास्त जोखीम दर्शविते. इन्व्हेस्टरनी क्रेडिट रेटिंग आणि इतर घटकांसह उत्पन्नाचा विचार करावा.

5. लिक्विडिटी: काही बाँड्स इतरांपेक्षा अधिक लिक्विड आहेत, म्हणजे ते सहजपणे खरेदी आणि विक्री केले जाऊ शकतात. कमी लिक्विड बाँड विक्रीसाठी कठीण असू शकतात आणि अधिक विस्तारित होल्डिंग कालावधीची आवश्यकता असू शकते.

6. टॅक्स प्रभाव: इन्व्हेस्टरने बाँड्समध्ये इन्व्हेस्ट करण्याचे टॅक्स परिणाम देखील विचारात घेणे आवश्यक आहे, कारण इंटरेस्ट इन्कम टॅक्सच्या अधीन असू शकते.

बाँड्समध्ये इन्व्हेस्ट करताना माहितीपूर्ण निर्णय घेण्यासाठी हे घटक इन्व्हेस्टरला मदत करतात.

भारतातील बाँड्समध्ये इन्व्हेस्टमेंट कशी करावी?

इन्व्हेस्टर बँक, पोस्ट ऑफिस, ऑनलाईन ट्रेडिंग प्लॅटफॉर्म आणि म्युच्युअल फंड कंपन्यांसह विविध चॅनेलद्वारे खरेदी करू शकतात. इन्व्हेस्टमेंट करण्यापूर्वी, पाच प्रकारचे बाँड्स आणि त्यांच्याशी संबंधित रिस्क आणि रिटर्नचा संशोधन करणे आवश्यक आहे.

गुंतवणूकदारांनी त्यांचे गुंतवणूक ध्येय, जोखीम सहनशीलता आणि क्षितिज देखील विचारात घेणे आवश्यक आहे. बाँड्स पोर्टफोलिओला उत्पन्न आणि विविधता लाभांचा स्थिर मार्ग प्रदान करतात.

निष्कर्ष

शेवटी, बाँड्स हे जागतिक आर्थिक प्रणालीचा महत्त्वपूर्ण भाग आहेत, जे भांडवल उभारण्यासाठी सरकार, कॉर्पोरेशन्स आणि इतर संस्थांसाठी एक साधन प्रदान करते. सरकार आणि महानगरपालिका बाँड्सपासून ते कॉर्पोरेट आणि उच्च-उत्पन्न बाँड्सपर्यंत विविध प्रकारचे बाँड्स आहेत. प्रत्येक बाँड प्रकारामध्ये त्याचे फायदे आणि रिस्क आहेत आणि इन्व्हेस्टर आणि इश्यूअर कोणत्या बाँडमध्ये इन्व्हेस्ट करावे किंवा इश्यू करावे हे ठरवताना या घटकांचा काळजीपूर्वक विचार करावा.

जोखीम असूनही, स्थिर उत्पन्न, विविधता आणि कमी जोखीम शोधणाऱ्यांसाठी बाँड्स लोकप्रिय इन्व्हेस्टमेंट निवड आहेत, ज्यामुळे कोणत्याही चांगल्या वैविध्यपूर्ण पोर्टफोलिओमध्ये त्यांना महत्त्वाची ॲसेट श्रेणी बनते.