शॉर्ट स्ट्रैंगल ऑप्शन स्ट्रेटेजी

ऑप्शन्स ट्रेडिंग क्या है?

'शॉर्ट स्ट्रेंगल क्या है' और शॉर्ट स्ट्रैंगल स्ट्रेटेजी कैसे लागू की जाती है, इस बारे में जानने से पहले हमें संदर्भ स्थापित करना चाहिए. आइए पहले हम विकल्प ट्रेडिंग और इसके सभी रेमिफिकेशन की अवधारणा की समीक्षा करें. विकल्प डेरिवेटिव के तहत आते हैं - एक फाइनेंशियल इंस्ट्रूमेंट जो अंतर्निहित एसेट से अपनी वैल्यू प्राप्त करता है.

जब आप ट्रेड-इन विकल्पों में ट्रेड-इन करते हैं, तो आप ऐसा कॉन्ट्रैक्ट के माध्यम से करते हैं जो निर्धारित करते हैं कि खरीदार के पास अधिकार है लेकिन दिए गए कीमत पर पूर्वनिर्धारित तिथि से पहले किसी एसेट को खरीदने या बेचने का कोई दायित्व नहीं है. इस कीमत को स्ट्राइक की कीमत कहा जाता है. इन अवधारणाओं को समझने से यह समझने में मदद मिलती है कि शॉर्ट स्ट्रेंगल ऑप्शन स्ट्रेटेजी कैसे काम करती है. साथ ही, आपको यह समझना होगा कि शॉर्ट कॉन्ट्रैक्ट को बेहतर तरीके से समझने के लिए मार्केट न्यूट्रल क्या है.

मार्केट न्यूट्रल को समझना

मार्केट-न्यूट्रल एक रणनीति है जिसमें मर्जर आर्बिट्रेज, शॉर्टिंग सेक्टर आदि जैसी अन्य रणनीतियां होती हैं. हम यह नहीं कह सकते कि मार्केट-न्यूट्रल स्ट्रेटजी का उपयोग करने का केवल एक स्वीकृत तरीका है. मार्केट-न्यूट्रल पोजीशन

मार्केट-न्यूट्रल पोजीशन होल्ड करके, जिसमें किसी भी उद्योग में 50% लंबी और 50% छोटी स्थितियां शामिल हो सकती हैं, आप मार्केट में किसी भी गति का उपयोग कर सकते हैं. मार्केट-न्यूट्रल स्ट्रेटेजी बेट्स बनाने पर ध्यान केंद्रित करती हैं, जिससे उन्हें कीमतों में विसंगतियों पर आधारित किया जाता है. जब मार्केट साइडवे होता है, तो उपयोग की गई विकल्प रणनीतियां छोटी सी स्ट्रेंगल, शॉर्ट स्ट्रेडल, आयरन कंडोर और आयरन बटरफ्लाई होती हैं. मान लीजिए कि ट्रेडर का मानना है कि मार्केट साइडवे है. इस मामले में, सबसे आमतौर पर रोजगार प्राप्त विकल्प रणनीतियां छोटी तनाव, छोटी तनाव, आयरन कंडोर और आयरन बटरली रणनीतियां हैं, क्योंकि ये डेल्टा-न्यूट्रल रणनीतियां हैं.

नीचे दिए गए टेबल में स्टॉक की कीमत समाप्ति पर दिखाई देती है; समाप्ति पर लंबे 100 कॉल प्रॉफिट/(लॉस); समाप्ति पर शॉर्ट 105 कॉल प्रॉफिट/(लॉस); समाप्ति पर बुल कॉल स्प्रेड प्रॉफिट/(लॉस)

| समाप्ति पर स्टॉक की कीमत | समाप्ति पर शॉर्ट 100 कॉल प्रॉफिट/(लॉस) | समाप्ति पर छोटा 100 लाभ/हानि डालें | समाप्ति पर शॉर्ट स्ट्रैडल प्रॉफिट/(लॉस) |

|---|---|---|---|

| 108 | +4.70 | (1.50) | +3.20 |

| 107 | +3.70 | (0.50) | +3.20 |

| 106 | +2.70 | +0.50 | +3.20 |

| 105 | +1.70 | +1.50 | +3.20 |

| 104 | +0.70 | +1.50 | +2.20 |

| 103 | (3.30) | +1.50 | +1.20 |

| 102 | (3.30) | +1.50 | +0.20 |

| 101 | (3.30) | +1.50 | (0.80) |

| 100 | (3.30) | +1.50 | (1.80) |

| 99 | (3.30) | +1.50 | (1.80) |

| 98 | (3.30) | +1.50 | (1.80) |

| 97 | (3.30) | +1.50 | (1.80) |

| 96 | (3.30) | +1.50 | (1.80) |

शार्ट स्ट्रैंगल

इसके लिए एक छोटी सी तरह की हथियार; एक तटस्थ रणनीति जिसमें जोखिम स्पष्ट रूप से परिभाषित नहीं होते और परिणामस्वरूप, यहां तक कि लाभ सीमित होते हैं. यह विचार अस्थिरता, समय दिवस और एसेट से मूवमेंट की कमी में गिरावट का उपयोग करना है. यह फाइनेंशियल मार्केट में स्टेटस क्वो से इन्वेस्टर को लाभ प्राप्त करने में मदद करता है. ऐसा तब होता है जब कोई इन्वेस्टर एक साथ थोड़ा ओटीएम कॉल विकल्प और ओटीएम लगाने का विकल्प बेचता है. हमें याद रखना चाहिए, हालांकि, हड़ताल की कीमतें अलग होंगी.

शॉर्ट स्ट्रैंगल स्ट्रेटजी विकल्पों की बिक्री से संबंधित है, और इसे अक्सर "सेल स्ट्रैंगल" भी कहा जाता है ". जब कोई विकल्प ट्रेडर मानता है कि मार्केट जल्द ही बिना किसी अस्थिरता के बहुत कम अनुभव करेगा, तो सेल स्ट्रैंगल विकल्प आदर्श है. छोटी सी स्ट्रेंगल के साथ, ट्रेडर इस संभावना पर विचार करता है कि समय बीतने पर, अंतर्निहित एसेट की वैल्यू दो छोटी स्ट्राइक कीमतों के बीच बनी रहेगी.

जब आप उसी समाप्ति तिथि के लिए OTM (पैसे से बाहर) बेचते हैं, तो शॉर्ट स्ट्रेंगल होते हैं. यह मुख्य रूप से पैसे की छोटी कॉल और उसी समाप्ति तिथि के लिए पैसे से बाहर की कमी बेचने के बारे में है. यह न्यूनतम स्टॉक मूवमेंट का लाभ उठाने की कोशिश करता है. उनके पास कोई दिशात्मक पूर्वाग्रह नहीं होता है और इसके लिए अंतर्निहित स्टॉक की आवश्यकता नहीं होती है. शॉर्ट स्ट्रेंगल में शॉर्ट-कॉल विकल्प और शॉर्ट पुट विकल्प शामिल हैं. शॉर्ट कॉल और शॉर्ट पुट का क्रेडिट उस व्यापार के लिए अधिकतम लाभ है. दिलचस्प रूप से, जोखिम प्राप्त क्रेडिट से परे स्पष्ट रूप से परिभाषित नहीं है. क्योंकि छोटी स्ट्रेंगल स्ट्रेटेजी में प्रवेश करने के लिए नेट क्रेडिट लिया जाता है, इसलिए शॉर्ट स्ट्रेंगल क्रेडिट स्प्रेड है

छोटी स्ट्रैंगल विकल्प रणनीति

| समाप्ति पर स्टॉक की कीमत | समाप्ति पर शॉर्ट 100 कॉल प्रॉफिट/(लॉस) | समाप्ति पर छोटा 100 लाभ/हानि डालें | समाप्ति पर शॉर्ट स्ट्रैडल प्रॉफिट/(लॉस) |

|---|---|---|---|

| 108 | +4.70 | (1.50) | +3.20 |

| 107 | +3.70 | (0.50) | +3.20 |

| 106 | +2.70 | +0.50 | +3.20 |

| 105 | +1.70 | +1.50 | +3.20 |

| 104 | +0.70 | +1.50 | +2.20 |

| 103 | (3.30) | +1.50 | +1.20 |

| 102 | (3.30) | +1.50 | +0.20 |

| 101 | (3.30) | +1.50 | (0.80) |

| 100 | (3.30) | +1.50 | (1.80) |

| 99 | (3.30) | +1.50 | (1.80) |

| 98 | (3.30) | +1.50 | (1.80) |

| 97 | (3.30) | +1.50 | (1.80) |

| 96 | (3.30) | +1.50 | (1.80) |

समय की क्षति कम अवस्था में कैसे होती है?

समय क्षय (थीटा) छोटी रणनीति में अच्छी तरह से काम करता है. प्रत्येक दिन के साथ, ऑप्शन कॉन्ट्रैक्ट का समय कम हो जाता है. मूल्य में गिरावट इन्वेस्टर को शुरुआत में बेचे गए विकल्पों की तुलना में कम पैसे के लिए विकल्प खरीदने की अनुमति दे सकती है.

क्या छोटी सी तकलीफ हमेशा लाभदायक होती है?

इसे लाभदायक बनाने के लिए आपको ध्यान से प्लान करना होगा. अगर आप मार्केट की उच्च और कम अस्थिरता पर विचार करते हैं तो यह लाभदायक हो सकता है. एक बार जब आपने प्लान को ठीक से बनाने के लिए मैनेज किया है, तो इसे लागू करना और निष्पादित करना मुश्किल से कोई समस्या है. OTM पुट और कॉल खरीदने के साथ-साथ बेचना कोई बड़ी डील नहीं है.

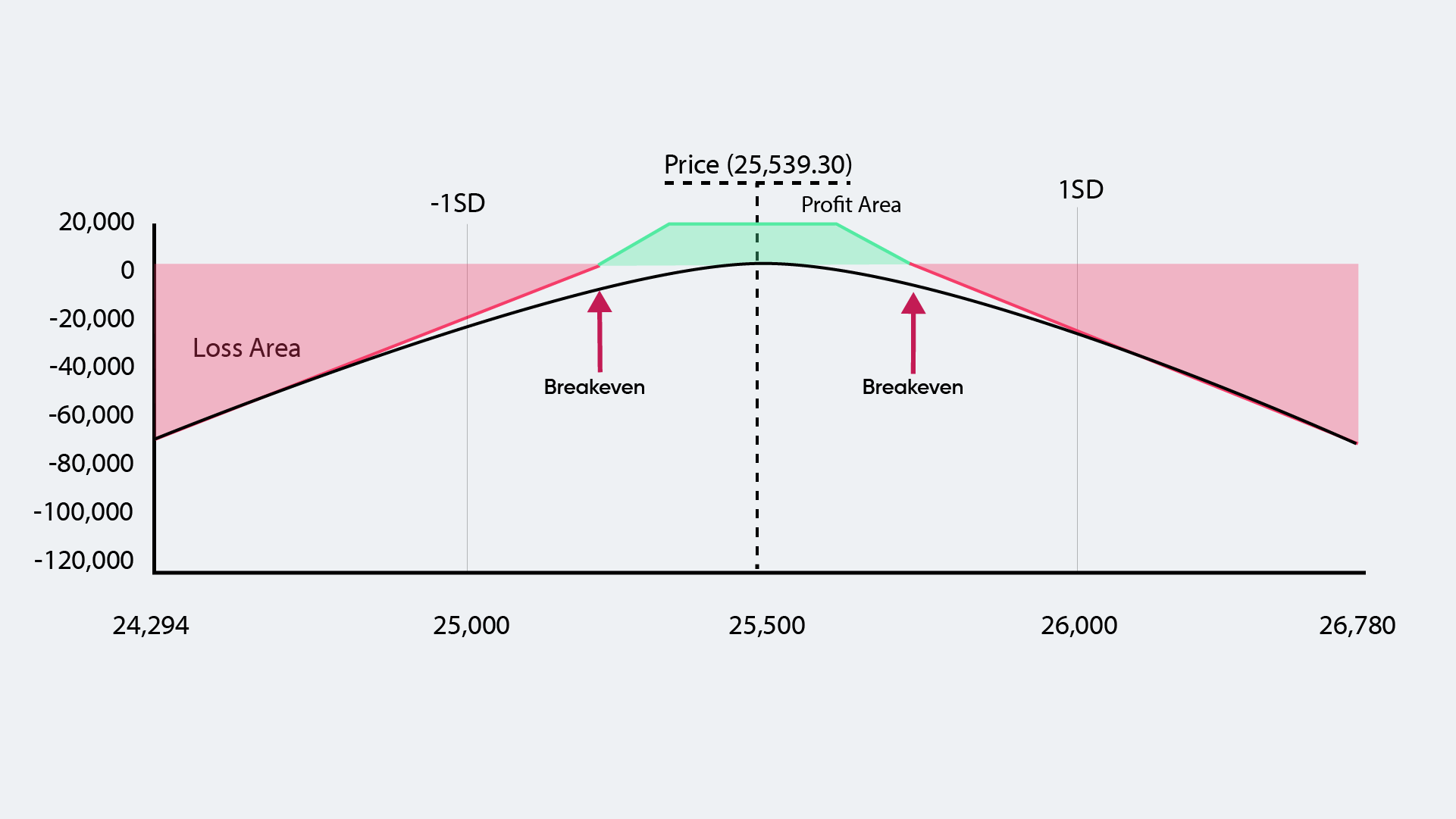

छोटे स्ट्रेंगल दो ब्रेकवेन पॉइंट्स, जो दो स्ट्राइक की कीमतों और दो ब्रेकवेन पॉइंट्स के बीच अधिकतम लाभ कमाते हैं.

इस सब के लिए एक नीचे की ओर है. अगर स्टॉक पुट की निम्न स्ट्राइक कीमत से अधिक रहता है तो आप पैसा बनाते हैं (इससे भुगतान किए गए दो प्रीमियम की राशि का भुगतान करके). दूसरी ओर, अगर स्टॉक कॉल के लिए ऊपरी स्ट्राइक कीमत से कम रहता है तो ट्रेड अर्जित करता है (और आप भुगतान किए गए दो प्रीमियम का सम जोड़ते हैं. अगर आप इन ब्रेकवेन पॉइंट को ध्यान में नहीं रखते हैं, तो अगर शेयर की कीमतें बढ़ती रहती हैं या कम होती रहती हैं, तो ट्रेडर को पैसे खोने की क्षमता होती है. ओटीएम विकल्पों की बिक्री के कारण जब आप इसे शॉर्ट स्ट्रैडल के साथ तुलना करते हैं, तो इस स्ट्रेटेजी में लाभ की संभावनाएं बढ़ जाती हैं. जब आप हाई-रिस्क एक्सपोजर पर विचार करते हैं तो रिवॉर्ड सीमित हो सकते हैं.

प्रीमियम एकत्र करने की शक्तियों के बाहर बुनियादी समस्या का सामना करते समय एक छोटी स्ट्रेंगल स्ट्रेटेजी केवल रेंज-बाउंड मार्केट में ही प्रभावी हो सकती है. पेऑफ लंबे समय तक फैलने के विपरीत दिखता है, और लाभ उस गुफा के साथ बहुत अच्छे हैं जो यह दोनों स्ट्राइक कीमतों के भीतर रहता है.

शॉर्ट स्ट्रेंगल ऑप्शन स्ट्रेटेजी के साथ अनलिमिटेड जोखिम क्षमता के साथ, निवेशक को स्थिति लेने से पहले कुछ विचारों को ध्यान में रखना होगा:

- शॉर्ट स्ट्रेंगल ऑप्शन स्ट्रेटेजी ऐसी परिस्थितियों के लिए आदर्श है जहां मार्केट का पूर्वानुमान न्यूट्रल होता है और मार्केट में केवल सीमित कार्रवाई की संभावना होती है. उदाहरण के लिए, शॉर्ट स्ट्रैंगल स्ट्रेटेजी का उपयोग करने का उपयुक्त अवसर महत्वपूर्ण घटनाओं या घोषणाओं के बीच की अवधि हो सकती है जो लगभग हमेशा कीमत में उतार-चढ़ाव पैदा करती है.

- एक और बार छोटी रणनीति अच्छी होती है जब व्यापारी देखता है कि विकल्पों का आंशिक रूप से अधिक मूल्यांकन किया जाता है क्योंकि पूर्वानुमानित अस्थिरता काफी अधिक लगती है. निवेशक के लिए, यह मूल्य सुधार करने और कुछ लाभ कमाने का अवसर है.

- निवेशक को यह भी पता लगाना चाहिए कि समाप्ति तिथि तक की समय-सीमा छोटी होती है. इसका मतलब है कि निवेशक के लिए समय की अधिकतम क्षति करने के लिए एक महीना अधिकतम है

शॉर्ट स्ट्रैंगल स्ट्रेटेजी के क्या लाभ हैं?

शॉर्ट स्ट्रेंगल का मतलब है कि ट्रेडर कॉल बेच रहा है और टैंडम में विकल्प लगा रहा है, मेच्योरिटी तिथियां एक ही होती हैं लेकिन विभिन्न कीमतों पर. जब कीमत ऊपर या नीचे की ओर जाती है तो यह लाभ प्रदान करता है. यह रणनीति दूसरों की तुलना में बहुत कम महंगी है. बुद्धिमानी से इस्तेमाल किया जाता है, यह लाभ के लिए बेहतरीन क्षमता प्रदान करता है.

शॉर्ट स्ट्रैंगल स्ट्रेटेजी के क्या फायदे हैं?

शॉर्ट स्ट्रेंगल स्ट्रेटजी केवल उपयोगी है और जब अंतर्निहित एसेट की स्ट्राइक कीमत में महत्वपूर्ण बदलाव होता है और आमतौर पर ओटीएम विकल्पों का उपयोग किया जाता है, तो लाभ प्राप्त करता है. आमतौर पर, समय क्षति से लाभ भी कम होता है.

छोटी रणनीति से बाहर निकलने का तरीका

अगर, एक इन्वेस्टर के रूप में, आप शॉर्ट स्ट्रैंगल स्ट्रैटेजी से बाहर निकलना चाहते हैं, तो आपको समाप्त होने के विकल्पों की प्रतीक्षा करनी होगी. इस प्रकार आप प्राप्त प्रीमियम को बनाए रख सकते हैं. आप ट्रांज़ैक्शन को वापस भी कर सकते हैं और बेचे गए विकल्पों को वापस खरीद सकते हैं.

शॉर्ट स्ट्रेंगल या सेल स्ट्रेंगल के लिए अधिकतम लाभ और हानि परिदृश्य

जब दोनों विकल्पों का उपयोग नहीं किया जाता है और जब केवल एक विकल्प का उपयोग किया जाता है तो आप अधिकतम लाभ प्रदान करते हैं.

की टेकअवेज

- स्ट्रैडल पर स्ट्रेंगल में सुधार किया गया था, और इसमें सुधार की मदद से लागत में कमी आई.

- स्ट्रेंगल डेल्टा-न्यूट्रल है, और अगर आप इसका इस्तेमाल करते हैं, तो आपको किसी भी डायरेक्शनल जोखिम के खिलाफ इंसुलेट किया जा सकता है.

- अगर आप लंबा स्ट्रेंगल सेट करना चाहते हैं, तो आपको OTM कॉल खरीदना होगा और विकल्प रखना होगा.

- लंबे समय तक आपको होने वाले अधिकतम नुकसान को यह सीमित किया जा सकता है कि आपको कितना प्रीमियम प्राप्त हुआ है.

- लघु अलमारी लंबे अलमारी के विपरीत है. संक्षेप में, आपको OTM कॉल और विकल्प बेचने की आवश्यकता है.

निष्कर्ष

शॉर्ट स्ट्रैंगल स्ट्रेटेजी आपको लाभ प्राप्त करने की अनुमति देती है, जिससे मार्केट में कम अस्थिरता की अधिकतम अवधि होती है. अगर आप सही एसेट चुनते हैं और स्ट्राइक की कीमतों को बुद्धिमानी से चुनते हैं, तो स्ट्रेटेजी लाभदायक हो सकती है, विशेष रूप से बड़े मूल्य के उतार-चढ़ाव की घोषणाओं के बीच के समय. हालांकि, किसी भी रणनीति के अनुसार, आपको एक निवेशक के रूप में अपने लिए सर्वश्रेष्ठ परिणाम प्राप्त करने के लिए आपके विवेकाधिकार पर आगे बढ़ना चाहिए.