ડેબ્ટ ફંડ્સ શું છે?

5Paisa રિસર્ચ ટીમ

છેલ્લું અપડેટ: 12 સપ્ટેમ્બર, 2023 02:11 PM IST

શું તમારી રોકાણની યાત્રા શરૂ કરવા માંગો છો?

કન્ટેન્ટ

- ડેબ્ટ ફંડ શું છે?

- ડેબ્ટ ફંડ્સની કામગીરી

- ડેબ્ટ મ્યુચ્યુઅલ ફંડમાં રોકાણ કરવામાં કોને રુચિ રાખવી જોઈએ?

- ડેબ્ટ ફંડ્સના પ્રકારો

- ડેબ્ટ ફંડ્સના ફાયદાઓ

- ડેબ્ટ મ્યુચ્યુઅલ ફંડમાં રોકાણ કરતા પહેલાં મહત્વપૂર્ણ ધ્યાન

- ડેબ્ટ ફંડમાં કેવી રીતે રોકાણ કરવું?

- તારણ

ડેબ્ટ ફંડ એ એક પ્રકારનું મ્યુચ્યુઅલ ફંડ છે જે કોર્પોરેટ અને સરકારી બોન્ડ્સ, કોર્પોરેટ ડેબ્ટ સિક્યોરિટીઝ, મની માર્કેટ ઇન્સ્ટ્રુમેન્ટ્સ વગેરે જેવી નિશ્ચિત આવકની પ્રશંસામાં રોકાણ કરે છે. ડેબ્ટ ફંડ્સ માટે બોન્ડ ફંડ્સ અને ઇન્કમ ફંડ્સ અન્ય નામો છે.

ડેબ્ટ ફંડ શું છે?

ડેબ્ટ ફંડ્સની ખરીદીનો અર્થ એ છે કે જારીકર્તાને પૈસા ધિરાણ આપવું અને સરકાર અથવા કોર્પોરેટ બોન્ડ્સ, ટ્રેઝરી બિલ અથવા અન્ય માર્કેટ પ્રૉડક્ટ્સમાં રોકાણ કરવું. આનો ઉદ્દેશ મૂડી મૂલ્યાંકન વધારવાનો અને સ્થિર વ્યાજ કમાવવાનો છે. ઋણ જારીકર્તા રોકાણના વ્યાજ દર અને સમયગાળાને પૂર્વનિર્ધારિત કરે છે, તેથી આ ભંડોળને "નિશ્ચિત આવક" સિક્યોરિટીઝ પણ કહેવામાં આવે છે.

ડેબ્ટ ફંડ્સની કામગીરી

રોકાણકારો તેમની ક્રેડિટ યોગ્યતાના આધારે કેટલીક સિક્યોરિટીઝમાં રોકાણ કરે છે. સિક્યોરિટીની ક્રેડિટ ક્વૉલિટી ડેબ્ટ સિક્યોરિટીના જારીકર્તા દ્વારા ગેરંટીડ રિટર્નની ચુકવણીમાં જોખમનું પ્રતિનિધિત્વ કરે છે. ફંડ મેનેજર જે ફંડની દેખરેખ રાખે છે તે ગેરંટી આપે છે કે તમે ક્વૉલિટી ક્રેડિટ પ્રૉડક્ટમાં ઇન્વેસ્ટ કરશો.

ઉચ્ચ ક્રેડિટ રેટિંગ દર્શાવે છે કે કંપની પાત્ર છે અને તેના કર્જ પર નિયમિતપણે વ્યાજની ચુકવણી કરે છે અને તેના મુદ્દલની સમયસર ચુકવણી કરે છે. આ કિસ્સામાં, ઇન્વેસ્ટમેન્ટ ઓછી રેટિંગ ધરાવતી સિક્યોરિટીઝ કરતાં ઓછું અસ્થિરતા ધરાવે છે. આ ઉપરાંત, આ સમયગાળો અર્થવ્યવસ્થામાં ફંડ મેનેજરની વ્યૂહરચના અને સામાન્ય વ્યાજ દર સિસ્ટમ પર આધારિત છે. ઓછા વ્યાજ દરો ભંડોળ વ્યવસ્થાપકોને લાંબા ગાળાની સિક્યોરિટીઝમાં રોકાણ કરવા માટે પ્રોત્સાહિત કરશે, જ્યારે ઉચ્ચ વ્યાજદરો ટૂંકા ગાળાની સિક્યોરિટીઝમાં રોકાણ કરવા માટે રોકાણકારોને આકર્ષિત કરે છે.

ડેબ્ટ મ્યુચ્યુઅલ ફંડમાં રોકાણ કરવામાં કોને રુચિ રાખવી જોઈએ?

રૂઢિચુસ્ત રોકાણકારો કે જેઓ ટૂંકા અથવા મધ્યમ-ગાળા માટે રોકાણ કરવા માંગે છે, તેઓએ ઋણ ભંડોળમાં રોકાણ કરવું જોઈએ. ફિક્સ્ડ ઇન્કમ ફંડ્સ તમામ પ્રકારની સિક્યોરિટીઝમાં ઇન્વેસ્ટ કરીને વધુમાં વધુ રિટર્ન મેળવવા માંગે છે. આ લોન ફંડને યોગ્ય રિટર્ન મેળવવાની મંજૂરી આપે છે, જેની ગેરંટી નથી. ટૂંકા ગાળાની શ્રેણી ત્રણ મહિનાથી લઈને એક વર્ષ સુધીની છે, અને મધ્યમ-ગાળાની શ્રેણી ત્રણથી પાંચ વર્ષ સુધીની છે.

- શૉર્ટ-ટર્મ ડેબ્ટ ફંડ્સ

ટૂંકા ગાળાના રોકાણકારો માટે, લિક્વિડ ફંડ સેવિંગ એકાઉન્ટમાં પૈસા જમા કરવાના બદલે એક આદર્શ રોકાણ હોઈ શકે છે. તેઓ તાત્કાલિક જરૂરિયાતોને પૂર્ણ કરવા માટે સમાન પ્રકારની લિક્વિડિટી સાથે 7% થી 9% ની શ્રેણીમાં વધુ ઉપજ પ્રદાન કરે છે.

- મધ્યમ-મુદત ડેબ્ટ ફંડ્સ

ડાયનેમિક ફંડ્સ વ્યાજ દરની અસ્થિરતાને સરળ બનાવવા માટે યોગ્ય છે કારણ કે તેઓ પાંચ વર્ષની બેંક ફિક્સ્ડ ડિપોઝિટ કરતાં વધુ ઉપજ પ્રદાન કરે છે. તમે સ્થિર આવક માટે માસિક આવક પ્લાન પણ પસંદ કરી શકો છો, જે જોખમ વધારતા રોકાણકારો માટે આ વિકલ્પને આદર્શ બનાવે છે.

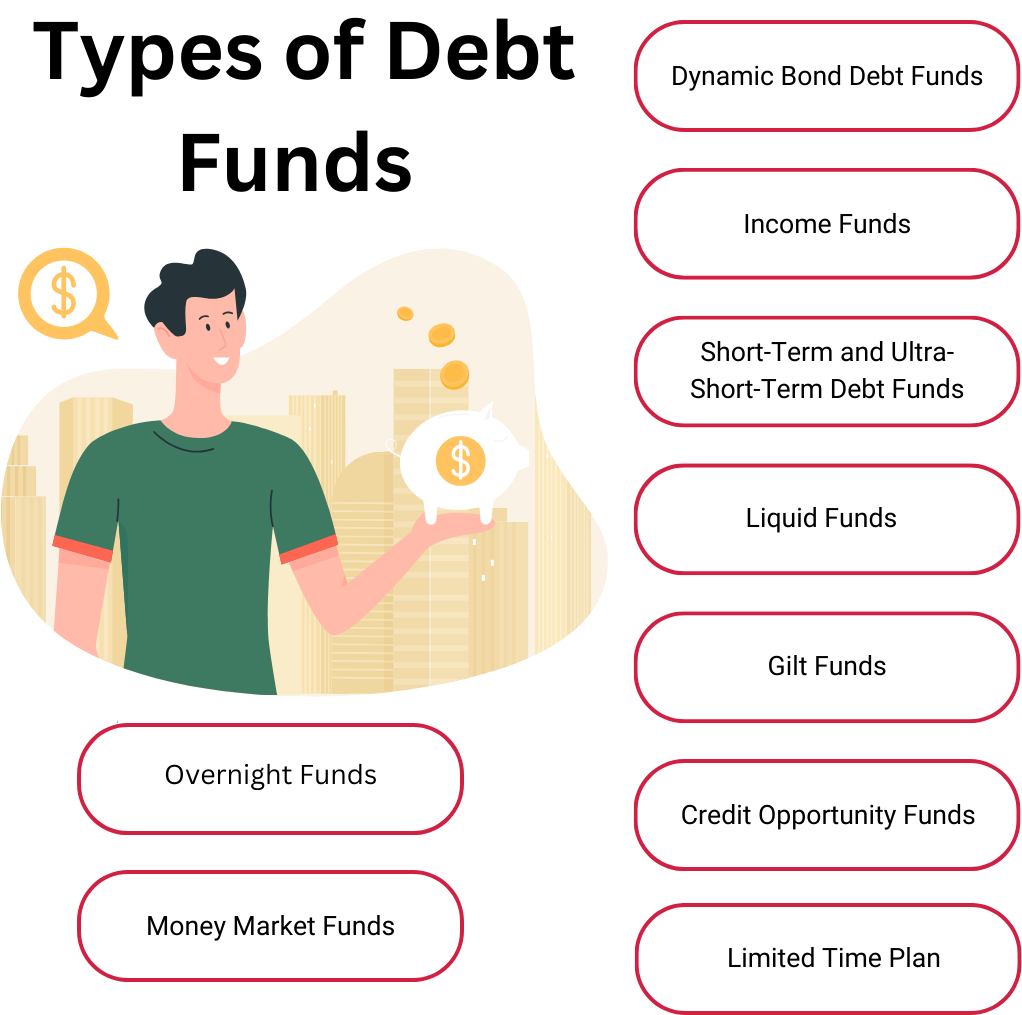

ડેબ્ટ ફંડ્સના પ્રકારો

વિવિધ રોકાણકારો માટે ઘણા પ્રકારના ડેબ્ટ મ્યુચ્યુઅલ ફંડ યોગ્ય છે:

1. ડાઈનામિક બોન્ડ ડેબ્ટ ફન્ડ્સ

જેમ કે નામ સૂચવે છે, આ ભંડોળમાં રોકાણ કરવાનો અર્થ એ છે કે ભંડોળ મેનેજરો ચઢતી વ્યાજ દર મુજબ સતત તેમની રચનાને બદલે છે. ડાયનેમિક બોન્ડ ફંડ્સને વ્યાજની ચુકવણી પ્રાપ્ત થાય છે અને લાંબા અથવા ટૂંકા પરિપક્વતાઓ સાથે પ્રૉડક્ટ્સમાં ઇન્વેસ્ટ કરે છે, જેથી સરેરાશ મેચ્યોરિટી અલગ હોય છે.

2. આવક ભંડોળ

આ ફંડ્સ મુખ્યત્વે લાંબા ગાળાના મેચ્યોરિટી બોન્ડ્સમાં રોકાણ કરે છે અને વ્યાજ દરોને ધ્યાનમાં લે છે. તેથી, તેઓ વધુ સ્થિર છે. ઇન્કમ ફંડનો સરેરાશ સમયગાળો લગભગ પાંચથી છ વર્ષનો છે.

3. શોર્ટ-ટર્મ અને અલ્ટ્રા-શોર્ટ-ટર્મ ડેબ્ટ ફંડ્સ

આ એક નિશ્ચિત-આવક ભંડોળ છે જે એકથી ત્રણ વર્ષ સુધીની પરિપક્વતાઓવાળા ઉત્પાદનોમાં રોકાણ કરે છે. ટૂંકા ગાળાના ભંડોળ જોખમ-વિરોધી અને રૂઢિચુસ્ત રોકાણકારો માટે આદર્શ છે કારણ કે તેઓ વ્યાજ દરમાં વધઘટને ઓછી સંવેદનશીલ હોય છે.

4. લિક્વિડ ફંડ્સ

લિક્વિડ ફંડ્સ જોખમ-મુક્ત હોય છે અને 91 દિવસ અથવા તેનાથી ઓછા સમયની મેચ્યોરિટી સાથે ડેબ્ટ સિક્યોરિટીઝમાં ઇન્વેસ્ટ કરે છે. તેઓ ભાગ્યે જ ખરાબ રિટર્ન ઉત્પન્ન કરે છે અને રિસાયકલિંગ એકાઉન્ટ કરતાં વધુ સારું છે કારણ કે તેઓ વધુ રિટર્ન ધરાવે છે અને લગભગ સમાન લિક્વિડિટી ધરાવે છે. ઘણી કંપનીઓ લિક્વિડ ફંડના તાત્કાલિક રિડમ્પશન માટે ડેબિટ કાર્ડ ઑફર કરે છે.

5. ગિલ્ટ ફંડ્સ

ગિલ્ટ ફંડ્સ અત્યંત રેટિંગ ધરાવે છે અને મુખ્યત્વે સરકારી સિક્યોરિટીઝમાં રોકાણ કરે છે જે ખૂબ ઓછું ક્રેડિટ જોખમ ઉત્પન્ન કરે છે. સરકારો ભાગ્યે જ ડિફૉલ્ટ છે, જેથી તેઓ ડેબ્ટ સર્ટિફિકેટના રૂપમાં ઉધાર લે છે. જીઆઈએલટી ફંડ એવા રોકાણકારો માટે આદર્શ છે જેઓ જોખમથી બચતા હોય અને માત્ર નિશ્ચિત આવક લેવા માંગે છે. આ ભંડોળ વિવિધ પરિપક્વતાઓ સાથે સરકારી સિક્યોરિટીઝમાં તેમની સંપત્તિઓના ઓછામાં ઓછા 80% નું રોકાણ કરે છે.

6. ક્રેડિટ ઓપોર્ચ્યુનિટી ફંડ્સ

આ ભંડોળ તેમના ઋણ ઉત્પાદનોની પરિપક્વતા મુજબ રોકાણ કરતા નથી પરંતુ ક્રેડિટ જોખમ લેવા દ્વારા ઉચ્ચ વ્યાજ દરના બોન્ડ્સ સાથે ઓછા વ્યાજ દરના બોન્ડ્સ ધરાવીને ઉચ્ચ વળતર મેળવે છે. ક્રેડિટ ઓપોર્ચ્યુનિટી ફંડ્સ પ્રમાણમાં જોખમી છે.

7. મર્યાદિત સમય પ્લાન

ફિક્સ્ડ મેચ્યોરિટી પ્લાન (એફએમપી) એક બંધ ડેબ્ટ ફંડ છે. આ ફંડ્સ થોડા મહિનાઓ અથવા વર્ષો માટે ડેબ્ટ બોન્ડ્સમાં રોકાણ કરે છે. જો કે, તમે પ્રથમ ઑફર સમયગાળામાં રોકાણ કરી શકો છો. તે એક ફિક્સ્ડ ડિપોઝિટની જેમ છે, જે સારા કર-અસરકારક રિટર્ન પ્રદાન કરી શકે છે, પરંતુ તે ઉચ્ચ રિટર્નની ગેરંટી આપતું નથી.

8. ઓવરનાઇટ ફંડ્સ

આ ભંડોળ એક-દિવસની પરિપક્વતા સાથે સિક્યોરિટીઝમાં રોકાણ કરે છે, ઓછા ક્રેડિટ અને વ્યાજના જોખમો ધરાવે છે, અને તેને પ્રમાણમાં સ્થિર માનવામાં આવે છે.

9. મની માર્કેટ ફંડ્સ

આ ફંડ્સ મની માર્કેટ સિક્યોરિટીઝમાં રોકાણ કરે છે અને એક વર્ષ સુધી સરપ્લસ ફંડ્સને સ્ટોર કરવા માટે એક શ્રેષ્ઠ વિકલ્પ છે. તેઓને ઇમરજન્સી ફંડ તરીકે પણ ઓળખાય છે કારણ કે તેઓ વધુ સારા રિટર્ન મેળવે છે અને પરંપરાગત માધ્યમો કરતાં વધુ લિક્વિડ છે.

10. બેંકિંગ અને પીએસયુ ફંડ્સ

બેંક અને PSU ફંડ બેંકો, પીએસયુ (સામાજિક કંપનીઓ), જાહેર નાણાંકીય સંસ્થાઓ, સ્થાનિક સરકારી જવાબદારીઓ અને નગરપાલિકા સિક્યોરિટીઝ એસેટ્સમાં ઓછામાં ઓછા 80% નું રોકાણ કરો.

ડેબ્ટ ફંડ્સના ફાયદાઓ

1.લિક્વિડિટી

ડેબ્ટ ફંડમાં લૉક-ઇન સમયગાળો નથી અને તેને યોગ્ય એક્ઝિટ લોડને આધિન બદલી શકાય છે. ડેબ્ટ ફંડને લિક્વિડ માનવામાં આવે છે કારણ કે રોકાણકારો તરત જ દરરોજ ₹50,000 સુધી ઉપાડી શકે છે.

2. કર કાર્યક્ષમતા

જો ડેબ્ટ ફંડ્સ રિડીમ કરવામાં આવે છે તો જ ટેક્સ લગાવવામાં આવે છે, અને TDS માત્ર અર્જિત વ્યાજની આવક માટે જ ચૂકવવામાં આવે છે. ઇન્વેસ્ટર કન્ટ્રોલ પ્લેટ મુજબ બોન્ડ ફંડ્સ દ્વારા ગરમ લાભો પર ટેક્સ લગાવવામાં આવે છે. જો તમે ત્રણ વર્ષ માટે ભંડોળ જાળવી રાખો છો, તો ડેબ્ટ ફંડ્સ એલટીસીજી (લાંબા ગાળાના મૂડી નફા) 20% મેળવી શકે છે, જે તમને વધુ સારા ટેક્સ રિટર્ન આપે છે.

3. સ્થિરતા

ડેબ્ટ ફંડ્સ ઇક્વિટી ફંડ્સ કરતાં ઓછું અસ્થિર છે અને ઇન્વેસ્ટર પોર્ટફોલિયોમાં સ્થિરતા પ્રદાન કરે છે. આ ઇન્વેસ્ટમેન્ટ પોર્ટફોલિયોને વિવિધતા આપવામાં અને એકંદર જોખમોને શામેલ કરવામાં મદદ કરે છે.

4. શ્રેષ્ઠ આવકની સંભાવના

બોન્ડ ફંડ્સમાં રોકાણ એક વધુ સારું વળતર આપી શકે છે. રોકાણકારો તેમના જોખમની ક્ષમતા, રોકાણની ક્ષિતિજ અને આવક કમાવવા માટે યોગ્ય ભંડોળ નિર્ધારિત કરીને વ્યાજ દરોમાં ફેરફારો માટે પણ ધ્યાનમાં લે છે.

ડેબ્ટ મ્યુચ્યુઅલ ફંડમાં રોકાણ કરતા પહેલાં મહત્વપૂર્ણ ધ્યાન

- જોખમ - ડેબ્ટ ફંડમાં વ્યાજ અને ક્રેડિટ જોખમો હોય છે જે બેંક FD કરતાં વધુ અસ્થિર હોય છે. વધતા વ્યાજ દરો બોન્ડની કિંમતોને ઘટાડી શકે છે.

- રિટર્ન - ડેબ્ટ ફંડ ગેરંટીડ રિટર્ન ઑફર કરતા નથી. ઋણ ભંડોળની એનએવી અથવા ચોખ્ખી સંપત્તિ મૂલ્ય અર્થવ્યવસ્થામાં વધારાના વ્યાજ દરો તરીકે ઘટે છે. તેથી, તેઓ ઓછા વ્યાજ દર વ્યવસ્થાઓ માટે યોગ્ય છે.

- ખર્ચ – તમારે ખર્ચ ગુણોત્તરને ધ્યાનમાં લેવું આવશ્યક છે. સેબી કુલ સંપત્તિઓના 2.25% કરતાં ઓછા ખર્ચ રેશિયોને મર્યાદિત કરે છે. ઇક્વિટી ફંડ્સની તુલનામાં ડેબ્ટ ફંડ્સના ઓછા રિટર્નને જોતાં, લાંબા ગાળાના હોલ્ડિંગ્સ ખર્ચના રેશિયો દ્વારા પૈસા ખોવાઈ જવામાં મદદ કરે છે.

- રોકાણનો સમયગાળો - જો તમારી પાસે એક વર્ષમાં ત્રણ મહિનાનો ટૂંકા ગાળાનો રોકાણ સમયગાળો છે, તો તમે લિક્વિડ ફંડ પર ભરોસો કરી શકો છો. તેનાથી વિપરીત, ટૂંકા ગાળાના નિશ્ચિત-આવક ભંડોળમાં સામાન્ય રીતે બે થી ત્રણ વર્ષની પરિપક્વતાનો સમયગાળો હોય છે. ડાયનેમિક બોન્ડ ફંડ્સ ત્રણથી પાંચ વર્ષ સુધી આદર્શ છે. જો ઇન્વેસ્ટમેન્ટનો સમયગાળો વધુ હોય તો રિટર્ન વધુ હોય છે.

- નાણાંકીય લક્ષ્યો - પગારની આવકને પૂરક કરવા માટે ડેબ્ટ કેપિટલનો ઉપયોગ કરી શકાય છે. આ ઉપરાંત, ભવિષ્યના રોકાણકારો લિક્વિડિટી જાળવવા માટે કેટલાક ક્રેડિટ ફંડમાં રોકાણ કરી શકશે. નિવૃત્ત વ્યક્તિઓ નિવૃત્તિ લાભો મેળવવા માટે ડેબ્ટ ફંડમાં વધુ રોકાણ કરી શકે છે.

- રિટર્ન પર કર - મૂડી લાભ કરપાત્ર છે, અને દર રોકાણના સમયગાળા પર આધારિત છે. ત્રણ વર્ષથી ઓછા સમયમાં પ્રાપ્ત થયેલ મૂડી લાભને એસટીસીજી - ટૂંકા ગાળાના મૂડી લાભ કહેવામાં આવે છે. ત્રણ વર્ષથી વધુ સમયમાં પ્રાપ્ત થયેલ મૂડી લાભને એલટીસીજીએસ - લાંબા ગાળાના મૂડી લાભ કહેવામાં આવે છે. ડેબ્ટ ફંડ તરફથી એસટીસીજી ઇન્ડેક્સિંગ પછી 20% ના નિશ્ચિત કરને આધિન છે.

- નફા પર કર – લાભાંશથી થતી આવક પર તમારા આવકવેરા દરે કર લગાડવામાં આવે છે. અગાઉ, હોલ્ડિંગ સમયગાળાના આધારે દર વર્ષે ₹10 લાખ સુધીના ડિવિડન્ડને કરમાંથી મુક્તિ આપવામાં આવી હતી. જો હોલ્ડિંગનો સમયગાળો ત્રણ વર્ષથી ઓછો હોય, તો ટૂંકા ગાળાના મૂડી લાભ પર રોકાણકારોના ટેક્સ સ્લેબ પર ટેક્સ લગાવવામાં આવે છે. ત્રણ વર્ષના હોલ્ડિંગ સમયગાળા પછી પ્રાપ્ત થયેલ લાભને લાંબા ગાળાના મૂડી લાભ કહેવામાં આવે છે, જે 20% ઇન્ડેક્સેશન પછી કર લેવામાં આવે છે.

ડેબ્ટ ફંડમાં કેવી રીતે રોકાણ કરવું?

ડેબ્ટ ફંડમાં રોકાણ કરવું ખૂબ સરળ છે. તમે પેપરલેસ અને ઝંઝટ-મુક્ત પ્રક્રિયામાં ઑનલાઇન ઇન્વેસ્ટ કરી શકો છો.

- તમારે પોર્ટલ પર રજિસ્ટર કરવું આવશ્યક છે.

- તમારી બધી વિગતો સબમિટ કરો (એપ્લિકેશન ફોર્મમાં પૂછેલ મુજબ).

- રોકાણ કરવાની રકમ અને સમયગાળો જેવી રોકાણની વિગતો દાખલ કરો.

- તમારી કેવાયસી પૂર્ણ કરો.

- યોગ્ય પ્લાનમાં રોકાણ કરો.

તારણ

ડેબ્ટ મ્યુચ્યુઅલ ફંડમાં ઉચ્ચ લિક્વિડિટી, ઓછી કિંમત, વાજબી સુરક્ષા અને સ્થિર રિટર્ન છે. આ એવા લોકો માટે આદર્શ છે જેઓ નિયમિત આવક ઈચ્છે છે પરંતુ જોખમ પસંદ નથી. ઇક્વિટી ફંડ્સની તુલનામાં ડેબ્ટ ફંડ્સ ઓછા જોખમી અને અસ્થિર છે. જો તમે બેંક ડિપોઝિટ જેવા પરંપરાગત નિશ્ચિત આવક પ્રૉડક્ટ્સ પર બચત કરતી વખતે ઓછી અસ્થિરતા સાથે સતત રિટર્ન શોધી રહ્યા છો, તો ડેબ્ટ મ્યુચ્યુઅલ ફંડ્સ વધુ સારા છે કારણ કે તેઓ તમને તમારા ફાઇનાન્શિયલ લક્ષ્યો સુધી વધુ ટેક્સ-અસરકારક રીતે પહોંચવામાં મદદ કરે છે.

મ્યુચ્યુઅલ ફંડ વિશે વધુ

- NPS વર્સેસ ELSS

- એક્સઆઈઆરઆર વર્સેસ સીએજીઆર: ઇન્વેસ્ટમેન્ટ રિટર્ન મેટ્રિક્સને સમજવું

- SWP અને ડિવિડન્ડ પ્લાન

- સોલ્યુશન ઓરિએન્ટેડ મ્યુચ્યુઅલ ફંડ શું છે?

- ગ્રોથ વર્સેસ ડિવિડન્ડ રિઇન્વેસ્ટમેન્ટ વિકલ્પ

- વાર્ષિક વર્સેસ ટ્રેલિંગ વર્સેસ રોલિંગ રિટર્ન્સ

- મ્યુચ્યુઅલ ફંડ માટે કેપિટલ ગેઇન સ્ટેટમેન્ટ કેવી રીતે મેળવવું

- મ્યુચ્યુઅલ ફંડ વર્સેસ રિયલ એસ્ટેટ

- મ્યુચ્યુઅલ ફંડ વિરુદ્ધ હેજ ફંડ

- ટાર્ગેટ મેચ્યોરિટી ફંડ્સ

- ફોલિયો નંબર સાથે મ્યુચ્યુઅલ ફંડનું સ્ટેટસ કેવી રીતે ચેક કરવું

- ભારતમાં સૌથી જૂના મ્યુચ્યુઅલ ફંડ

- ભારતમાં મ્યુચ્યુઅલ ફંડનો ઇતિહાસ

- 3 વર્ષ પહેલાં ELSS કેવી રીતે રિડીમ કરવું?

- ઇન્ડેક્સ ફંડના પ્રકારો

- ભારતમાં મ્યુચ્યુઅલ ફંડને કોણ નિયંત્રિત કરે છે?

- મ્યુચ્યુઅલ ફંડ વિરુદ્ધ. શેર માર્કેટ

- મ્યુચ્યુઅલ ફંડમાં સંપૂર્ણ રિટર્ન

- ELSS લૉક ઇન સમયગાળો

- ટ્રેઝરી બિલની ફરીથી ખરીદી (ટ્રેપ્સ)

- ટાર્ગેટ ડેટ ફંડ

- સ્ટૉક SIP vs મ્યુચ્યુઅલ ફંડ SIP

- યુલિપ વર્સેસ ELSS

- મ્યુચ્યુઅલ ફંડ પર લોન્ગ ટર્મ કેપિટલ ગેઇન ટૅક્સ

- સ્માર્ટ બીટા ફંડ્સ

- ઇન્વર્ટેડ યીલ્ડ કર્વ

- સિન્કિંગ ફંડ

- રિસ્ક-રિટર્ન ટ્રેડ-ઑફ

- રજિસ્ટ્રાર અને ટ્રાન્સફર એજન્ટ (RTA)

- મ્યુચ્યુઅલ ફંડ ઓવરલૅપ

- મ્યુચ્યુઅલ ફંડ રિડમ્પશન

- માર્ક ટુ માર્કેટ (એમટીએમ)

- માહિતી અનુપાત

- ETF અને ઇન્ડેક્સ ફંડ વચ્ચેનો તફાવત

- મ્યુચ્યુઅલ ફંડ અને ઇન્ડેક્સ ફંડ વચ્ચેનો તફાવત

- ટોચના 10 હાઇ રિટર્ન મ્યુચ્યુઅલ ફંડ

- પૅસિવ મ્યુચ્યુઅલ ફંડ

- પૅસિવ ફંડ્સ વર્સેસ ઍક્ટિવ ફંડ્સ

- એકીકૃત એકાઉન્ટ સ્ટેટમેન્ટ

- મ્યુચ્યુઅલ ફંડમાં ન્યૂનતમ રોકાણ

- ઓપન એન્ડેડ મ્યુચ્યુઅલ ફંડ શું છે?

- અંતિમ મ્યુચ્યુઅલ ફંડ શું છે?

- રિયલ-એસ્ટેટ મ્યુચ્યુઅલ ફંડ

- SIP કેવી રીતે રોકવું?

- એસઆઈપીમાં કેવી રીતે રોકાણ કરવું

- બ્લૂ ચિપ ફંડ શું છે?

- મ્યુચ્યુઅલ ફંડમાં XIRR શું છે?

- હેજ ફંડ શું છે?

- લાંબા ગાળાના મૂડી લાભની કર સારવાર

- SIP શું છે?

- મ્યુચ્યુઅલ ફંડમાં એનએવી

- મ્યુચ્યુઅલ ફંડના ફાયદાઓ

- સ્ટૉક્સ વર્સેસ મ્યુચ્યુઅલ ફંડ્સ

- મ્યુચ્યુઅલ ફંડમાં એસટીપી શું છે

- મ્યુચ્યુઅલ ફંડ કેવી રીતે કામ કરે છે?

- મ્યુચ્યુઅલ ફંડ એનએવી શું છે?

- મ્યુચ્યુઅલ ફંડ શું છે?

- મ્યુચ્યુઅલ ફંડ કટ ઑફ સમય

- મ્યુચ્યુઅલ ફંડ રૂઢિચુસ્ત રોકાણકારો માટે શ્રેષ્ઠ રોકાણ વિકલ્પ

- મ્યુચ્યુઅલ ફંડના ફાયદા અને નુકસાન

- ભારતમાં મ્યુચ્યુઅલ ફંડ કેવી રીતે પસંદ કરવું?

- મ્યુચ્યુઅલ ફંડમાં કેવી રીતે રોકાણ કરવું?

- મ્યુચ્યુઅલ ફંડના એનએવીની ગણતરી કેવી રીતે કરવી?

- મ્યુચ્યુઅલ ફંડમાં સીએજીઆર શું છે?

- મ્યુચ્યુઅલ ફંડમાં એયૂએમ શું છે

- કુલ ખર્ચ રેશિયો

- મ્યુચ્યુઅલ ફંડમાં XIRR શું છે?

- મ્યુચ્યુઅલ ફંડમાં એસડબ્લ્યુપી શું છે

- મ્યુચ્યુઅલ ફંડ રિટર્નની ગણતરી કેવી રીતે કરવી?

- ગોલ્ડ મ્યુચ્યુઅલ ફંડ

- મ્યુચ્યુઅલ ફંડ રોકાણ પર કર

- રૂપિયાના ખર્ચના સરેરાશ અભિગમના ટોચના લાભો અને ડ્રોબૅક્સ

- SIP ઇન્વેસ્ટમેન્ટ કેવી રીતે શરૂ કરવું?

- SIP શું છે અને SIP કેવી રીતે કામ કરે છે?

- લાંબા ગાળા માટે શ્રેષ્ઠ SIP પ્લાન્સ: કેવી રીતે અને ક્યાં ઇન્વેસ્ટ કરવું

- શ્રેષ્ઠ SIP મ્યુચ્યુઅલ ફંડ પ્લાન્સ

- ELSS વર્સેસ SIP

- ભારતમાં ટોચના ફંડ મેનેજરો

- NFO શું છે?

- ETF અને મ્યુચ્યુઅલ ફંડ વચ્ચેનો તફાવત

- ULIPs વર્સેસ મ્યુચ્યુઅલ ફંડ્સ

- ડાયરેક્ટ વર્સેસ. નિયમિત મ્યુચ્યુઅલ ફંડ: શું તફાવત છે?

- ઈએલએસએસ વર્સેસ ઇક્વિટી મ્યુચ્યુઅલ ફન્ડ

- NPS વર્સેસ મ્યુચ્યુઅલ ફંડ

- શું એનઆરઆઈ મ્યુચ્યુઅલ ફંડમાં રોકાણ કરી શકે છે?

- ભારતમાં મ્યુચ્યુઅલ ફંડની શ્રેણી

- સ્મોલ-કેપ ફંડ વિશે તમારે જાણવાની જરૂર છે તે બધું

- પબ્લિક પ્રોવિડન્ટ ફંડ શું છે?

- લાર્જ કેપ મ્યુચ્યુઅલ ફંડ શું છે?

- ઇન્ડેક્સ ફંડ શું છે?

- મ્યુચ્યુઅલ ફંડમાં આઇડીસીડબ્લ્યુ શું છે?

- હાઇબ્રિડ ફંડ શું છે?

- ગિલ્ટ ફંડ શું છે?

- ELSS ફંડ શું છે?

- ડેબ્ટ ફંડ્સ શું છે?

- એસેટ મેનેજમેન્ટ કંપની શું છે - એક સંપૂર્ણ સ્પષ્ટીકરણ

- મિડ કેપ ફંડ્સ શું છે

- લિક્વિડ ફંડ્સ - લિક્વિડ ફંડ્સ શું છે?

- ભંડોળના ભંડોળમાં રોકાણ કરવા માટે એક પ્રારંભિક માર્ગદર્શિકા વધુ વાંચો

મફતમાં ડિમેટ એકાઉન્ટ ખોલો

5paisa કમ્યુનિટીનો ભાગ બનો - ભારતના પ્રથમ લિસ્ટેડ ડિસ્કાઉન્ટ બ્રોકર.