कंटेंट

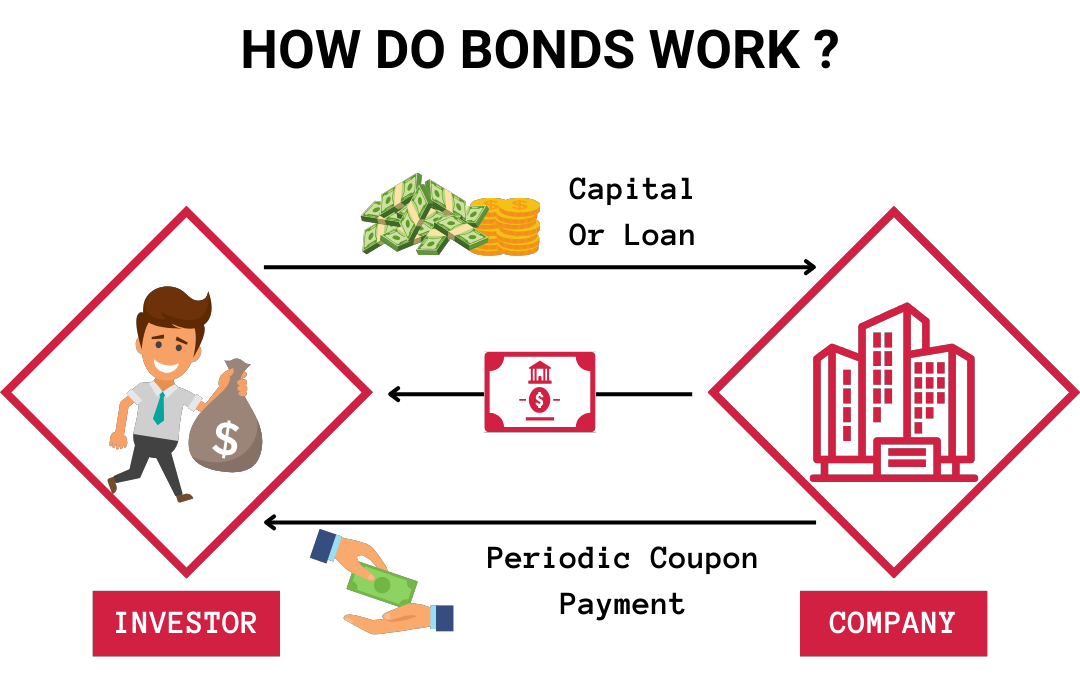

बॉन्ड एक प्रकार की डेट सुरक्षा है. उधारकर्ताओं द्वारा निवेशकों से पूंजी आकर्षित करने के लिए बॉन्ड जारी किए जाते हैं ताकि उन्हें एक विशिष्ट अवधि के लिए लोन प्रदान किया जा सके.

जब आप कोई बांड खरीदते हैं, तो आप निर्गमकर्ता को ऋण दे रहे हैं, जो एक कॉर्पोरेट, सरकार या नगरपालिका हो सकती है. इसके बदले, जारीकर्ता आपको बॉन्ड के अस्तित्व के दौरान विशिष्ट ब्याज़ दर का भुगतान करने और जब यह "मेच्योर" होता है या पूर्वनिर्धारित समय के बाद देय हो जाता है, तो बॉन्ड के मूलधन को रिफंड करने के लिए सहमत होता है.

इस ब्लॉग में बॉन्ड, इसके प्रकार और अधिक के बारे में अधिक जानें.

पूरा आर्टिकल अनलॉक करें - Gmail के साथ साइन-इन करें!

5paisa आर्टिकल के साथ अपनी मार्केट की जानकारी का विस्तार करें

बॉन्ड क्या है?

इन्वेस्टमेंट बॉन्ड ऐसी सिक्योरिटीज़ हैं, जिनमें इन्वेस्टर किसी कंपनी या सरकार को निर्धारित अवधि के लिए पैसे उधार देते हैं और रिटर्न में ब्याज़ का भुगतान प्राप्त करते हैं. बॉन्ड को लेंडर और उधारकर्ताओं के बीच I.O.S माना जाता है जिसमें लोन और पुनर्भुगतान शिड्यूल का विवरण होता है. चूंकि बॉन्ड अपने जीवनकाल में निश्चित भुगतान अर्जित करते हैं, इसलिए उन्हें अक्सर फिक्स्ड-इनकम इन्वेस्टमेंट कहा जाता है. संस्थान, जैसे कि नगरपालिका, सरकार और कंपनियां, निवेशकों को बॉन्ड जारी करती हैं. कंपनियों के लिए अपने बिज़नेस के चल रहे संचालन, नए प्रोजेक्ट या अधिग्रहण को फाइनेंस करने के लिए बॉन्ड बेचना आम बात है. सरकार फंड जुटाने और अपने टैक्स राजस्व को सप्लीमेंट करने के लिए बॉन्ड बेचती हैं.

बॉन्ड के प्रकार

अब आप फाइनेंस में बॉन्ड का अर्थ और बॉन्ड जारीकर्ताओं की अवधारणा को समझते हैं, आइए बॉन्ड के प्रकार का विवरण प्राप्त करें.

कॉर्पोरेट बांड

वे फर्म द्वारा जारी की गई डेट सिक्योरिटीज़ हैं और निवेशकों को बेची जाती हैं. इन्वेस्टर अपने कैपिटल इन्वेस्टमेंट के लिए रिटर्न के रूप में फिक्स्ड या वेरिएबल ब्याज़ दर पर फिक्स्ड या वेरिएबल ब्याज़ भुगतान प्राप्त करते हैं. मेच्योरिटी पर, बॉन्ड का भुगतान बंद हो जाता है और मूल इन्वेस्टमेंट का पुनर्भुगतान किया जाता है. कॉर्पोरेट बॉन्ड को आमतौर पर इन्वेस्टमेंट हायरार्की में एक सुरक्षित और संरक्षक इन्वेस्टमेंट माना जाता है. ग्रोथ स्टॉक जैसे जोखिम वाले इन्वेस्टमेंट को संतुलित करने के लिए, इन्वेस्टर अक्सर अपने पोर्टफोलियो में कॉर्पोरेट बॉन्ड जोड़ते हैं.

सरकारी बांड

ये सरकारों द्वारा अपनी ज़रूरतों को फाइनेंस करने और पैसे की आपूर्ति को नियंत्रित करने के लिए जारी किए गए डेट इंस्ट्रूमेंट हैं. ये बॉन्ड अक्सर सरकार द्वारा इन्फ्रास्ट्रक्चर विकास और सरकारी खर्च को फाइनेंस करने के लिए इस्तेमाल किए जाते हैं. इसके परिणामस्वरूप, सरकार बांड जारी करेगी और निवेशकों को निवेश करने के लिए आमंत्रित करेगी. जब बॉन्ड मेच्योरिटी तक पहुंचता है, तो सरकार कॉन्ट्रैक्ट में निर्दिष्ट मूलधन और ब्याज़ का पुनर्भुगतान करेगी.

भारत में सरकारी बांड आमतौर पर दीर्घकालिक निवेश होते हैं. आमतौर पर, ये बॉन्ड 5 से 40 वर्ष के बीच रहते हैं. इसके अलावा, सरकारी बॉन्ड सरकारी प्रतिभूतियों (जी-सेकेंड) की श्रेणी में आते हैं. राज्य और संघीय सरकार दोनों ही सरकारी बांड जारी कर सकते हैं.

म्युनिसिपल बांड

राज्य, शहर, काउंटी और अन्य गैर-संघीय सरकारी संस्थाएं म्युनिसिपल बॉन्ड जारी करती हैं. कॉर्पोरेट बॉन्ड के अनुसार, म्युनिसिपल बॉन्ड फंड प्रोजेक्ट या राज्य या शहर के भीतर उद्यम, जैसे हाईवे और स्कूल.

म्यूनिसिपल बॉन्ड का ब्याज फेडरल और स्टेट दोनों स्तरों पर टैक्स-फ्री होता है. इस प्रकार, टैक्स-फ्री आय चाहने वाले हाई-नेट-वर्थ इन्वेस्टर और रिटायर व्यक्ति इनमें इन्वेस्ट कर सकते हैं. मेच्योरिटी की शर्तों के आधार पर विभिन्न प्रकार के म्युनिसिपल बॉन्ड होते हैं. शॉर्ट-टर्म बॉन्ड आमतौर पर एक से तीन वर्षों के भीतर मेच्योर होता है, जबकि लॉन्ग-टर्म बॉन्ड मेच्योर होने में दस वर्ष तक का समय लग सकता है.

सोवरेन गोल्ड बॉन्ड्स

केंद्र सरकार ऐसे निवेशकों को ये बॉन्ड जारी करती हैं, जो सोने में निवेश करना चाहते हैं, लेकिन सोने को शारीरिक रूप से स्टोर नहीं करना चाहते हैं. इस बॉन्ड का ब्याज टैक्स छूट है. सरकार की सहायता के कारण, इसे अत्यधिक सुरक्षित बॉन्ड भी माना जाता है. अगर कोई इन्वेस्टर अपने इन्वेस्टमेंट को रिडीम करना चाहता है, तो वे पहले पांच वर्षों के बाद ऐसा कर सकते हैं. रिडेम्पशन की तिथि रिडेम्पशन के बाद केवल ब्याज भुगतान की तिथि को प्रभावित करेगी.

आरबीआई बॉन्ड्स

इन्वेस्ट करने के लिए कई प्रकार के बॉन्ड हैं, लेकिन RBI बॉन्ड सबसे गहरे हैं. RBI बॉन्ड भारत सरकार द्वारा जारी किए जाते हैं और भारतीय नागरिकों द्वारा आयोजित किए जा सकते हैं. 12 राष्ट्रीयकृत बैंक आरबीआई बांड बेचते हैं, जिनमें बैंक ऑफ बड़ोदा, बैंक ऑफ महाराष्ट्र, स्टेट बैंक ऑफ इंडिया, सेंट्रल बैंक ऑफ इंडिया और इंडियन बैंक शामिल हैं.

RBI बॉन्ड की मेच्योरिटी अवधि 7 वर्ष है, लेकिन कोई भी समय रिटर्न की मांग कर सकता है. हालांकि, इसमें जुर्माना होता है.

टैक्स-फ्री बॉन्ड और फिक्स्ड डिपॉजिट अकाउंट के विपरीत, ये बॉन्ड अधिक रिटर्न, फंड का एक सुरक्षित स्रोत और अपेक्षाकृत कम लॉक-इन अवधि प्रदान करते हैं.

इन्फ्लेशन-लिंक्ड बॉन्ड

इन्फ्लेशन से जुड़े बॉन्ड, कूपन भुगतान और फेस वैल्यू के साथ मुद्रास्फीति से कम प्रभावित होती है. मुद्रास्फीति दर के अनुसार मूल राशि समायोजित की जाती है, और ब्याज़ भुगतान की गणना उसके अनुसार की जाती है.

ज़ीरो-कूपन बॉन्ड

जैसा कि नाम से पता चलता है, यह फाइनेंशियल इंस्ट्रूमेंट कोई ब्याज नहीं देता है. जब तक बॉन्ड मेच्योर नहीं होता है, तब तक इन्वेस्ट किए गए पैसे इन्वेस्टमेंट पर नियमित ब्याज़ दर नहीं अर्जित करते हैं. बॉन्ड को प्योर डिस्काउंट बॉन्ड भी कहा जाता है. एक इन्वेस्टर मूल राशि पर वार्षिक रिटर्न के साथ बॉन्ड मेच्योर होने पर फेस वैल्यू प्राप्त करता है.

परिवर्तनीय बांड

अन्य बॉन्ड के विपरीत, इस प्रकार का बॉन्ड ब्याज़ का भुगतान करता है और मेच्योरिटी पर फेस वैल्यू होती है लेकिन एक निश्चित बिंदु पर जारी करने वाली कंपनी के स्टॉक में बदला जा सकता है. यह क़र्ज़ और इक्विटी की विशेषताओं को जोड़ता है.

बॉन्ड कैसे काम करते हैं?

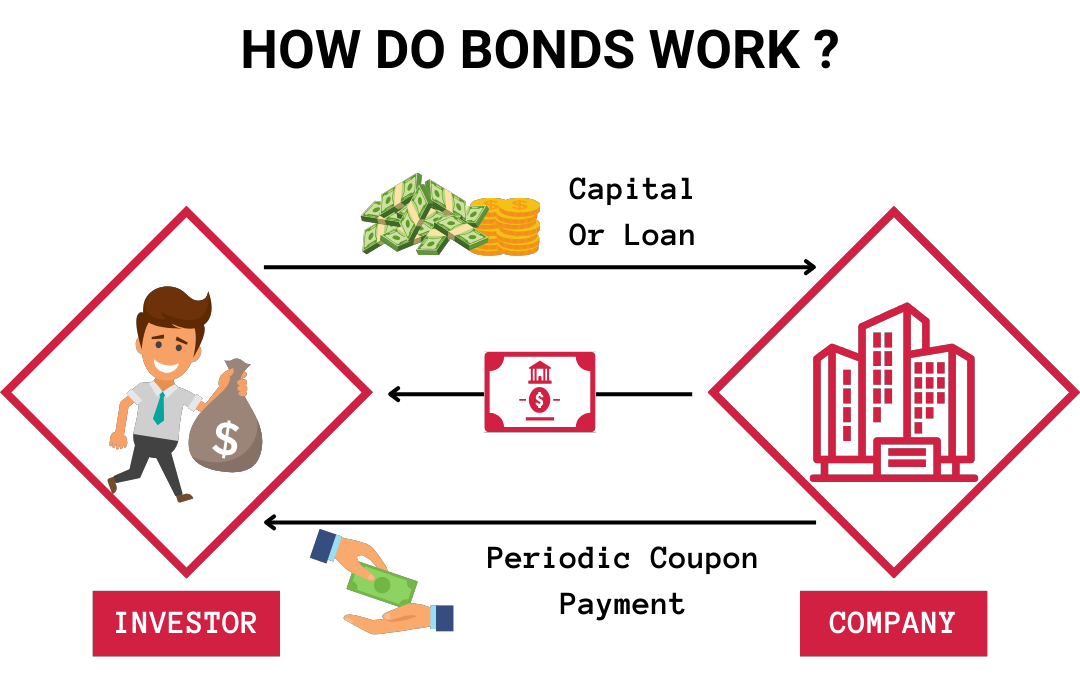

स्टॉक (इक्विटी) और कैश इक्विवेलेंट के अलावा, बॉन्ड को आमतौर पर फिक्स्ड-इनकम डेट सिक्योरिटीज़ माना जाता है और यह व्यक्तियों के लिए सबसे परिचित एसेट क्लास में से एक है.

जब भी कोई कंपनी या अन्य संस्था को नए प्रोजेक्ट को फाइनेंस करने, चल रहे ऑपरेशन को बनाए रखने, या रीस्ट्रक्चर डेट को बनाए रखने के लिए पैसे जुटाने की आवश्यकता होती है, तो वे इन्वेस्टर को बांड जारी कर सकते हैं. फंड (बॉन्ड मूलधन) उधार लेने के लिए, उधारकर्ता एक बॉन्ड जारी करता है जो लोन की शर्तों, ब्याज़ भुगतानों और जब लोन का पुनर्भुगतान (मेच्योरिटी की तिथि) को परिभाषित करता है. बॉन्डहोल्डर जारीकर्ताओं को अपने फंड को लोन देने के लिए ब्याज़ भुगतान (कूपन) प्राप्त करते हैं.

बॉन्ड की कीमतें कई कारकों के आधार पर अलग-अलग होती हैं, जिनमें जारीकर्ता की क्रेडिट क्वालिटी, बॉन्ड की अवधि और उस समय ब्याज़ दर के वातावरण शामिल हैं. जब बॉन्ड मेच्योर होता है, तो डेटर फेस वैल्यू का पुनर्भुगतान करता है, जो मूलधन है.

आमतौर पर मूल बॉन्डहोल्डर द्वारा किसी अन्य इन्वेस्टर को बांड बेचना संभव होता है, जब इसे जारी किया जाता है. इसलिए, बॉन्ड इन्वेस्टर को तब तक बॉन्ड होल्ड करने की आवश्यकता नहीं है जब तक कि वे मेच्योर न हो जाएं.

बॉन्ड में इन्वेस्ट कैसे करें?

अधिकांश ऑनलाइन और मोलभाव वाले ब्रोकर के माध्यम से स्टॉक की तरह बॉन्ड खरीदे जा सकते हैं, हालांकि कुछ स्पेशलिटी बॉन्ड ब्रोकर हैं. आमतौर पर, संघीय सरकार ट्रेजरी डायरेक्ट वेबसाइट के माध्यम से सीधे जनता को ट्रेजरी बॉन्ड और टीआईपीएस बेचती है. म्यूचुअल फंड या फिक्स्ड-इनकम एक्सचेंज-ट्रेडेड फंड के माध्यम से निवेशकों द्वारा भी बॉन्ड अप्रत्यक्ष रूप से खरीदे जा सकते हैं (ETF). शीर्ष ऑनलाइन स्टॉक ब्रोकर इनवेस्टोपेडिया पर सूचीबद्ध हैं, जिन्हें इन्वेस्टर भी देख सकते हैं.

बॉन्ड एलिमेंट्स

इन्वेस्टर को बॉन्ड के कई पहलुओं से खुद को परिचित करना चाहिए, जिनमें शामिल हैं

● जारीकर्ता: एक कानूनी इकाई जो नए प्रोजेक्ट या इन्वेस्टमेंट के लिए पैसे जुटाने के लिए बॉन्ड जैसी सिक्योरिटीज़ बेचती है.

● फेस वैल्यू: जिसे "पार वैल्यू" भी कहा जाता है, यह एक स्टॉक या बॉन्ड को निर्धारित कीमत है, जब इसे कंपनी द्वारा मार्केट में लाया जाता है. मार्केट वैल्यू के विपरीत, फेस वैल्यू में उतार-चढ़ाव नहीं होता है. बॉन्ड और स्टॉक सर्टिफिकेट पर एक समान वैल्यू प्रिंट होती है.

● कूपन रेट: यह फिक्स्ड-इनकम सिक्योरिटी पर ब्याज दर है, जैसे बॉन्ड. बॉन्ड जारीकर्ता अपने बॉन्ड की फेस वैल्यू के आधार पर एक निश्चित ब्याज दर का भुगतान करते हैं. अधिकांश मामलों में, ब्याज का भुगतान अर्ध-वार्षिक रूप से किया जाता है.

● जारी होने की तिथि: जारी होने की तिथि तब होती है जब बॉन्ड जारी किया जाता है और ब्याज अर्जित होना शुरू होता है.

● मेच्योरिटी तिथि: यह तिथि है जब आपके बॉन्ड का मूलधन चुकाया जाएगा. ओपन मार्केट पर बॉन्ड खरीदना और बेचना उनकी मेच्योरिटी तिथि से पहले संभव है. ध्यान रखें कि मेच्योरिटी तिथि में बदलाव जारीकर्ता से प्राप्त राशि को प्रभावित करेगा.

● क्रेडिट क्वालिटी: समय पर ब्याज़ और मूलधन का भुगतान करने के लिए जारीकर्ता की क्षमता और इच्छा है. बॉन्ड की क्रेडिट रेटिंग इसकी क्वालिटी को दर्शाती है.

● मार्केट वैल्यू: बॉन्डधारक बॉन्ड खरीदते समय इस कीमत का भुगतान करता है. आपके बॉन्ड के इस और फेस वैल्यू के बीच क्या अंतर है? बॉन्ड की मार्केट वैल्यू में उतार-चढ़ाव होता है, फेस वैल्यू के विपरीत. ब्याज दरें और अन्य कारक इसकी वृद्धि और गिरावट को प्रभावित करेंगे.

● यील्ड टू मेच्योरिटी: बॉन्ड की यील्ड टू मेच्योरिटी कुल रिटर्न को दर्शाती है, जो आपको बॉन्ड खरीदने की तिथि से मेच्योर होने तक प्राप्त होगा.

बॉन्ड कैसे काम करते हैं इसका उदाहरण

XYZ को ध्यान में रखकर एशिया में एक बड़ी चाय कंपनी प्राप्त करना चाहती है और इन्वेस्टर से ₹100 करोड़ उधार लेना चाहती है. इसके मार्केट असेसमेंट के आधार पर, यह मानता है कि इसकी 10-वर्ष की मेच्योरिटी तिथि के लिए कूपन दर 2.5% सेट की जा सकती है. यह प्रो-रेटा ब्याज़ का भुगतान वार्षिक रूप से करने का वादा करता है और रु. 1,000 के अनुसार बॉन्ड जारी करता है. यह इन्वेस्टमेंट बैंक के माध्यम से इन्वेस्टर से संपर्क करता है. ₹100 करोड़ बढ़ाने के लिए, XYZ को शुल्क का भुगतान करने से पहले प्रत्येक को ₹1,000 पर 10 लाख बॉन्ड बेचना चाहिए.

प्रत्येक ₹1,000 के बॉन्ड पर ब्याज़ दर ₹25 प्रति वर्ष है. ब्याज़ भुगतान की अर्धवार्षिक प्रकृति के कारण, हर छह महीने ₹12.50 का भुगतान किया जाएगा. ₹ 1,000 10 वर्षों के अंत में वापस कर दिया जाएगा, और अगर सब कुछ प्लान के अनुसार चलता है, तो बॉन्ड मौजूद नहीं होगा.

बॉन्ड रेटिंग कैसे काम करती है?

स्टैंडर्ड और गरीब, मूडी और फिच रेटिंग जैसी क्रेडिट रेटिंग फर्म कंपनी और इसके बॉन्ड के लिए क्रेडिट रेटिंग प्रदान करती हैं. "इन्वेस्टमेंट ग्रेड" शब्द उच्चतम कैलिबर बॉन्ड को निर्दिष्ट करता है, जिसमें यूएस सरकार द्वारा जारी किए गए और कई यूटिलिटी जैसे अत्यंत विश्वसनीय बिज़नेस शामिल हैं. "उच्च उपज" या "जंक" बॉन्ड वे हैं जो निवेश ग्रेड नहीं हैं लेकिन डिफॉल्ट भी नहीं हैं. इन्वेस्टर इन बॉन्ड पर बड़े कूपन भुगतान की मांग करते हैं क्योंकि भविष्य में उनका डिफॉल्ट जोखिम बड़ा होता है.

इंटरनल और एक्सटर्नल दोनों वेरिएबल का उपयोग करके फाइनेंशियल फर्म द्वारा रेटिंग बनाई जाती है. बैंक की कुल फाइनेंशियल स्ट्रेंथ रेटिंग, एक जोखिम सूचक है जो दिखाता है कि बाहरी फाइनेंशियल सहायता की आवश्यकता कितनी संभावना है, आंतरिक मानदंडों में से एक है. यह रेटिंग कंपनी के फाइनेंशियल स्टेटमेंट और फाइनेंशियल आंकड़ों पर आधारित है, जिनकी जांच की जा रही है.

अन्य इच्छुक पक्षों के साथ नेटवर्क, जैसे माता-पिता कंपनियां, स्थानीय सरकारी संगठनों और व्यवस्थित संघीय सहायता दायित्व, अतिरिक्त बाहरी प्रभावों के उदाहरण हैं. इन पक्षों की क्रेडिट योग्यता की जांच करना भी आवश्यक है. विभिन्न बाहरी तत्वों के विश्लेषण के बाद एक व्यापक बाहरी स्कोर निर्धारित किया जाता है. उदाहरण के लिए, बीबीबी अंतिम ग्रेड है जिसके परिणामस्वरूप इस ग्रेड को "आंतरिक स्कोर" में जोड़ दिया जाता है

बॉन्ड की कीमत कितनी है?

बॉन्ड की कीमत उनकी विशिष्ट विशेषताओं के आधार पर की जाती है. सार्वजनिक रूप से व्यापारिक सुरक्षा की तरह, आपूर्ति और मांग के आधार पर बॉन्ड की कीमत दैनिक बदल जाती है.

हालांकि, बॉन्ड वैल्यू लॉजिक का पालन करती है. मेच्योरिटी के लिए बांड रखने से यह सुनिश्चित होता है कि आपको अपना मूलधन और ब्याज़ मिलेगा; हालांकि, आपको इसे मेच्योरिटी के लिए होल्ड नहीं करना होगा. बॉन्डहोल्डर किसी भी समय खुले बाजार पर अपने बांड बेचने के लिए मुक्त होते हैं, जहां कीमतें बदल सकती हैं, कभी-कभी नाटकीय रूप से.

द्वितीयक बाजार में, बॉन्ड की कीमत उनके चेहरे की कीमत या मूल्य के आधार पर होती है. बॉन्ड अपने चेहरे के मूल्य से ऊपर - समान से ऊपर- प्रीमियम पर व्यापार करने के लिए कहा जाता है, जबकि बॉन्ड उनके चेहरे के मूल्य से कम ट्रेडिंग - डिस्काउंट पर ट्रेड करते हैं. बाजार की ब्याज़ दरें और क्रेडिट रेटिंग कीमतों में प्रमुख भूमिका निभाती हैं.

क्रेडिट रेटिंग पर विचार करें: हाई-रेटेड बॉन्ड कम रेटेड बॉन्ड से कम कूपन (कम फिक्स्ड ब्याज़ दर) का भुगतान करें. छोटे कूपन के परिणामस्वरूप, बॉन्ड की उपज कम होती है, जिसका मतलब है कि आपको इन्वेस्टमेंट पर कम रिटर्न मिलता है. फिर भी, अगर आपके उच्च रेटिंग वाले बॉन्ड की मांग अचानक कम हो जाती है, तो यह डिस्काउंट से समान रूप से ट्रेडिंग शुरू करेगा. इसके परिणामस्वरूप, इसकी उपज बढ़ जाएगी, और खरीदार बॉन्ड के जीवन पर अधिक कमाएंगे क्योंकि फिक्स्ड कूपन दर खरीद मूल्य के अधिक महत्वपूर्ण हिस्से को दर्शाती है.

मार्केट की ब्याज़ दर में बदलाव स्थिति को जटिल बनाया जाता है. बॉन्ड की उपज मार्केट की ब्याज़ दरों के साथ बढ़ती है, जिसके परिणामस्वरूप बॉन्ड की कीमतों को कम करती है. एक भारतीय कंपनी, उदाहरण के लिए, ₹1,000 के बॉन्ड जारी करती है, जिसमें 5% कूपन होता है. अगले वर्ष में, ब्याज़ दरें बढ़ती हैं, और बाजार दरों को जारी रखने के लिए, वही कंपनी 5.5% के कूपन के साथ एक नया बॉन्ड जारी करती है. नए बॉन्ड में 5% कूपन के साथ बॉन्ड की तुलना में कम मांग होगी.

पुराना 5% बॉन्ड एक डिस्काउंट पर ट्रेड करेगा, जिसका उदाहरण INR 1,000 का उपयोग करके इन्वेस्टर के लिए पहला बॉन्ड आकर्षक रखने के लिए INR 900 कहेगा. पुराने बॉन्ड की उपज को नए 5.5% बॉन्ड के बराबर बनाने के लिए इन्वेस्टर को खरीद कीमत पर छूट मिलेगी.

बॉन्ड की विशेषताएं

1. . फेस वैल्यू: कंपनी द्वारा जारी किए गए बॉन्ड की फेस वैल्यू एक यूनिट की लागत को दर्शाती है. बॉन्ड की कीमतों का वर्णन करने के लिए मूलधन, मामूली या समान वैल्यू की शर्तों का भी उपयोग किया जा सकता है. पूर्वनिर्धारित समय के बाद, जारीकर्ताओं को कानून द्वारा निवेशकों को अपना पैसा वापस देने की आवश्यकता होती है.

2. . ब्याज या कूपन दर: बॉन्ड की पूरी अवधि के दौरान, बॉन्ड जमा होने वाली फिक्स्ड या वेरिएबल ब्याज दरें, जिनका भुगतान नियमित आधार पर लेनदारों को किया जाना चाहिए. क्योंकि ब्याज का भुगतान पारंपरिक रूप से कूपन के रूप में पेपर बॉन्ड पर किया जाता है, इसलिए बॉन्ड की ब्याज दरों को कूपन रेट भी कहा जाता है. बॉन्ड की ब्याज दरें कई कारकों द्वारा निर्धारित की जाती हैं, जिनमें बॉन्ड की अवधि और पब्लिक डेट मार्केट में जारीकर्ता की स्थिति शामिल है.

3. . बॉन्ड की अवधि: शब्द, या अवधि, बॉन्ड की मेच्योरिटी के बाद समय-सीमा का वर्णन करती है. ये इन्वेस्टर और जारीकर्ताओं के बीच फाइनेंशियल डेट पर एग्रीमेंट हैं. लेंडर या इन्वेस्टर के लिए जारीकर्ता के कानूनी और फाइनेंशियल दायित्व केवल टर्म के अंत तक मान्य होते हैं.

4.क्रेडिट क्वालिटी: कंपनी के एसेट के लॉन्ग-टर्म परफॉर्मेंस पर लेंडर के बीच की सहमति को बॉन्ड की क्रेडिट क्वालिटी कहा जाता है. यह इस बात पर आधारित है कि किसी संगठन के संबंधों में निवेशकों के पास कितना विश्वास है. बॉन्ड को क्रेडिट रेटिंग संगठनों द्वारा रेटिंग दी जाती है, जो इस संभावना के अनुसार होता है कि बिज़नेस अपने लोन पर भुगतान नहीं कर पाएगा.

5. ट्रेडेबल बॉन्ड: सेकेंडरी मार्केट पर, बॉन्ड ट्रेड किए जा सकते हैं. इसके परिणामस्वरूप, एक निश्चित अवधि के दौरान अलग-अलग निवेशकों के बीच स्वामित्व में बदलाव हो सकता है. जब मार्केट की कीमतें मामूली मूल्यों से अधिक होती हैं, तो ये क्रेडिटर अक्सर अपने बॉन्ड को अन्य संगठनों को बेचते हैं ताकि उन्हें उच्च आय और बेहतर क्रेडिट रेटिंग के साथ बॉन्ड मिल सकें.

निष्कर्ष

आप किसी फाइनेंशियल प्रोफेशनल के साथ काम करते हैं या खुद को मैनेज करते हैं, चाहे आप फिक्स्ड-इनकम इन्वेस्टमेंट को अपनी इन्वेस्टमेंट रखना महत्वपूर्ण है. बॉन्ड विविध इन्वेस्टमेंट पोर्टफोलियो के हिस्से के रूप में आय और स्थिरता प्रदान कर सकते हैं.